Шаг 3. Распределение вложений в рамках портфеля

Пассивные и активные инвестиции

В инвестировании существует три основных подхода: пассивный, активный, комбинированный.

Диверсификация vs концентрация

Диверсификация подразумевает возможность управления рисками. Возможны два подхода:

• Узкий — распределение средств между активами из одной товарной группы, одного рынка или отрасли.

• Широкий — распределение среди различных классов активов, относящихся к разным рынкам или странам.

В идеале активы в портфеле должны слабо или отрицательно коррелировать между собой. То есть нельзя, чтобы все ценные бумаги были из одной отрасли, поскольку они будут вести себя одинаково — вместе расти или падать. Чтобы такого не происходило, оптимальна широкая диверсификация.

При формировании портфеля имеет смысл ограничиться примерно 5–15 компаниями из разных секторов. Самый простой способ — поделить вложения на равные части.

Более распространенный проверенный подход — большую часть имеющихся активов разместить в ликвидных компаниях, а небольшой остаток отправить в высокорисковые акции. Так вы можете быть уверены в стабильности своего портфеля, даже если торговля с рисковыми финансовыми инструментами пойдет не по плану. А разбавив портфель облигациями и зарубежными бумагами, можно получить достаточно сбалансированный набор.

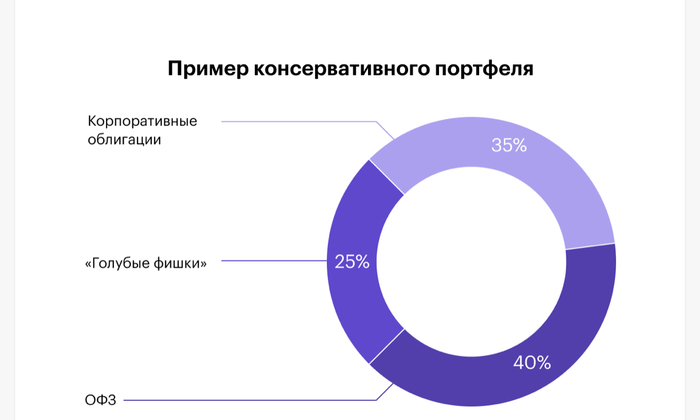

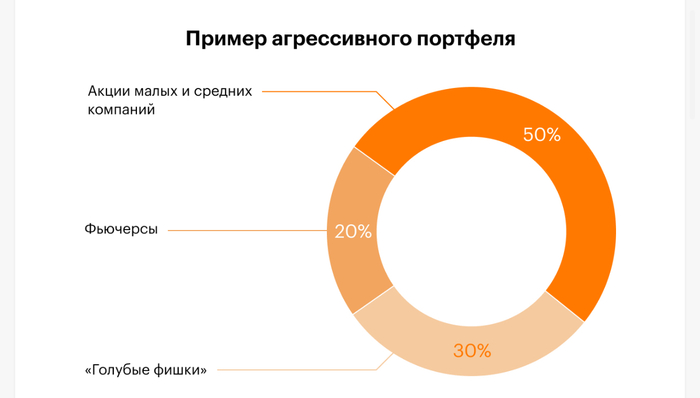

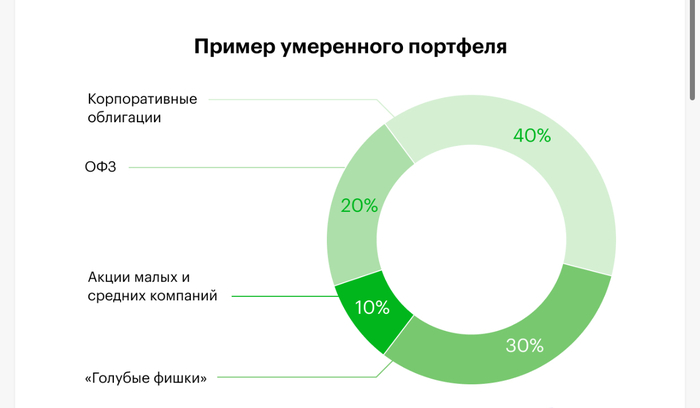

По уровню риска выделяют три основных типа портфеля

Консервативный — наименее рискованный. Он состоит в основном из акций крупных, хорошо известных компаний (голубых фишек), зачастую богатых на дивиденды, а также облигаций с высокими рейтингами. Состав портфеля остается стабильным в течение длительного периода, реже поддается пересмотру. Такой тип портфеля направлен в первую очередь на сохранение капитала, что не исключает получения умеренного дохода за счет прироста котировок, потока дивидендов и купонов по облигациям.

Агрессивный — включает акции быстро растущих компаний, спекулятивные облигации, фьючерсы. Возможна торговля «с плечом». Инвестиции в портфеле являются достаточно рискованными, но вместе с тем могут приносить самый высокий доход.

Умеренный — сочетает качества портфелей агрессивного и консервативного типа. В него включают как надежные ценные бумаги, приобретаемые на длительный срок, так и рискованные инструменты, состав которых периодически обновляется. Прирост капитала при этом средний, а степень риска — умеренная. Такой тип портфеля является наиболее сбалансированным.