BNS или все, что надо знать про увеличение ключевой ставки ЦБ1

ЦБ принял решение повысить ключевую ставку на 100 б.п. до 13%.

Разбираем, что это значит для рядового россиянина.

В данный момент проходит конференция ЦБ. Уже было сделано несколько комментариев.

Некоторые из них очень хитро сформулированы, поэтому, на первый взгляд, можно даже не понять, что регулятор имел ввиду. Поэтому включаю переводчик на простой язык.

Поехали.

***

Компании брали рублевые кредиты, чтобы не трогать валютную ликвидность // Экспортеры, которые, теоретически, могли просто продавать валюту, предпочитают просто брать кредиты в рублях на текущие нужны, оставляя эту самую валюту на балансе. А все потому, что это выгодно - растет как курс, так и ставка на долларовую ликвидность

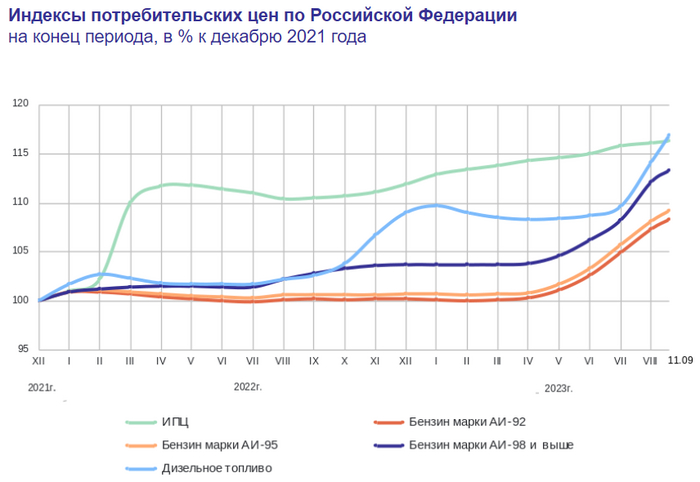

Резкие движения курса рубля не создали рисков для финансовой стабильности, но увеличили проинфляционное давление // Для страны рисков нет - высокий курс помогает справляться с увеличением дефицита бюджета. Но из-за этого растут цены - товары становятся дороже, а доходы в рублях остались на том же уровне

ЦБ РФ ожидает ускорения перетока средств граждан со счетов на срочные вклады // В РФ накануне был побит очередной рекорд по количеству наличных денег. Люди снимают их и идут в обменники или просто выводят за границу. Повышение ставки должно заставить некоторых из них вернуть часть наличных обратно под хороший процент

Будем удерживать ставку на высоком уровне достаточно долго, сценарий быстрого возвращения к мягкой ДКП сейчас не актуален // Не стоит ждать снижения ставки в ближайшее время - такие ставки с нами надолго

Если есть необходимость влиять на потоки капитала, делать это лучше экономическими мерами: повышать привлекательность рублевых сбережений, создавать стимулы продавать выручку компаниям // ЦБ не собирается участвовать в лоббировании принудительной продажи валюты экспортерами. Будет пытаться создать такие экономические условия, чтобы экспортеры решили вернуть их добровольно

Обязательная продажа валютной выручки неэффективна. Возрастет только оборот на валютном рынке, но баланс спроса не изменится // Будь, что будет

42% экспортной выручки уже в рублях // И даже при этих условиях курс 100. Что вы от меня-то хотите?

Отток капитала из России — один из факторов ослабления рубля, но незначительный. Отток был значительно ниже, чем в прошлом году // Выходит, что экспортеры валюту продают и молодцы, а вывод капиталов - причина незначительная. Значит должна быть другая значительная причина. Называть её, конечно, не будет

Компании продолжают продавать порядка 90% возвращенной валютной выручки // Экспортеры продают, а импортеры покупают, потому что импортозамещение не заработает 100%

У ЦБ нет психологической отметки курса рубля. Курс плавающий // Будь, что будет [2]

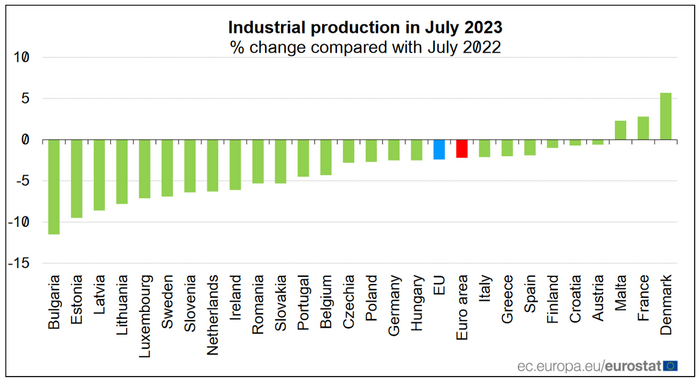

ЦБ снизил верхнюю планку по росту ВВП на 2024 из-за ожидания более сдержанного роста внутреннего спроса и пересмотра динамики экспорта // Роста экономики даже при рекордной экспортной выручке и девальвации рубля не ждите

Ослабление курса на 10% дают 0.5%-0.6% к инфляции // Ослабление курса с 60 до 100 - 65% роста. А значит это инфляция примерно в 3,5%. А раз у ЦБ таргет на конец 2024 года 4%, то можно девальвировать и дальше

СД ЦБ в пятницу обсуждал три варианта - сохранение ставки, повышение на 100 б.п. и выше // Не трогай, это на Новый год

***

Комментарий по ставке ЦБ

Сразу скажу - мой прогноз не сбылся. И это надо честно признать. Напомню, что я ожидал сохранения ключевой ставки на текущем уровне.

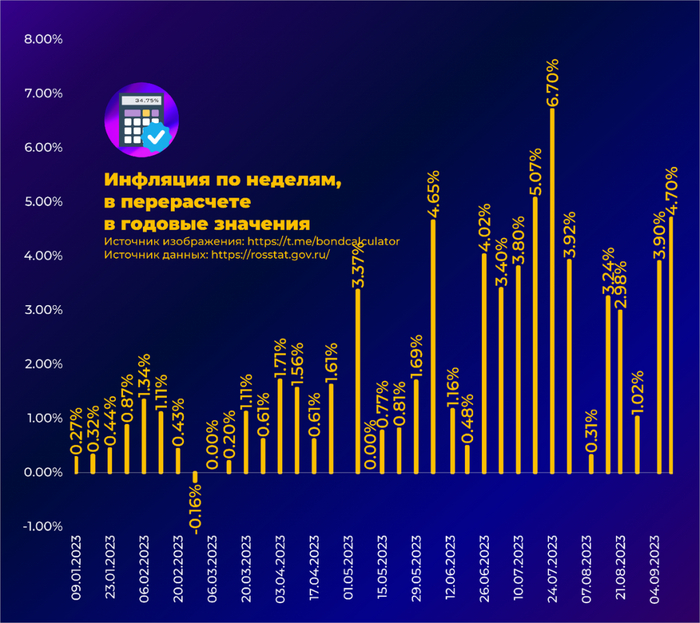

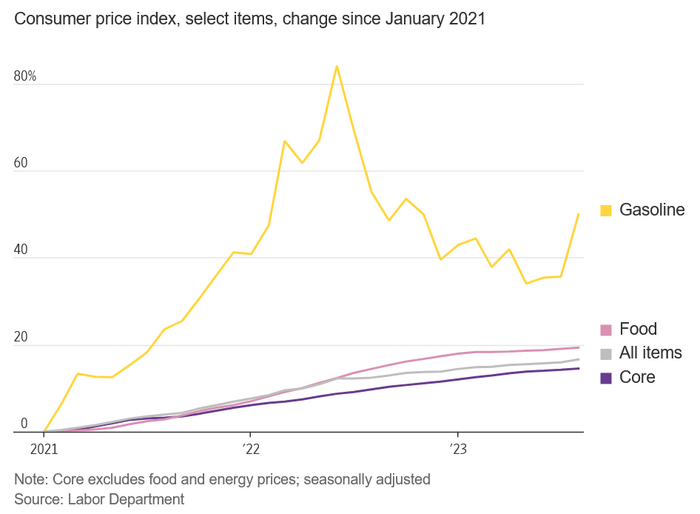

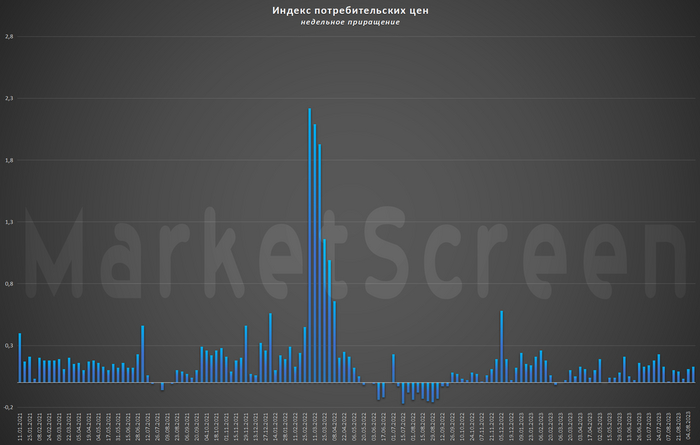

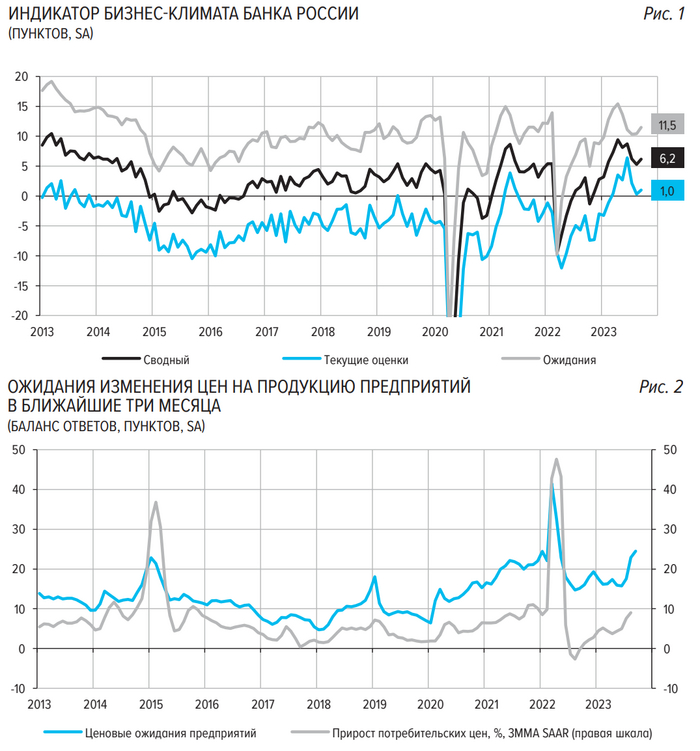

К заседанию мы подходили с выросшей до 5,5% годовой инфляцией (после 4,3% в июле и 5,2% в августе).

❓ А почему ставку повысили?

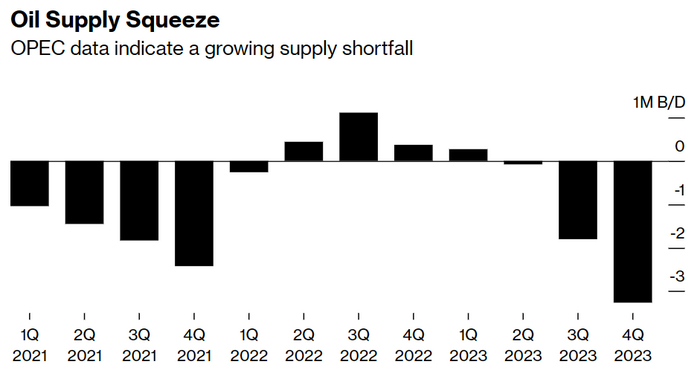

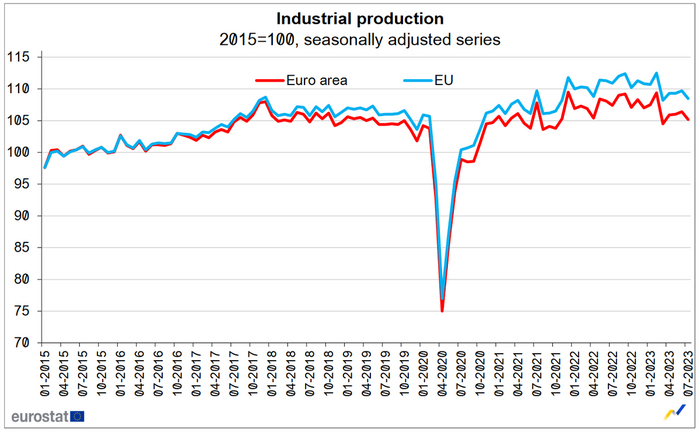

ЦБ объясняет решение проинфляционными рисками из-за внутренних процессов (низкий уровень безработицы, превышение спроса над предложением, отставание оплаты труда от производительности и пр.), а также внешних (девальвация рубля, снижение стоимости экспорта).

ЦБ отметил влияние предыдущего повышения, но ускорение инфляции вызвало беспокойство.

Регулятор не отказался от цели по инфляции в 4% к концу 2024 года и прямо заявляет о необходимости продолжительного периода высоких ставок. Уже на следующем заседании вновь будет рассматриваться вариант очередного повышения (и этот вариант является приоритетным).

❓ Почему повышение ставки не помогает курсу?

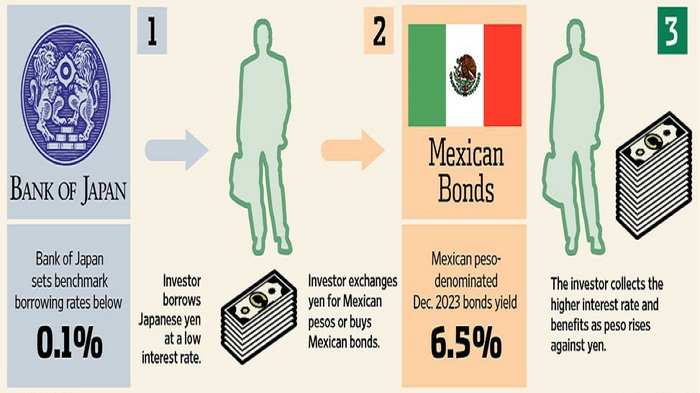

Есть такое понятие - carry-trade. Это ситуация на рынке, когда иностранные инвесторы перекладывают деньги в российскую экономику из-за высокий ставок, в том время как в их собственных странах ставки находятся на низком уровне. Это оказывает поддержку рублю, поскольку иностранцы продают валюту для инвестиций в рублевые инструменты.

Однако сейчас это не происходит по двум причинам. Первая, очевидно, санкции. А вторая - ставки сейчас высокие по всему миру, а не только в России.

❓ Почему повышение ставки выглядит малоэффективным шагом?

Российская экономика растет на мощнейшем фискальном стимуле со стороны государства - экономика мобилизована под военные цены. Даже повышение ставки не приведет к тому, что производства, субсидируемые правительством, вдруг приостановятся, поэтому и на инфляцию это не окажет в ближайшее время ощутимого эффекта.

Из-за перегрева в этой нише экономики будет опять страдать гражданский сектор, то есть мы с вами. А дефицит товаров (а вместе с ними и инфляция) могут даже вырасти еще выше.

❓ Как ЦБ будет действовать дальше?

Скорее всего, мы находимся на этапе нескольких циклов повышения ставки подряд, которые будут растянуты во времени.

🔸 Кредиты будут становиться дороже (включая ипотечные)

🔸 Недвижимость продолжит дорожать

🔸 Ставки по вкладам вырастут вслед за инфляцией

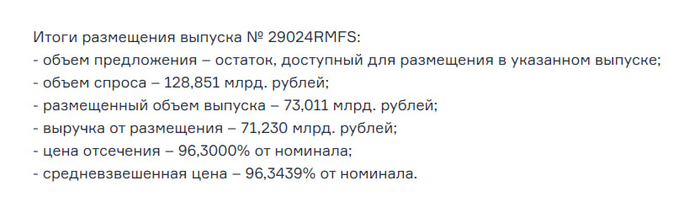

🔸 Цены по облигациям снизятся (а доходности - вырастут)

🔸 Акции (с экономической точки зрения) должны снизиться примерно на рост повышения ставки. Однако 80% оборота делают физические лица, поэтому об экономической теории речи не идет.

❓ Что делать?

В текущих условиях пора задуматься взять ипотеку, если давно планировали - в ближайшее время она вряд ли станет дешевле.

Вместо депозитов лучше выбрать накопительные счета - с ростом ставки и проценты по ним будут увеличиться. Либо, как альтернатива, депозиты с коротким сроком.

Еще одна альтернатива - биржевые фонды ликвидности, по которым доходность следует за ключевой ставкой с разницей примерно в 0,5-1% (и растет, и падает вместе с изменением ключевой ставки).

Лично я буду формировать себе портфель облигаций. Понимаю, что ставка может вырасти еще, а значит цены по ним снизятся еще сильнее. Однако отказываться от 12-15% годовых в качественных эмитентах в пользу депозитов с более низкой ставкой я не готов, учитывая, что покупаю все облигации я на ИИС (получая дополнительно налоговый вычет в размере 13% с каждого взноса).

***

Друзья, расскажите, а как планируете сейчас действовать вы? С кредитами, крупными покупками и размещением своих средств.

Интересно почитать мнение аудитории ❤️

***

Захотите поддержать - лучшим способом станут ваши плюсы (минусы-то теперь остались в прошлом).

Также веду канал https://t.me/buynotsell в Telegram, где разбираю новости финансов (и не только). Очень удобная штука на случай бана (ну вы поняли).

Подписывайтесь, чтобы не пропустить ничего интересного.