Доброе утро, всем привет!

Сегодня будет поджиг либеральных, псевдопатриотических и мамкиноэкономических задниц через рубль и ЦБ, но начнем с традиционной по четвергам инфляции...

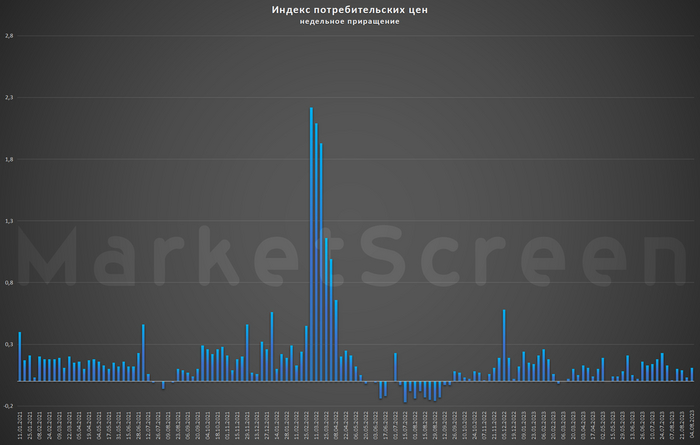

На неделе с 29 августа по 4 сентября 2023 г. цены на потребительском рынке выросли на 0,11%. Год к году инфляция составила 5,19%.

▪️ В сегменте продовольственных товаров темпы роста цен увеличились (0,12%) при замедлении дефляции на плодоовощную продукцию (-1,30%) и сохраняющемся росте цен на остальные продукты питания (0,24%).

▪️ В сегменте непродовольственных товаров рост цен составил 0,41% за счет возобновления удорожания электро- и бытовых приборов, а также увеличения темпов роста цен на легковые автомобили и бензин.

▪️ В секторе услуг цены продолжили снижаться (-0,28%) на фоне сохраняющегося удешевления авиабилетов на внутренние рейсы (-4,94%).

На что обращаем внимание? Это самый большой недельный рост за последние 5 отчётных периодов. Это плохо, принимая во внимание заседание Банка России по ключевой ставке в следующую пятницу. Определяющим будет результат недельное инфляции через неделю. Однако, как писал ранее, при недельном приросте в 0,1% мы получаем годовую инфляцию 5,33%, что недалеко от поставленных целей. Задача ЦБ - идти в пределах 0,08% в неделю. Уход вверх неприятный, но некритичный.

Продолжается рост цен на бензин и дизельное топливо. 0,5% и 1,3% соответственно. Выглядит удручающе, эмоциональную качельку раскачивает, но по факту это уравнивание общей инфляции и топливной. Напоминаю, бензин не рос в цене полтора года.

А теперь про рубль и ничего не понимающего Председателя ЦБ

Пришло время для очередной целебной рублёвой пилюльки. А то из палат снова послышались нарастающие шорохи. Но пилюлька может быть горькой. Недемократичной. Многие даже, наверное, отпишутся. Ну... придётся расти ERR, что ж теперь поделать.

Особо прогрессирующие больные отличаются перманентным упоминанием главы отечественного Банка России, сознательно неправильным произношением её отчества (ха-ха, хи-хи... эво как мы ловко... вот это юмор!), рассказами про полное непонимание процессов руководства Банком России и про неисполнение каких-то своих обязанностей главой этого самого Банка.

Вот давайте с этого и начнём, ибо база. Хотя... я даже теряюсь, с чего начать. Всё такое важное.

Короче, дорогие эксперты, а вы действительно видели должностные обязанности Председателя Центрального банка Российской Федерации? Ну что бы вот так ловко их истолковывать? Но особенно они (мамкины экономисты) любят говорит про основную функцию ЦБ РФ - защита и обеспечение устойчивости рубля. Они, кстати, не знают, что сие есть статья 75 нашей с вами Конституции. А так бы махали еще и ей. А пока получается просто махать какими-то обязанностями. Ну вот. И тут хотелось бы задать вопрос. Вопрос терминологии. Что есть защита? Что есть устойчивость. Уж не буду отправлять в словарь. Но так, на пальцах.

В черепных коробочках одаренных устойчивость - это, видимо, прямая линия. Но огорчу - прямая линия зачастую означает смерть. Курс же рубля - механизьм живой. Испытывающий на себе различное давление. С разных сторон. А вот направленное движение относительно постоянного наклона - это устойчивость. Можно даже сказать, что это устойчивое равновесие. Когда имеются небольшие флуктуации вокруг некоего среднего, к которому система постоянно возвращается. Но среднее - это величина не всегда постоянная в абсолюте. Оно может перманентно расти. Может снижаться. А вот выход системы из предсказуемого состояния - это неустойчивость. Выход системы в состояние неустойчивого равновесия, когда любой чих приведёт к слому системы - это неустойчивость. А когда система по причинам внешним теряет устойчивость и выходит за рамки стандартных отклонений, тогда включается механизм защиты системы. Если система не возвращается взад-назад, значит функция защиты не выполняется. А теперь можно абзац перечитать. Ибо дальше надо будет совместить.

И вот, значит, наша Председатель с 2013 года сидит и рулит ЦБ. Понятно, ничего в этом не понимая. При этом система дважды выходит из устойчивого равновесия и пытается сломаться. Здесь важно понимать, процесс этот обусловлен причинами внешними. Мы не в вакууме. И мы не доллар. Что происходит дальше? А дальше Председатель, которая, понятно, ничего не понимает, возвращает систему к устойчивому равновесию. Т.е. выполняет функцию защиты. Переходя в дальнейшем к функции обеспечения устойчивости. Работает она в сложной макросистеме. Где надо связать интересы антогонистически настроенных группировок. Одним нужен доллар за 10 рублей, другим за 120. Все эти интересы надо учесть и просчитать возможности. А с третьей стороны кто-то постоянно старается тупо жахнуть по системе кувалдой. И вот, значит, сидит Председатель 10 лет, нихера не понимает, нихера не делает. Но при этом система постоянно возвращается в устойчивое состояние, не разлетаясь к херам в разные стороны. При этом в один прекрасный момент система сталкивается с колоссальным вызовом. Т.е. ты ни на тренировочке, ни с тренером со свистком, без шлема... а натурально в темном переулке сталкиваешься с группой пьяных и сильных граждан, которые абсолютно твёрдо решили тебя убить. И что происходит? А нихера не умеющая Председатель начинает ловко уворачиваться и наносить разные болезненные удары. Выбивая из игры то одного, то другого... Выхватывая, конечно, ну а как без этого. Вернулись к ст.75 - З - защита!

Но только мамкин экономист, не обладающий даже крупицей той информацией, которой владеют там сверху, твёрдо знает, что доллар не может стоит больше 55. Скажи, экономист, а тебе кладут ежедневно на стол онлайн-аналитику со сведением всех государственных счетов? Скажи, экономист, а на тебя работают рассчетные группы, анализирующие в прямом эфире влияние изменений той или иной строки баланса? Скажи, экономист, а ты знаешь, сколько завтра планируется выплат, которые послезавтра начнут конвертироваться в свободно-конвертируемое? Скажи, экономист... ууу.. много вопросов.

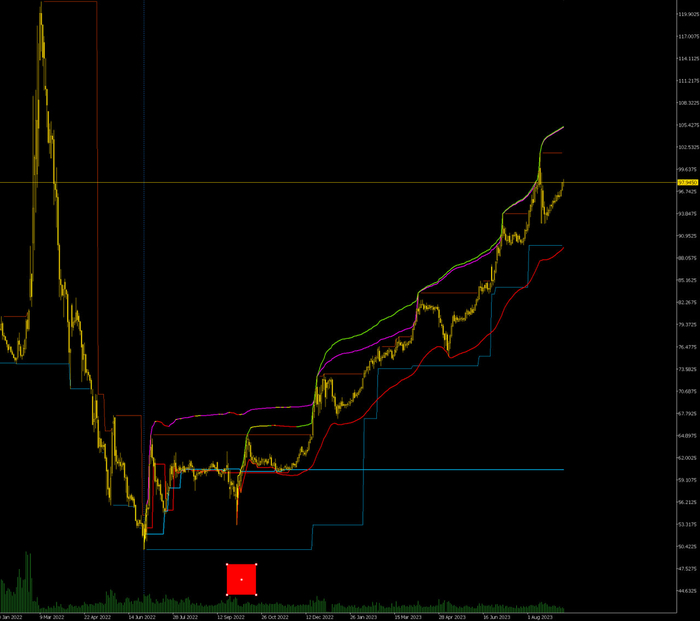

Дорогие друзья, вот то движение, которое вы увидите на картинке (с котировками валютной пары доллар/рубль можно ознакомиться на сайте Московской Биржи) сверху вниз с марта по июль 2022 - это совершенно осознанный и управляемый процесс, который и был результатом функции защиты. Далее, словно в петле Гистерезиса, процесс защиты перешёл определённую грань, ибо система инертна, и вернулся назад (термостат). Далее пошёл процесс обеспечения устойчивости. Он обусловлен не мифическим знанием оленя об обоснованной цене в 55, а фактически действующими на систему силами. Повышение температуры тела - это борьба организма с инфекцией. Как бы кому что не казалось, но текущее состояние системы устойчиво. Это даже визуализировано на картинке - есть верхняя граница, есть нижняя. Диапазон достаточно узкий. Вас смущает наклон? Но это вопрос уже несколько иной. И на него есть причины, которых очень много. Они настолько глобальны, что и представить-то сложно. У нас происходит глобальный процесс перестройки всей системы функционирования государства, замены всех базовых механизмов. Он болезненный. Он длительный. И нихера ни в чем не понимающий Председатель по возможности пытается делать все, что бы вы не орали от боли. И парадокс, но если разобраться никому в общем-то и не больно. У некоторых есть, правда, фантомные боли, ну типа как у стоматолога после далёкого детства, когда нормальной анестезии не было, а тут вдруг не чувствуешь. Ну и, конечно, есть олени, которым больно в силу психического расстройства личности.

Ну а дальше всё цинично.

Управляющим силам глубоко плевать, что лично Петрову Васе стало не хватать на поездку в ОАЭ, ибо доллар подорожал. Есть ли что-то дороже человеческой жизни? Да, две человеческие жизни. И поездку Петрова Васи в ОАЭ пустят под нож, чтобы 145 млн остальных Сидоровых смогли хоть куда-то съездить. Возможно, даже и в ОАЭ, но потом.

Управляющие силы стараются недопустить уже обозначенных 200, но в одночасье. Возможно, так оно и будет дальше, но не через состояние взрыва и раскола, а уже закаленным организмом.

Было и 6, и 24, и 32. И система не умерла. Был выход из устойчивого положения на 140% за полгода. Сейчас управляемое движение на 80% за год. А если взять с базы, то процентов на 30. Термостат... вспоминайте.

И возвращаясь к графику. Цель сейчас - 105. Нижняя граница - 89,7. Вот ниже начнём охлаждаться.

Банк России выложил сентябрьский Бюллетень Департамента исследований и прогнозирования «О чем говорят тренды. Макроэкономика и рынки».

Если тезисно, то...

Оперативные и опросные данные показывают, что совокупный спрос в экономике в июле — августе продолжил расти, а предпринимательская уверенность оставалась высокой.

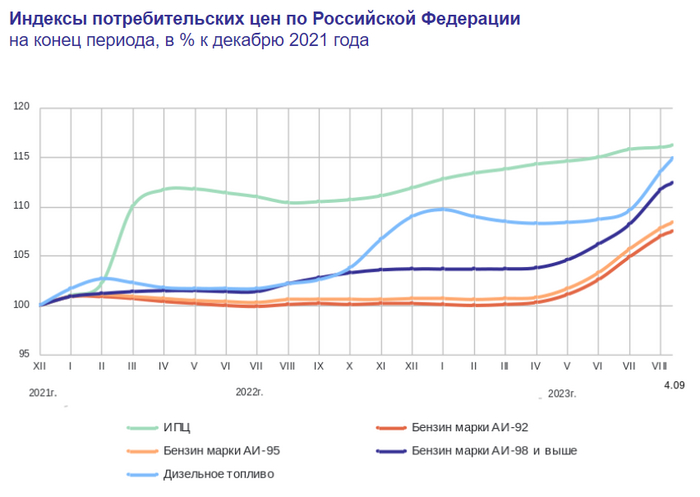

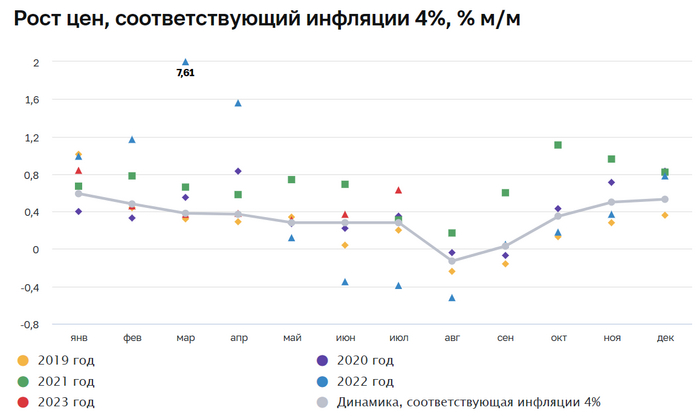

Быстрое увеличение внутреннего спроса опережает возможности производителей по его насыщению. Это приводит к ускорению роста потребительских цен, который в летние месяцы значительно превысил 4% в пересчете на год с поправкой на сезонность. Ослабление рубля дополнительно подпитывает рост цен, а также вызывает повышение инфляционных ожиданий.

А пока график роста цен. Помесячный. С разделением по годам. Серая - это ориентир на 4%.

Чуть глубже.

▪️ Увеличивается совокупный спрос в экономике

▪️ Увеличивается кредитная активность, раскручивая внутренний спрос

▪️ Уход от сберегательной модели поведения, что снова увеличивает тот самый спрос

Производная спроса несколько шустрее производной производства. Ибо превалирует модель спроса, а не предложения. Через это предложение бежит за спросом через восстановление импорта, а это в свою очередь является существенным фактором ослабления рубля. Эти оба два толкают цены вверх.

Дальше снежный ком начинает лепить сам себя. Граждане начинают волноваться, что цены увеличатся, а значит... А значит они бегут покупать всякое, пока не увеличилось и здесь см. Пункт 1.

Наиболее оперативный способ нормализации динамики внутреннего спроса - ужесточения ДКП. То самое увеличение ставки. Способ инертный. Но менее инертный, чем увеличение предложения. Но это не значит, что вторым не занимаются. Задачи были поставлены.

Также интересное...

Согласно собранным данным, к началу марта 2023 г. относительно конца февраля 2022 г. номенклатура ассортимента товаров в торговых сетях в целом практически восстановилась: в продуктовых товарах –прежде всего за счет замещения производителей из недружественных стран отечественными аналогами, а в непродовольственном секторе – за счет замещения аналогами производителей из дружественных стран.

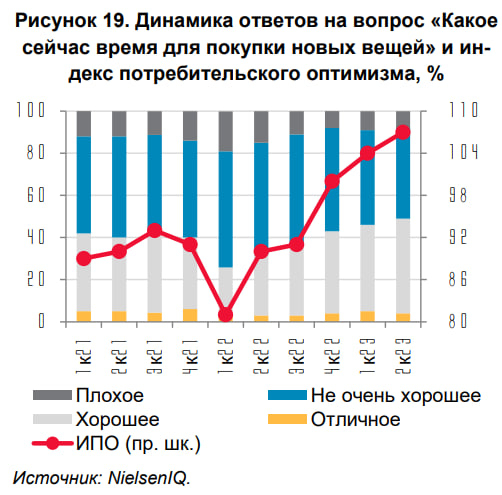

Посмотрите на существенный рост потребительского оптимизма. При этом уже более половины считают, что сейчас самое время покупать новые вещи. Без причин, понятно. Тупо - хорошо бы прикупить. А значит что? А значит при возможности взять денюжку немедленно реализуется функция "купить". И что? И разгон цен.

Это, кстати, к ужесточению кредитной политики ЦБ на прошлой недели. Касательно макропруденциальных лимитов.

***************************

Агентство "ПРАЙМ" на линии...

"Мы планируем существенно расширить возможности получения статуса квалинвестора по образованию. Мы планируем ввести специальный экзамен для того, чтобы любой человек, у которого нет ни опыта, ни денег в достаточном объеме, ни образования, но который считает, что он достаточно квалифицирован. Он сможет сдать этот экзамен и стать "квалом", — сказал руководитель службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Михаил Мамута на форуме "Capital Markets: Россия".

Наконец-то здравое зерно. Скоро поди отменят вообще. Квалы - это, конечно, что-то с чем-то. Сейчас, значит, либо 6 лямов заносишь на брокерский счет, либо набиваешь год нужный объем (набивается десятком сделок, что, понятно, опыта не добавляет). Ну теперь хоть этого онанизма не надо будет - понажимал кнопочки и получил.

Он, статус, понятно, нафиг не нужен. Но это пока... а потом мало ли чего под него введут.

****************************

А помните, мы писали про «народные» облигации? Там еще начальник обещал выпуск новых, от наших корпораций. Вот...

11 сентября будут размещаться цифровые облигации МТС. Облигации только для физлиц. Эмитент, как уже понятно, МТС.

Планируемый объем выпуска — 3 млрд рублей.

Цена размещения — 100% от номинала в 1 000 рублей.

Купонный период — 91 день.

Информации про размер купона (т.е. сколько годовых вам будут платить) пока не нашел.

Еще раз про «народные» облигации:

▪️ Без комиссий и брокеров. Вы покупаете облигации на Финуслугах напрямую у МТС

▪️ Нет риска снижения стоимости — вы можете вернуть деньги в любой момент с процентами

▪️ Доход начисляется каждый день и не сгорит, если продадите до даты погашения

Финуслуги - это маркетплейс от Московской Биржи. Сие не реклама, а познавательное о способах инвестирования денег для граждан.

***********************************

Перейдем к Западу...

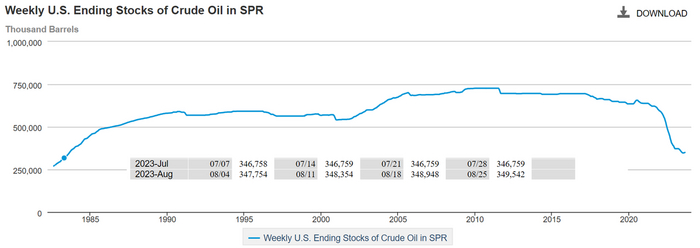

Американцы продолжают закупки нефти в свой Стратегический нефтяной резерв.

На неделю, окончившуюся 25 августа, у них было 349 542 тысячи баррелей. С момента возобновления покупок приобретено уже около 3 млн.баррелей.

Аукцион на эти поставки был в июне с соответствующим ценами по WTI.

********************************

На связи ВЕЛИКАЯ Британия.

Второй по величине город Великобритании фактически объявил себя банкротом во вторник, прекратив все «несущественные» расходы после того, как ему были предъявлены требования о равной оплате труда на общую сумму до 760 миллионов фунтов стерлингов (956 миллионов долларов).

Городской совет Бирмингема, который предоставляет услуги более чем миллиону человек, во вторник подал уведомление по разделу 114, приостанавливающее все расходы, за исключением расходов на основные услуги.

Дефицит возник из-за трудностей с выплатой от 650 миллионов фунтов стерлингов (около 816 миллионов долларов) до 760 миллионов фунтов стерлингов (около 954 миллионов долларов) по требованиям о равной оплате труда, говорится в уведомлении.

Теперь город ожидает, что в 2023-24 финансовом году дефицит составит 87 миллионов фунтов стерлингов (109 миллионов долларов).

Требования о равной оплате труда - это там что-то британское социальное. Не суть, на самом деле. Суть в том, что Бирмингемский муниципалитет не сумел в бюджет, да так, что вынужден был признать, что «не смогла».

Шэрон Томпсон, заместитель главы совета, заявила советникам во вторник, что она сталкивается с “давними проблемами, включая исторические проблемы совета по обеспечению равной оплаты труда”.

“Местное правительство столкнулось с настоящим штормом”, - сказала она. “Как и советы по всей стране, очевидно, что этот совет сталкивается с беспрецедентными финансовыми проблемами, от огромного увеличения спроса на социальную помощь и резкого снижения доходов бизнеса до последствий безудержной инфляции”.

Пресс-секретарь премьер-министра Великобритании Риши Сунак заявил журналистам во вторник: “Очевидно, что местные советы должны сами управлять своими бюджетами”.

Немедленно вспомнилось нетленное:

Кто вы такие? Я вас не звал! Идите на ...!

**********************************

В связи с происходящим в Бирмингеме, дабы не принимали близко к сердцу... Повторю старый пост. FAQ по дефолтам

Знакомые бабы, близкие ли к финансам, далекие ли от них, звонят и звонят с одним и тем же вопросом - "будет ли дефолт". При этом сами плохо представляют себе, что это такое. Сначала долго и нудно пояснял им, что дефолт - это всего лишь полный или частичный отказ от выполнения своих обязательств в установленный срок и в установленной форме.

Приводил примеры про то, как она берет у соседки в долг сто рублей до понедельника, но в воскресенье предлагает вернуть их во вторник или полтинник сразу, полтинник во вторник. Кивали, что понимают, но по дальнейшим вопросам видел - нет, не понимают.

Дело с мертвой точки сдвинулось лишь тогда, когда заменил базовый актив.

Вместо сторублевки появились супружеские обязанности. "- Дорогая, давай трахнемся! - Нет, милый, болит голова. Давай завтра!" - дефолт? Да, дефолт.

Муж помер? Нет!

Прибег к рефинансированию дефицита ликвидности у стороннего кредитора (трахнул соседку), временному закрытию дефицита ликвидности аналогичным активом (подрочил), списал задолженость (взял водки, сел у телека смотреть футбол).

Или другой вариант: "- Дорогая, давай трахнемся!.. - Нет, милый, так не хочу, но отсосу с удовольствием!". Технический дефолт? Да. Но налицо договоренность о взаимовыгодной реструктуризации задолженности. Вроде, все довольны...

(с) текст 10-ти летней давности, вроде Авантюрист

**********************************

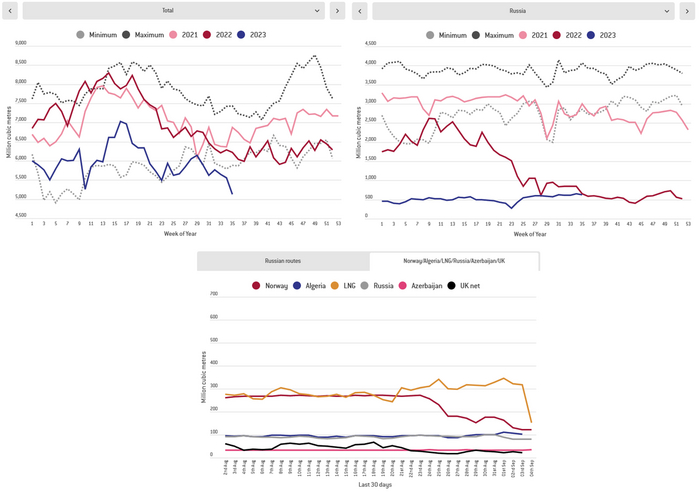

Объёмы импорта газа загнивающим Западом практически рухнули. По крайней мере до рекордных минимумов за последние 3 года.

Однако наш с вами газ поставляется практически в рекордных за этот год объемах.

Кстати, 4 сентября объемы страны СПГ просели в два раза. Караваны газовозов встали?

*********************************

Недавний отчет про поставки и потребление нашего с вами газа обрызгал там некоторых.

Тинне Ван дер Стрейтен, Министр энергетики Бельгии, заявила Financial Times, что “абсолютно необходимо”, чтобы блок достиг своей цели по отказу от российского ископаемого топлива к 2027 году, чтобы предотвратить его “удержание в заложниках” Москвой.

Так получилось, что её страна является одним из крупнейших в мире получателей сжиженного природного газа благодаря своему статусу транзитного узла. И третьим по величине импортером российского СПГ в мире, на ее долю приходится 17% экспорта топлива из России.

Ван дер Стрейтен сказала, что она “недовольна тем фактом, что российский СПГ по-прежнему поступает в ЕС и через Бельгию”. Она отметила, что только 2,8% импорта поступило бельгийским потребителям, в то время как остальная часть поступила транзитом в другие страны.

Очень приятно наблюдать все эти метания. Попытки оправдаться. Я не курил, пацаны рядом курили.

***********************************

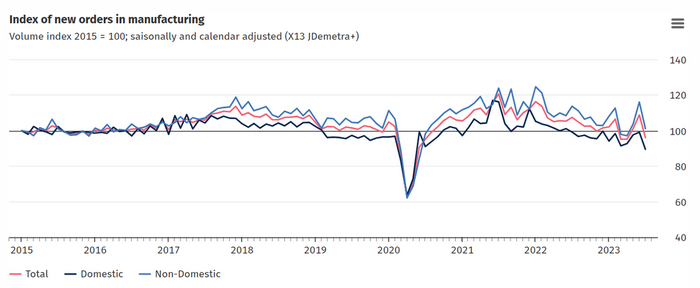

Традиционные хорошие новости из Германии.

Производственные заказы в июле в экономическом локомотиве Европы сделали «Уиииии....» и рухнули на 11,7% по сравнению с июнем. И на -10,5% годовых.

По индексу 2015 года вообще всё хорошо. Всё ниже.

Значительная часть резкого сокращения новых заказов в июле 2023 года связана с очень крупным заказом, о котором сообщалось по итогам июня 2023 - в секторе авиа и космостроения. Производство самолетов и космических аппаратов является частью сектора "производство прочего транспортного оборудования". Из-за масштабного заказа в предыдущем месяце количество новых заказов здесь сократилось на 54,5% в июле 2023 года по сравнению с июнем 2023 года.

В целом, в июле 2023 года количество новых заказов сократилось во многих секторах экономики. Помимо сокращения производства прочего транспортного оборудования, новые заказы также сократились в производстве компьютерной, электронной и оптической продукции (-23,6%), машин (-8,7%), электрооборудования (-16,7%) и готовых металлических изделий (за исключением машин и оборудования) (-14,2%), и это способствовало к отрицательному общему результату.

Новые заказы в секторе капитальных товаров (включая крупномасштабные заказы) в июле 2023 года снизились на 15,9% по сравнению с предыдущим месяцем. В секторе промежуточных товаров новые заказы сократились на 4,5%, в то время как новые заказы на потребительские товары снизились на 8,2%.

Всё настолько прекрасно, что Шольц даже глаз потерял.

********************************

И снова привкус поражения на губах западных изданий.

Несмотря на то, что цены на российскую нефть марки Urals росли в течение всего августа, а скидки на нефть марки Brent сократились, Индия оставалась крупнейшим покупателем этого сорта.

Вот так сожалеет OilPrice.

Поскольку скидка на подпадающую под санкции российскую нефть марки Urals по сравнению с сырой нефтью марки Brent сократилась при августовской загрузке всего до 5 долларов за баррель или меньше, индийские нефтеперерабатывающие заводы заявили, что скидка больше не является достаточно существенной, чтобы гарантировать те же объемы при сентябрьской загрузке.

А вот это уже попытка отыграть в победу. Но, понятно, будущую и неизбежную.

********************************

Китай приказывает государственным служащим прекратить пользоваться айфонами.

Источники сообщают, что министерства, занимающиеся инвестициями, торговлей и международными делами, получили приказы о запрете телефонной связи в прошлом месяце.

Ой, а что случилось?

Да что взять с этих Россий и Китаев... индекс демократии на нуле. Свободы ушли в отрицательный рост.

*****************************

Ну и традиционно приглашаю всех к себе на канал MarketScreen. Честно, доступно, открыто про экономику и всякое. Без "Экономикс" от Макконнелла и Брю.