Новый выпуск РеСтор 001Р-03: премиальная доходность до 21,94%. Мой вердикт

Всего два месяца назад этот эмитент уже пытался зайти на рынок с той же историей. Тогда купон сбили с 20% до 18.85%. Чем закончится вторая попытка — увидим очень скоро. Предлагаю разобраться, чего стоит ждать от нового выпуска и не выгоднее ли купить уже торгующиеся бумаги.

ООО «реСтор» — мультибрендовая сеть магазинов техники и электроники, флагманский бренд — продукция Apple. Входит в группу компаний Inventive Retail Group.

Inventive Retail Group — оператор розничных сетей и интернет-магазинов в сегментах электроники, спорта, детских товаров и фэшн. Основные торговые сети компании: restore, Street Beat, Samsung, Xiaomi, Мир Кубиков, Hiker, Amazing Red, Unode50.

• Опыт на рынке: 18 лет.

• География: 468 магазинов в 36 городах России (на конец 2024 г.).

📍 Чтобы не попасть на дефолт, рекомендую прочитать:

📍 Параметры выпуска РеСтор 001Р-03:

• Рейтинг: А- (АКРА, прогноз «Стабильный»)

• Номинал: 1000Р

• Объем: 2 млрд рублей

• Срок обращения: 2 года

• Купон: не выше 20,00% годовых (YTM не выше 21,94% годовых)

• Периодичность выплат: ежемесячно

• Амортизация: отсутствует

• Оферта: отсутствует

• Квал: не требуется

• Дата сбора книги заявок: 03 февраля 2026

• Дата размещения: 06 февраля 2026

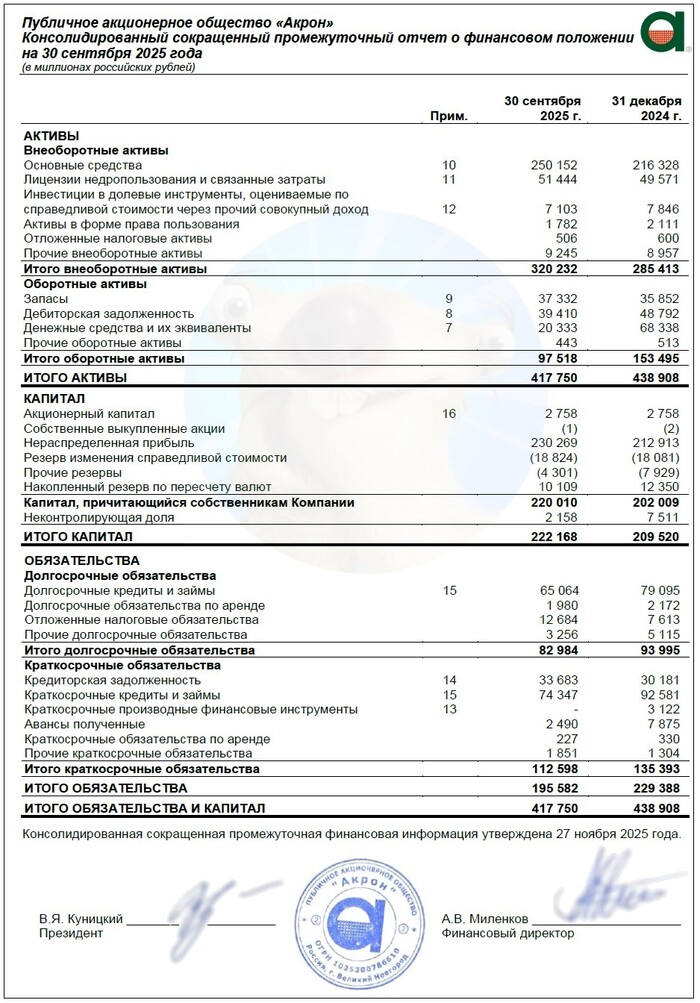

Анализ финансового состояния эмитента осложнён значительной задержкой в предоставлении отчётности: Последний отчёт по МСФО был за 2022 год, а отчёт по РСБУ — за 2023 год.

📍 В качестве основного источника данных за 2024 год был взят отчёт рейтингового агентства АКРА:

• Выручка: около 77,2 млрд рублей (+16,3% г/г)

• EBITDA: 4,1 млрд рублей

• Чистая прибыль: 0,54 млрд рублей

• Капитал: 6,01 млрд рублей

• Чистый долг/EBITDA: примерно 2,6х, годом раннее было 3,5х

Увидеть актуальные цифры по компании, скорее всего, удастся только в июле 2026 года, когда рейтинговое агентство АКРА будет пересматривать текущий кредитный рейтинг эмитента. А сейчас приходится довольствоваться лишь прогнозными оценками от Т-Банка.

📍 Финансовые показатели за 2025 (прогноз):

• Выручка GMV – 73 млрд. (-6% г/г);

• EBITDA – 3,9 млрд. (-5% г/г);

• Рентабельность по EBITDA – 5%;

• Чистый долг / EBITDA – 1,9x.

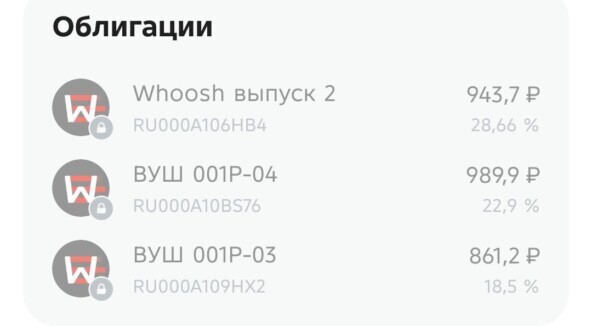

Компания имеет в обращении единственный выпуск биржевых облигаций:

• реСтор 001Р-02 $RU000A10DMN0 Доходность к погашению: 20,27%. Купон: 18,85%. Текущая купонная доходность: 18,82% на 1 год 9 месяцев, ежемесячно.

📍 Что готов предложить нам рынок долга:

• Борец Капитал 001Р-03 $RU000A10DJ18 (19,09%) А- на 2 года 3 месяца

• Полипласт АО П02-БО-13 $RU000A10DZK8 (21,37%) А на 1 год 10 месяцев

• Село Зелёное Холдинг оббП02 $RU000A10DQ68 (18,68%) А на 1 год 10 месяцев

• Эталон Финанс 002P-04 $RU000A10DA74 (22,02%) А- на 1 год 9 месяцев

• Новые технологии 001Р-08 $RU000A10CMQ5 (19,25%) А- на 1 год 7 месяцев

• Аэрофьюэлз 002Р-05 $RU000A10C2E9 (21,21%) А на 1 год 5 месяцев

• Уральская кузница оббП01 $RU000A10C6M3 (19,91%) А- на 1 год 5 месяцев

Что по итогу: Компания предлагает доходность выше средней по рынку. Это выгодно отличает выпуск от других облигаций с похожим уровнем риска. Есть шанс заработать на росте цены бумаги, но только если итоговый процент по купону не окажется сильно занижен.

📍 Основные риски на поверхности: полное отсутствие прозрачности финансового состояния компании и её зависимость от «серых» поставок техники Apple, производитель которой свернул деятельность в России.

Заинтересуюсь предложением только при купоне не ниже 19,5%. Даже в этом случае рискну лишь небольшой частью депозита. Брокеры установили минимальную сумму участия в 1,4 млн рублей, а значит, покупка в моём случае возможна уже в момент листинга этого выпуска. Всех благодарю за внимание и поддержку постов.

✅️ Еще больше аналитики и полезной информации можно найти в нашем Telegram канале. Присоединяйтесь!

'Не является инвестиционной рекомендацией