Посредники и растущая долговая нагрузка, разрыв между финансовой экономикой и реальным сектором

На сегодняшний день 89,9% людей умеют читать, писать и имеют доступ к интернету. У большинства есть дипломы школы или университета — иногда даже несколько.

Но вот беда: каждый год все больше людей, компаний, государств по своей воле попадают в ловушки кредитной зависимости, мошенников и финансовых пирамид.

Финансовая стабильность и грамотность зависит от способности всех участников, включая государства, частный сектор и международные организации, действовать в условиях глубокого анализа текущей ситуации и учитывать долгосрочные последствия своих действий.

В школе нас обучали многому, но как избежать потерь при очередной "важной покупке", "золотом вложении" или "волшебной криптовалюте" — об этом, почему-то, не говорили.

Пора ввести в школьную программу новый обязательный предмет — «Критическое мышление».

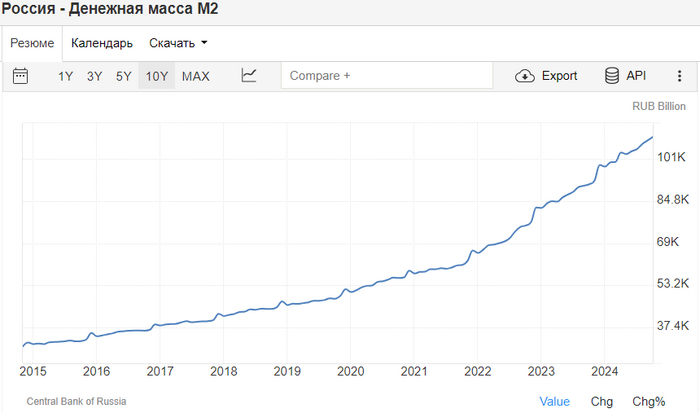

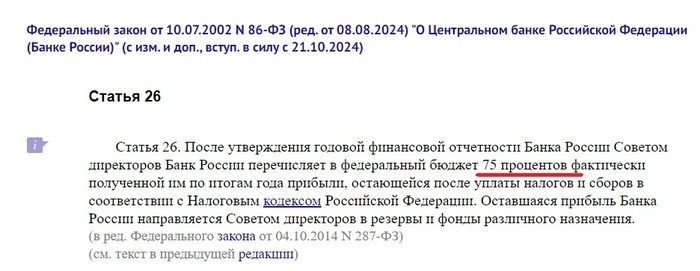

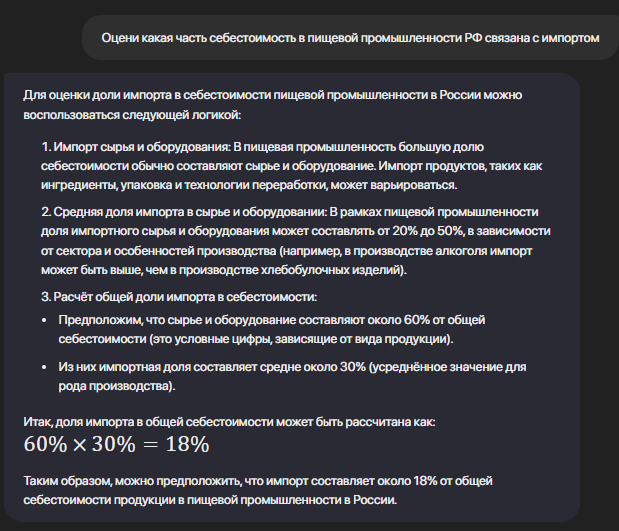

Растущие задолженности в финансовом секторе растут быстрее, чем рост реальной экономики. Это создает разрыв, который приводит к спекуляциям и неэффективному распределению ресурсов, в то время как реальные сектора сталкиваются с проблемами, такими как низкая производительность и снижение инвестиций в обновление оборудования. Внешние факторы, такие как санкции и проблемы с поставками, еще больше усугубляют ситуацию. На конечную стоимость доставки также влияют валютные курсы и транзакционные издержки. Дополнительные транзакции и двойная конвертация ведут к дополнительным затратам.

В условиях глобальной рецессии и высокой инфляции развивающиеся страны отмечены значительным увеличением расходов на обслуживание долга, что сокращает бюджетные возможности и угрожает долгосрочным социальным и экономическим показателям. В результате, критические секторы, такие как здравоохранение и образование, страдают от недостатка финансирования.

Анализ мировой финансовой системы выявляет фундаментальную проблему: ее устойчивость напрямую зависит от доверия, которое теперь серьезно подорвано.

Анализ мировой финансовой системы выявляет фундаментальную проблему: ее устойчивость напрямую зависит от доверия, которое теперь серьезно подорвано. Система, контролируемая банками, инвестиционными и страховыми компаниями, генерирует колоссальную прибыль ($26,5 трлн в 2022 г.), но эта прибыль в значительной степени базируется на перераспределении активов, а не на создании новой стоимости и ценности. Это похоже на паразитическую систему, извлекающую выгоду из реального сектора без соответствующего вклада в него.

Функционирование традиционной денежной системы, основанной на ссудном проценте, завязано на непрерывный экономический рост. Этот рост должен покрывать инфляцию и растущие долговые обязательства. Однако в последнее десятилетие наблюдается тревожная тенденция: долг растет экспоненциально, значительно опережая рост ВВП.

Увеличение долговой нагрузки в развивающихся странах

Согласно представленным данным, платежи по обслуживанию долга в развивающихся странах выросли на 5% за последний год, что подчеркивает растущую долговую нагрузку. В 2022 году 75 стран, соответствующих критериям МАР, выплатили рекордные 88,9 млрд долларов на обслуживание долга, а процентные платежи увеличились в четыре раза за последние десять лет, достигнув 23,6 млрд долларов.

Увеличения расходов на обслуживание долга в 24 беднейших странах на 39% в 2023 и 2024 годах становятся значительным вызовом. Эти расходы отвлекают ресурсы от таких важных областей, как здравоохранение и образование, что может привести к долгосрочным негативным последствиям для человеческого капитала и социальной стабильности.

Кризис 2020 года, усугубленный пандемией, продемонстрировал хрупкость системы. Уровень мирового долга резко возрос, достигнув рекордных значений.

Стремительный рост долга развивающихся стран также представляет серьезную угрозу. Рекордные расходы на обслуживание долга отвлекли средства от более важных сфер, таких как здравоохранение и образование. С учетом роста стоимости обслуживания долга, все большая часть бюджетных расходов будет направляться на выплаты процентов, а не на развитие.

В итоге, мировая финансовая система находится на грани кризиса. Экспоненциальный рост долга, отсутствие связи с реальной экономикой и постоянное увеличение расходов на обслуживание долга создают высокий риск финансового коллапса. Необходимы серьезные реформы и изменения в денежно-кредитной политике для восстановления доверие и стабильности системы. В противном случае, мы рискуем оказаться в ситуации, где вся мировая экономика будет вынуждена работать годы лишь на погашение существующего долга.

Посредники на вершине, производители считают копейки, почему так?

В феодальной Японии купцы занимали низшую ступень социальной иерархии, в то время как крестьяне находились на ее вершине. Купцы не производили ничего материального, поэтому не пользовались особым уважением. Причина проста: уважение заслуживали те, кто создавал реальные ценности. Сейчас же ситуация радикально изменилась

Современные "купцы" - это корпорации, которые не занимаются производством, сельским хозяйством или доставкой товаров. Тем не менее, они зарабатывают колоссальные суммы, оставляя позади крестьян феодальной Японии.

Причины низкого положения производителей

Почему производители оказались в столь невыгодном положении? Рассмотрим следующий пример:

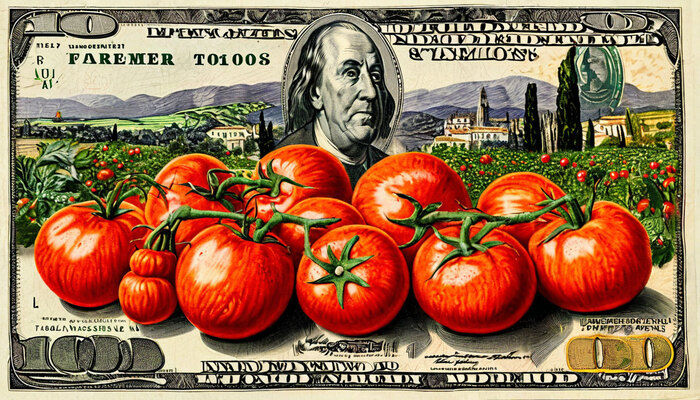

Фермер, выращивающий помидоры, получает меньший доход, чем приложение, доставляющее эти помидоры потребителям.

Фермер, выращивающий помидоры, получает меньший доход, чем приложение, доставляющее эти помидоры потребителям.

Существует множество аналогичных примеров:

"Яндекс Еда": не занимается приготовлением или выращиванием продуктов, но зарабатывает больше всех в этой отрасли.

"Glovo": выполняет роль посредника между курьерами и клиентами.

"Uber": не владеет собственным автопарком, но является крупнейшим "таксистом".

"Airbnb": не владеет отелями, но лидирует на рынке аренды жилья.

Если бы японские крестьяне из того времени увидели это, у них бы глаза на лоб повзлезли. Современные производители напоминают ремесленников прошлых веков: они трудолюбивы, создают реальные товары, но львиная доля прибыли уходит к посредникам.

История имеет свойство повторяться, и возвышение производителей на вершину этой иерархии вряд ли произойдет.

Единственное исключение

Существует единственное исключение из этого правила - компания Bic Cristal. Она произвела с 1950 года более 100 миллиардов ручек BIC®, дизайн которых настолько удачен, что не менялся в течение 70 лет.

Успех ручек Bic обусловлен рядом инженерных решений:

Прозрачный корпус позволяет видеть уровень чернил.

Шестигранная форма предотвращает деформацию и поломку, а также обеспечивает удобный хват.

Цветной колпачок указывает на цвет чернил.

Этот пример демонстрирует, что хороший дизайн может быть создан без участия художников, а только инженерами.

Перспективы производителей

Важнее всего, нужно обучить наших детей и взрослых простой истине: если что-то звучит слишком хорошо, чтобы быть правдой — скорее всего, это не правда.

А пока... очередная пирамида строится рядом с вами, и очередной Мавроди запускает таргетированную рекламу...

Кто победит в этой гонке - производители или "цифровые купцы"?

Я полагаю, что у производителей есть все шансы на успех, но лишь при условии, что в их деятельности будет доминировать инженерный подход, сосредоточенный на создании настоящих ценностей, а не на маркетинговых хитростях.

Я полагаю, что у производителей есть все шансы на успех, но лишь при условии, что в их деятельности будет доминировать инженерный подход, сосредоточенный на создании настоящих ценностей, а не на маркетинговых хитростях. В основе лежит недостаток прозрачности и доверия. Множество посредников увеличивают издержки и снижают эффективность экономической деятельности. Одновременно с этим бесконтрольный рост долговой нагрузки создает искусственный стимул для финансовых спекуляций, отвлекая ресурсы от реального производства. Это приводит к дисбалансу и повышает риск системных кризисов. Необходима реформа финансовых институтов и повышение финансовой грамотности населения.