Что сделали величайшие инвесторы в истории, чего почти никто никогда не делает

Перевод статьи Dakota value funds.

Оригинал статьи и многое другое в моём телеграмм-канале

https://t.me/holyfinance

Мир ненавидит покой. Комфорт. Больше всего он ненавидит богатство, которое является накоплением того и другого. Как только любое живое существо приобретает даже самый скромный избыток, могущественные силы уже начинают действовать, стремясь уничтожить его. Это не просто биологическое явление (конкуренция между живыми существами). Это физика (энтропия). Даже метафизика. Есть причина, по которой древние верили, что в человеческой жизни не было такого понятия, как прогресс, просто бесконечное повторение циклов.

Несмотря на эти условия, некоторым инвесторам удается бросить вызов миру. Эти инвесторы не только сохраняют свое богатство, но и приумножают его невероятными темпами. Финансовый мир, как правило, фокусируется на инвестиционных стратегиях сегодняшнего дня. Что привлекает гораздо меньше внимания, так это стратегии, которые выдержали единственного судью: время. Для нас в инвестировании важен только один вопрос, и это: Что, если вообще что-то срабатывало в инвестировании на протяжении веков? Существуют ли какие-то принципы? Или инвестирование подобно времени или войне в то самое "что-то", что работало в прошлом, в конечном итоге уступает энтропии или меняющейся тактике мыслящего противника?

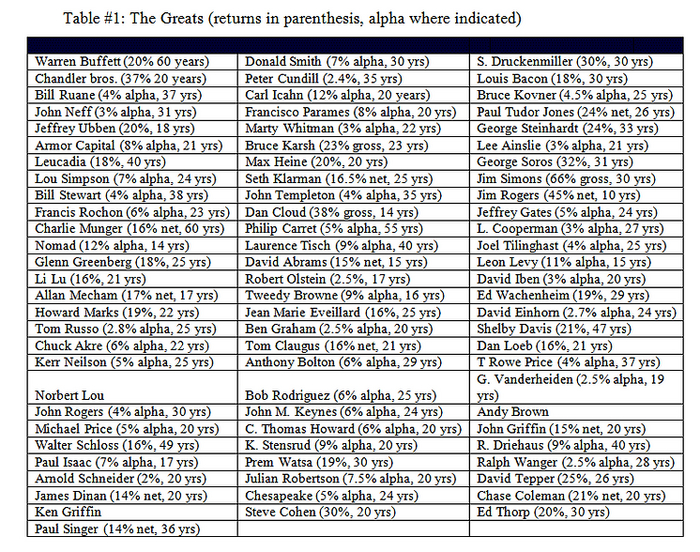

Чтобы ответить на этот вопрос, мы сделали то, что, по нашему мнению, никогда раньше не делалось. Вместо того, чтобы извлекать исторические данные для поиска закономерностей, как это делают кванты, мы применили количественный подход к предмету, который по своей сути не является количественным, предмету, который, по нашему мнению, отражает более глубокую реальность, чем подход, основанный только на цифрах. Что мы сделали, так это создали базу данных величайших инвесторов в истории. Затем мы изучили их инвестиции, их стратегии и философию на предмет совпадения.

Мы думаем, что это представляет собой следующий рубеж quant — потому что он включает в себя систематическое изучение вещей, которые ни один компьютер никогда не поймет. Мы также считаем, что это гораздо более эффективный способ извлечь уроки из истории, потому что мы изучаем не теоретические результаты, а то, что произошло на самом деле.

Мы определили, что великие инвесторы - это те, кто достиг по крайней мере 2,5%-ного превосходства над индексом за 20-летний период. Затем мы искали сходства во времени и географии. Например, то, что работало в 1950-х годах для американского инвестора, совпадает с тем, что работало в 1990-х годах для испанского инвестора?

Результаты этого исследования изменили нашу жизнь как инвесторов. Правда в том, что великие инвесторы гораздо больше похожи, чем не похожи. Ниже мы представляем наши выводы (исходные данные приведены в конечных таблицах).

1. Прибыль

Разница № 1 между великим инвестором и посредственным - это прибыль. Великие инвесторы делали крупные, концентрированные ставки с огромным потенциалом роста: по крайней мере, 50-100% роста или 15-20% IRR. Напротив, даже лучшие взаимные фонды обычно нацелены на то, чтобы получить в лучшем случае 30%-ный прирост. Между тем, они настолько диверсифицированы и тщательно проиндексированы, что после сборов только удача может вообще обеспечить какое-либо превосходство.

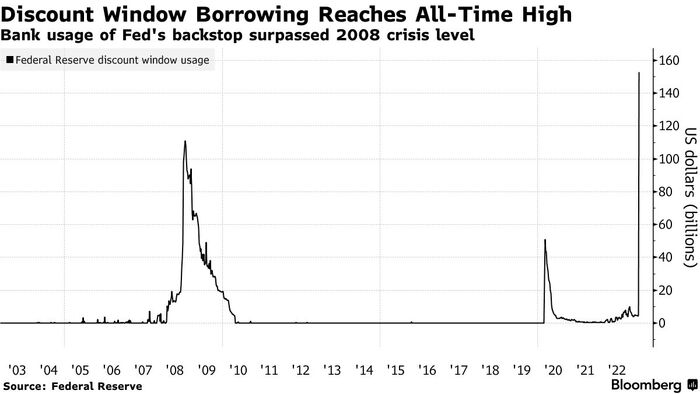

Но умеренная прибыль делает неэффективность структурной. Почему? Потому что мы живем в мире, подверженном порочной, почти внушающей благоговейный трепет, случайности. Мы постоянно сталкиваемся с силами, которые делают нас карликами: пандемиями, рецессиями, массовыми убеждениями других. В результате неизбежны потери и трудности. Это плата за вход. Чтобы компенсировать это, когда вы выигрываете, вы должны выигрывать по-крупному. И это именно то, что сделали великие. Они отправились за китом.

Нет лучшего примера этого, чем Чарли Мангер, отбросивший свою любовь к компаундерам, чтобы купить Tenneco, компанию среднего уровня с чрезмерным использованием заемных средств в унылой отрасли: автомобильных компонентах. Он купил компанию во время рецессии 2001 года, после того как показатель EBITDA Tenneco упал с 500 до 250 миллионов долларов, а акции упали с 50 до 1,5-2 долларов. Рыночная капитализация составляла всего 80 миллионов долларов, а чистый долг составлял 1,5 миллиарда долларов, что давало компании корпоративную стоимость в 1,6 миллиарда долларов.

Мангер чувствовал, что в конце концов рецессия закончится и американцы снова захотят новых автомобилей. В этом случае EBITDA Tenneco вернулась бы к 400 миллионам долларов. Между тем, если бы он торговался на уровне 6,5 х EBITDA, что является нетребовательным коэффициентом, собственный капитал стоил бы не 80 миллионов долларов, а 1,1 миллиарда долларов. Мангер владел акциями до 2007 года, выдержав пересчет прибыли и незначительное увеличение стоимости акций. Большинство инвесторов в тот момент продали бы акции и похвалили бы себя за то, что им хватило смирения признать ошибку. Но он выстоял и заработал 80 миллионов долларов, что в 15 раз больше его первоначальных инвестиций, а IRR - 57%. Затем он отдал их Ли Лу, который вложил деньги в Китай и превратил их в 450 миллионов долларов.

В обоих случаях Мангер сделал что-то, что не является центральной частью канона Мангера. Он пошел туда, где была прибыль. Когда прибыль была в среднем возврате к совершенно среднему бизнесу, он вложил туда свои фишки. Когда выигрыш заключался в возрождении некогда великой империи, он повернул туда.

Это приводит к следующему вопросу: откуда Мангер — или любой другой инвестор — знает, какова на самом деле прибыль? В конце концов, каждый обанкротившийся трейдер Twitter, каждый игрок, делающий ставки на Уолл-стрит, утверждает, что прибыль по их схемам экстраординарна. Почему их выигрыши иллюзорны, а Мангер реален?

Потому что выигрыши великих были основаны на концепции внутренней ценности. Внутренняя ценность - это скользкое понятие, которым часто злоупотребляют, и оно может означать все, что нужно финансовому менеджеру. В устах большинства это, по сути, доля собственности в золотом руднике, которого не существует — и никогда не будет. Тем не менее, это единственная почва, на которой может стоять инвестор. Все остальное - это просто чистая вера, просто бесконечная череда абстракций и вещей, которые люди говорят, не имея никакого отношения ни к чему реальному. То есть во всем долговечном.

Поразительный факт: почти все великие люди опирались на концепцию внутренней ценности. Чтобы сделать концепцию менее воздушной, лучшим термином могло бы быть “вечная ценность”. Если бы вы купили актив и должны были удерживать его вечно, по какой цене это позволило бы вам зарабатывать в среднем по рынку 7-10% в год? Эта цена является его внутренней ценностью.

Эд Вахенхайм, который в течение 29 лет приносил 19% валовой прибыли в год, оценил бы бизнес по его прибыли умноженной на 16, что является исторически средним показателем для S&P 500. Исторически сложилось так, что средняя компания S&P 500 увеличивает свою прибыль на 6% в год. Таким образом, Вахенхайм скорректировал бы этот 16-кратный коэффициент в большую или меньшую сторону в зависимости от того, будет ли, по его мнению, прибыль компании расти больше или меньше, чем на 6% в год.

Перевернув это и используя доходность вместо мультипликаторов, мы были шокированы тем, как многие великие люди, включая Мангера, Баффетта и Гленна Гринберга, использовали следующее уравнение для определения вечной стоимости:

Доходность свободного денежного потока + темп роста = вечная стоимость.

Как правило, они искали компании, в которых доходность свободного денежного потока + темпы роста составляли 20% и более. Другими словами, они стремились к доходности, вдвое превышающей среднерыночную, а это именно то, чего все они достигли за свою долгую карьеру.

По всем направлениям великие игроки использовали принцип, который применим не только к рынкам, но и к жизни: если вы собираетесь играть, играйте по-крупному. Правда в том, что все, что вы делаете, требует усилий, даже малоценные вещи, поэтому вы можете также сосредоточиться на том, что предлагает большие вознаграждения. Уборщики работают так же усердно, как и предприниматели. Только выигрыши различают их пути.

Однако по своей сути концепция прибыли связана с концепцией того, что действительно ценно. Есть причина, по которой один хороший друг стоит больше, чем сотня знакомых. Почему хороший супруг значит больше, чем богатство или слава. Плюсы этих вещей просто огромны. Жизнь будет полна трудностей и разочарований. Только поиск вещей, которые действительно ценны, позволит человеку подняться над силами, вечно отягощающими его.

2. Одинаковость

В фильме "Chinatown" персонаж Джека Николсона спрашивает Джона Хьюстона, почему он убивает и ворует, чтобы приобрести еще больше богатства, чем у него уже есть. Ответ Хьюстона пугает:

“Будущее, мистер Гиттес. Будущее.”

Как инвесторы, мы все делаем одно и то же: конкурируем за кусочек будущего. Великие люди хотят сказать что-то важное по этому поводу. Их стратегии показывают, что ключ к будущему не в грандиозных теориях или принятии новых модных тенденций раньше других. Ключ к будущему лежит в прошлом.

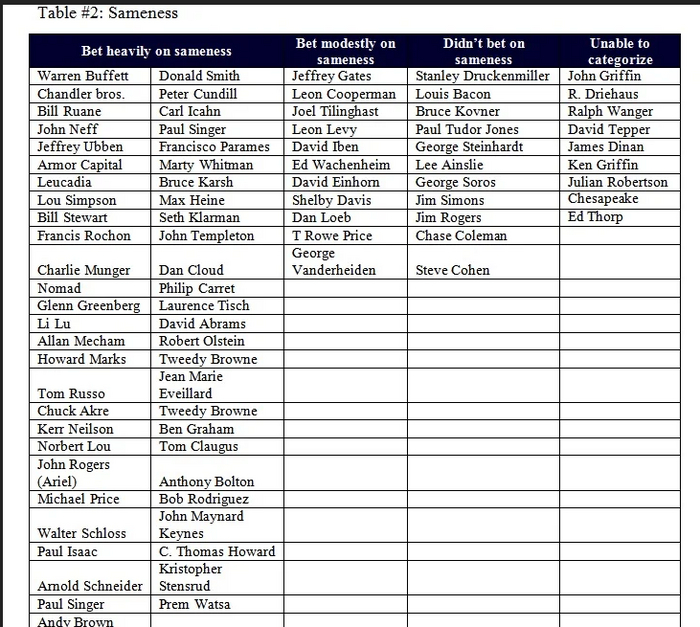

Согласно современной теории, что делает капитализм великим, так это его способность как ускорять перемены, так и реагировать на них. Однако крупные инвесторы, как правило, стремились к обратному. В то время как все остальные были зациклены на чем-то новом, крупные инвесторы в подавляющем большинстве делали ставку на однообразие (одинаковость).

Рынки сильно экстраполируют незначительные колебания квартальных доходов. 52-недельный максимум средней акции на 100% выше ее 52-недельного минимума. Подумайте о том, что это значит. Средняя оценка публичной компании удваивается или уменьшается вдвое за любой выбранный год. Но эта волатильность цен не соответствует изменениям в базовом бизнесе. Это не значит, что бизнес не меняется. Он всегда меняется, всегда движется по траектории к какой-то наполовину известной судьбе. Но когда вы смотрите на экономику компании с течением времени, вы почти всегда обнаруживаете ограниченный, если не фиксированный, характер. Как и люди, компании не могут игнорировать свой характер в течение достаточно длительного периода времени.

Что так поразительно в великих, так это то, что большинство из них ставят на этого исторического персонажа превыше всего остального. Это была их полярная звезда. 63% использовали стратегии, в которых они делали большую ставку на одинаковость, то есть на постоянство истории. И 76% использовали стратегии, в которых они делали хотя бы скромную ставку на одинаковость.

Примеры:

Братья Чандлер купили японские банки с 2-кратной нормализованной прибылью во время рецессии 2001 года. Банкам грозило банкротство, но Чандлеры сделали ставку на историческую стабильность Японии и получили доходность в 4 раза и 46% IRR.

Уоррен Баффет вложил 40% своего фонда в Amex после того, как скандал с салатным маслом обрушил акции. В течение четырех лет инвестиции Баффета выросли на 250% при 26-30% IRR.

Джим Роджерс купил акции Lockheed Martin во время банкротства в 1970-х годах, и над ним насмехались за это на обеде idea с известными инвесторами. Роджерс, самоописанный трендовый инвестор, казалось бы, является полной противоположностью инвестору, делающему ставку на одинаковость. Но Роджерс страстно изучает финансовую историю и верит в повторяемость, в идею о том, что прошлое повторяется в будущем. Он верил, что историческое значение Lockheed для США сохранится и даже возрастет. Акции Lockheed в конечном итоге выросли в 100 раз.

Подобно Джиму Роджерсу, многие великие люди были одержимы финансовой историей. На самом деле, вероятно, нет никого более одержимого финансовой историей, чем они. Почему прошлое так сильно интересует их? Потому что они верили, что этому суждено повториться. Именно эта вера в “повторяемость” позволяла великим мыслить и чувствовать вне настоящего момента. Именно это заставляло великих казаться провидцами, когда другим не хватало контекста, чтобы увидеть открывающиеся перед ними возможности. Их успех говорит нам кое-что о нашем мире, даже о наших жизнях. А именно, прошлое никогда не заканчивается. На самом деле это даже не прошлое.

Однако великие не просто слепо делали ставку на одинаковость всех без исключения активов. Часто они были явно нацелены на предприятия, характеризующиеся высокой степенью однообразия. Уоррен Баффетт назвал эти компании “неизбежными”. Неизбежным является не более высокий рост или более высокая маржа компаний. Вместо этого они имеют более высокий процент выживаемости и долголетия. А это, в свою очередь, означает, что они подвержены прогнозам с более высоким процентом попаданий.

Инвестором, который действительно донес до нас эту идею, был Билл Стюарт, который за 40 лет превзошел S&P 500 на 4,3%. Стюарт был более одержим “предсказуемостью” доходов, чем любой другой инвестор, с которым мы когда-либо сталкивались. В ответ ведущие инвесторы пытались найти пути, по которым будущее было бы похоже на прошлое. Очаги одинаковости.

Независимо от того, принимало ли это форму цикличности, к которой стремился Джим Роджерс, или повторяемости, которая очаровала Уоррена Баффетта и Билла Стюарта, ведущие инвесторы преуспели, потому что они обнаружили связи между прошлым и будущим, которые инвестирующая публика, замкнутая в настоящем, просто не могла постичь. Но именно эти врата позволили великим людям соединить прошлое и будущее так, как это удается немногим. Их пример настолько силен, что символизирует нечто, выходящее за рамки денег и рынков.

Джефф Безос, как известно, сказал: “Вы можете построить отличный бизнес на тех вещах, которые не меняются”. Но истина гораздо шире этого. Правда в том, что вы не можете построить ничего значимого — семью, культуру, не говоря уже о бизнесе — вокруг чего-то нестабильного, бесхарактерного и вечно меняющегося. Вот почему великие стремились к одинаковости: это единственное, что реально во всей бессмысленной случайности. Это единственная земля в бесконечном океане перемен.

Антракт

На данный момент мы оставили позади 99% вселенной взаимных фондов и большинство хедж-фондов. Мы также оставили позади большинство инвесторов, стремящихся к росту, и большинство стоимостных инвесторов.

Почему?

Потому что большинство инвесторов, стремящихся к росту, инвестируют в гламурные акции, которые являются (а) спекулятивными, приносящими меньший процент и (б) с низкой отдачей из-за их хронической переоцененности. Интересно, что большинство стоимостных инвесторов терпят неудачу по точно такой же причине. Большинство стоимостных фондов владеют акциями, которые представляют собой лишь скромные предложения по цене немного ниже среднерыночной. В то же время те, кто гонится за крутыми сделками по срочной продаже, часто терпят неудачу, потому что они преследуют слабые фирмы с низким процентом прибыли, будущее которых совершенно случайно и, следовательно, невозможно предсказать.

Что так поразительно, так это то, как много великих и как много представителей, казалось бы, противоположных дисциплин сочетали концепцию прибыли с концепцией одинаковости. Билл Стюарт, например, был инвестором в рост. Его доходность полностью зависела от роста прибыли каждой портфельной компании. Ему, как и Баффету, нужны были только фирмы, рост которых был гарантирован до такой степени, что казался неизбежным. Тогда на другом конце спектра у вас есть инвестор с высокой стоимостью, такой как Дональд Смит, чья прибыль была получена не за счет роста прибыли, а за счет увеличения мультипликаторов оценки компании. Но он делал ставку на ту же самую “предсказуемость”, что и Стюарт. Он делал ставку на то, что прошлая стоимость фирмы — отраженная в ее балансовой стоимости, нераспределенной прибыли, силе прошлых доходов — сохранится и в будущем.

Что также поражает, так это то, как многие великие люди, получившие самую высокую прибыль, в высшей степени сочетали понятия прбыли и одинаковости. Дэн Клауд, например, смог купить ведущие предприятия в нестабильной, переживающей переходный период России за гроши за, сначала в 1994 году, а затем снова в 1998 году. Его фонд дал доходность в 95 "иксов", 38% IRR за 14 лет, делая ставку на то, что эти компании в конечном итоге будут торговаться по нормальной оценке в конечном итоге. И это именно то, что они сделали.

Тем временем братья Чандлер зарабатывали 37% в год с 1986 по 2006 год, покупая активы "жемчужины короны" стран с доходностью в 1-2 раза выше, часто после того, как фондовые рынки этих стран пережили полный крах. Но опять же, тезис не требовал смены парадигмы или умного предсказания, просто обыденного возвращения к историческому прецеденту.

3. Ценность (value)

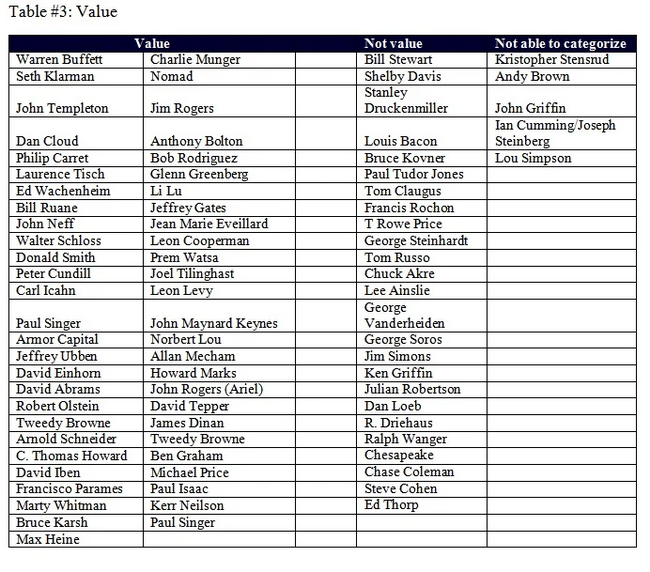

Наша база данных состоит из 83 инвесторов. Из этого числа 54 — или 65% — были стоимостными инвесторами. Ценность стала модным словом, косметической оболочкой. Но Ли Лу, который есть в базе, скорее всего, прав, когда говорит, что только 5% активов управляются настоящими инвесторами в ценность (стоимость). Учитывая это, поразительно, что крошечное меньшинство — всего 5% рынка — поставило под угрозу целых 66% зала славы инвестирования.

Мы считаем, что ценность работает, потому что в гораздо большей степени, чем любой другой подход, она существует на пересечении прибыли и одинаковости. Ценность заключается в инвестировании в ситуации с большим потенциалом роста в случае, если базовый актив вернется к долгосрочному характеру.

4. Глубокая ценность (deep value)

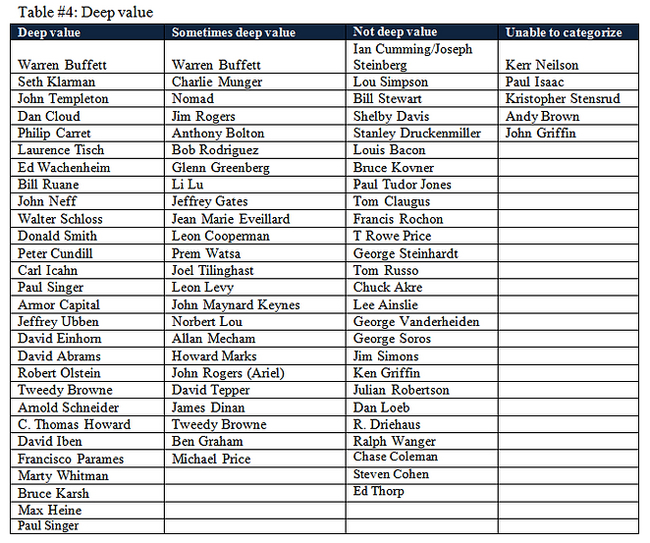

Исторически сложилось так, что средняя акция S&P 500 торговалась за 16-кратную прибыль. Все, что ниже этого, обычно определяется как акция ценности. Акции глубокой ценности, с другой стороны, еще дешевле, и мы определяем их как акции, торгующиеся с кратностью прибыли менее х7-10. Эти акции, как правило, принадлежат к компаниям, которым не повезло, многими из которых не хотят владеть даже стоимостные инвесторы. Покупать их означает идти на унизительный риск — потому что вы покупаете что-то, недостатки чего очевидны для всех.

Тем не менее, поразительные 34% инвесторов в нашей базе данных были инвесторами в глубокую ценность (стоимость). Когда Уоррен Баффетт с 1957 по 1969 год приносил 29% прибыли в год против 10% на рынке, он был одним из самых глубоко-ценностных (стоимостных) инвесторов, с которыми мы когда-либо сталкивались. Что интересно, однако, так это то, что, несмотря на длинный послужной список глубокой ценности (стоимости) как во времени, так и в географии, существует очень мало фондов true-blue deep value. По нашим оценкам, менее 2% активов управляются таким образом, поэтому невероятно, что 33% великих людей пришли именно из этого нелюбимого уголка стоимостного инвестирования.

Вечное повторение

Особенность истории в том, что мы не знаем, в какой точке истории мы находимся. Мы просто находимся в потоке.

В результате мы считаем, что стратегии с самым высоким процентом реализации - это те, которые используют то, что работало в прошлом. Если, например, финансовый менеджер объясняет, что его стратегия заключается в покупке быстрорастущих фирм, торгующих за 10-кратную прибыль, потому что они находятся на правильной стороне технологических изменений, полезно знать, как такие компании жили в прошлом. В этом случае исторический рекорд для таких компаний катастрофичен. В результате на менеджере лежит бремя доказывания того, что на этот раз все по-другому. К сожалению для него, как показывает опыт великих инвесторов, обычно это не так. На самом деле принципы, которые позволяют инвестору добиться успеха, гораздо более "универсальны и вечны", а не "специализированы и временны"