Татнефть прив. (TATNP) обзор графика на 3-ч фрейме от 25.11.2025

Не является торговой рекомендацией.

(Татнефть-преф, 3H):

1. Общая картинка

Глобально тренд восходящий. Цена идёт внутри широкого восходящего канала (пунктир).

Последняя волна роста шла по очень крутому внутреннему каналу (серые линии), от него цена уже вылетела вниз – ускорение тренда сломали, идёт фаза коррекции.

Сейчас цена ~563 ₽, как раз:

около средней линии большого канала,

и в районе локального кластера прошлых максимумов → сильная зона баланса.

RSI на 3H ушёл из перекупленности и сейчас в средних значениях — коррекция, но до полноценной перепроданности ещё есть запас.

2. Поддержки и сопротивления

По каналу и локальным экстремумам с графика:

Ближайшие поддержки

560–555 ₽ – текущая зона:

середина большого канала;

несколько локальных остановок/консолидаций слева.

↪ Ключевая поддержка: её пробой откроет путь к более глубокой коррекции.

550–545 ₽

район прошлых локальных минимумов перед последним рывком вверх.

логичная цель для развития текущей коррекции.

535–530 ₽

нижняя граница восходящего канала.

↪ Это уже «глубокий, но всё ещё здоровый» откат в рамках среднесрочного ап-тренда.

Около 520 ₽

экстремальный уровень: нижняя граница широкого диапазона, откуда начался сильный рост.

Ближайшие сопротивления

570–575 ₽

ближайшее локальное сопротивление сверху,

плюс район пробитого крутого внутреннего канала (теперь как динамическое сопротивление).

585–590 ₽

зона недавних остановок перед финальным рывком вверх.

600–610 ₽

локальный максимум и верхняя граница большого канала.

↪ Сильная цель/зона фиксации прибыли, если рост возобновится.

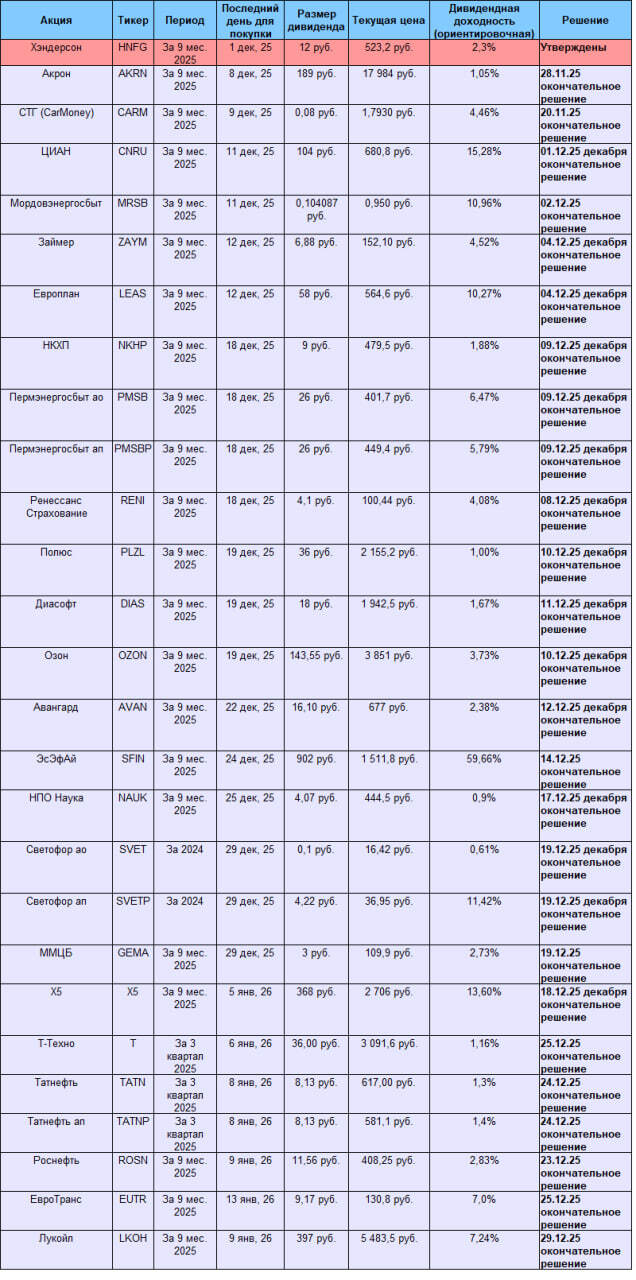

3. Что говорят таблицы по вероятностям

MTF-таблица AvgDev/Prob%

По нижней таблице:

Краткосрок (5m–30m)

5m: Prob% ~64% на движение в сторону Bull → повышенная вероятность отскока вверх в ближайшие часы.

15m, 30m: Prob% порядка 20–26% – умеренный шанс продолжения бычьего движения, но без явного перекоса.

Среднесрок (2H–4H)

2H: Prob% ~41% на ход вниз (Bear).

3H: Prob% ~62% Bear,

4H: Prob% ~72% Bear.

↪ На 2–4-часовых таймфреймах модель как раз видит высокую вероятность продолжения нисходящего импульса, т.е. коррекция ещё может не закончиться.

Дневка

1D: Prob% ~25% Bull – тренд глобально остаётся бычьим, но цена уже высоко в структуре движения, и явного статистического преимущества на дальнейший рост прямо сейчас нет.

Сводный итог-ряд (~33%) показывает, что общий рынок сейчас в фазе коррекции без ярко выраженного перекоса в одну сторону, но с сильным «медвежьим» давлением именно на 3–4H.

OBV-таблица (верхняя)

По тому, что видно:

На нескольких часовых ТФ (45m, 1H, 2H, 3H) OBV/цена уже уходили в нижние зоны (перепроданность) и в части строк стоят рекомендации «Покупать».

↪ Объёмно распродажа уже прилично «выжата» – продавцы активны, но по объёмам они близки к выдоху.На старших ТФ (4H, 1D) позиция ближе к верхним зонам, часть строк с рекомендациями «Продавать» → глобально бумага остаётся дорогой относительно недавней истории.

Комбинация такая:

объёмы на часах говорят «распродали сильно, можно ловить отскок»,

а структура цены и AvgDev на 3–4H ещё допускает добой вниз.

4. Сценарии и вероятности (условно)

Сценарий А — продолжение коррекции вниз

(основной на горизонте нескольких 3H-свечей)

Условие: закрепление ниже 560 ₽ и отсутствие разворотного сигнала на 1H–2H.

Цели по падению:

550–545 ₽, далее 535–530 ₽ (нижняя граница канала).

По твоим Prob% на 2H–4H (41–72% Bear) я бы сказал, что

вероятность добоя куда-то в диапазон 550–535 ₽ сейчас выше 50%,

особенно если 560 не удержат с первого раза.

Сценарий B — отскок от текущей поддержки и попытка вернуться к максимумам

Условие: удерживаем 560–555 ₽, появляются более уверенные сигналы «Покупка» на 1H–2H, а не только на 5m–30m.

Ближайшие цели:

570–575 ₽ (первый барьер),

затем 585–590 ₽.

Только после уверенного пробоя 590 можно снова обсуждать 600–610.

С учётом:

сильного отскокового Prob% на 5m (~64% Bull),

OBV-перепроданности на часах

можно говорить о неплохом шансе краткосрочного отскока вверх, но пока скорее как трейд внутри коррекции, а не возобновление основного импульса.

5. Как это можно использовать (идея, не рекомендация)

Бычий взгляд:

следить, удержат ли 560–555;

искать подтверждённый разворот на 1H–2H (смена сигналов в таблице + разворот RSI)

потенциальные цели — 575 → 590, с защитой где-то ниже 550.

Медвежий/осторожный взгляд:

если 560 уверенно пробивают вниз и 3H/4H продолжают показывать высокий Bear-Prob,

логичным выглядит ожидание движения к 550–535 и уже там смотреть, не сформируется ли более мощный разворот.