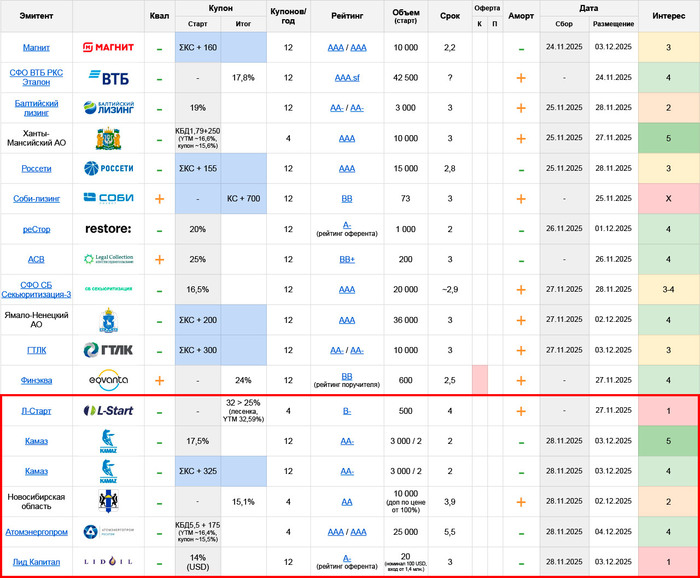

Первичные размещения облигаций: план на неделю с 24.11 по 30.11.25 (часть 3/3)

⛽️ Л-старт: B+, купон лесенкой 32 > 25% квартальн. (YTM 32,59%), 4 года, 500 млн.

Дебютный и тоже длинный выпуск Л-Старта БО-01 RU000A10CLZ8 собирали почти месяц, и торгуется он сейчас с YTM~34,1%. Судьба нового на этом фоне вызывает большие опасения, тем более аппетит у эмитента не убавился и объем тут сильно выше среднего

Высоким стартовым купоном в лесенке сейчас уже сложно кого-то заманить. Бумага гарантированно повисит в простыне, в ожидании дальнейшего улучшения рыночных настроений, а там – ближе к концу размещения будет видно

🚗 Камаз: AA-, 2 выпуска – фикс купон до 17,5% ежемес. (YTM до 18,98%), флоатер ΣКС+325 ежемес. (EY до 21,64%), 2 года, общий объем 3 млрд.

Последний разбор эмитента был тут, в свежую отчетность тоже лучше не смотреть, чтобы не расстраиваться. Но на статусе стратегического предприятия ехать вполне себе можно, явной премии за сложное финансовое положение рынок с Камаза пока не требует

Фикс выглядит очень даже интересно, поскольку собственные выпуски близкой дюрации БО-П15 RU000A10BU31 и БО-П16 RU000A10CQ77 торгуются сейчас с YTM~16,5% (стартовый ориентир, конечно, укатают, но запас тут приличный). Флоатер чуть менее интересно, но тоже с премией к своему БО-П17 RU000A10CQ93 (EY~20,7%)

🇷🇺 Новосибирская область: допразмещение выпуска 34027 RU000A10DG60 по цене не ниже 100%

Печальная новость для тех, кто ранее выдержал унижение купоном на сборе. Ждал эту допку, но скорость ее вывода на рынок очень удивила. На фоне массового сезонного выхода субфедов на любой вкус – лезть сейчас именно сюда особого смысла не вижу

☣️ Атомэнергопром: AAA, купон до ~15,5% квартальн. (YTM до ~16,4%), 5,5 лет, 25 млрд.

Разбор эмитента тут. Очередной сверхдлинный (по нынешним меркам) выпуск в их стиле. С неплохой премией для тех, кто готов ставить на длину: собственный 1Р-07 RU000A10C6L5 / 1Р-08 RU000A10CT33 торгуются с YTM~15,4%

Основной риск в том, что такие бумаги на движениях RGBI качает гораздо сильнее обычных 2-3-леток. Да и серийность у АЭПК набирает обороты. Но пока это скорее повод чуть больше требовать по купону (который на сборе вряд ли устоит в районе старта), чем совсем отказываться от участия

🚢 Лид Капитал USD: A-, купон до 14% ежемес. (YTM до 14,94%), 3 года, 20 млн.

Таинственный «теневой флот», по которому успели пройтись буквально все. Перенесли сбор с начала недели на 28.11.25 и отсекли существенную часть розницы минимальным объемом заявки в 1,4 млн. (вероятно, не по своей воле, а потому что нет Проспекта эмиссии. А нет его потому что он получился бы не более «содержательным», чем прочая обрывочная информация о компании)

Тем лучше. Чем больше об этом думаю, тем больше склоняюсь, что выпусков с таким нулевым уровнем прозрачности на рынке быть не должно, какими бы благими целями оно ни было обосновано

✅Мой телеграм, где много интересного: https://t.me/mozginvest(пишу про облигации и акции РФ, ЦФА)