Почему я не куплю акции М.Видео, несмотря на ажиотаж

Одни инвесторы боятся, что допэмиссия размывает их долю, а другие рады растущему интересу к JD.com. Кто прав? Как отличить надежду от реальности? Сегодня я проведу финансовую проверку компании и представляю два сценария развития событий. Это поможет вам принимать более взвешенные решения в неоднозначной ситуации.

Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений. Информация предоставлена исключительно в ознакомительных целях.

Прежде чем приступить к чтению, ознакомьтесь с моим руководством по анализу компаний (часть 1, часть 2 и часть 3). Там я подробно рассказываю, как провожу анализ, аналогичный этому.

О компании «М.Видео»: позиция на рынке и свежие события.

«М.Видео» — один из лидеров российского рынка по продаже бытовой техники и электроники. Компания публичная, её акции торгуются на Московской бирже, а основным владельцем является промышленно-финансовая группа «САФМАР» Михаила Гуцериева. В этом же секторе на бирже представлены и другие компании, например, «Аптеки 36,6», «Хэндерсон» и «ВсеИнструменты.ру».

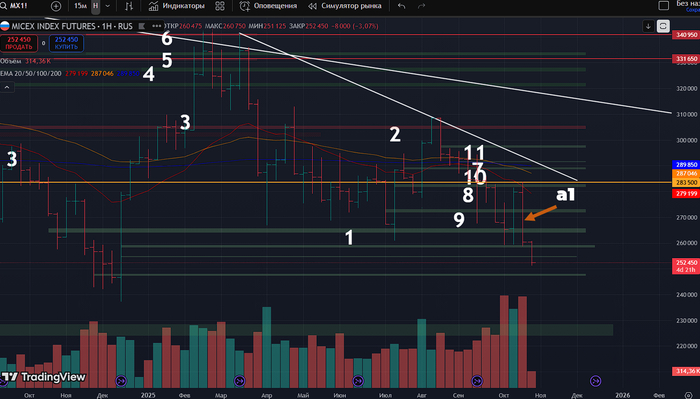

В конце сентября 2025 года акции «М.Видео» пережили сильные колебания. Сначала котировки обновили многолетние минимумы из-за новости о планах компании выпустить дополнительные акции на 15 млрд рублей. Однако всего через несколько дней бумаги резко подорожали более чем на 20%. Такой разброс в цене отразил противоречивые чувства инвесторов: их насторожило возможное размытие доли, но и обнадежила новость о привлечении стратегического инвестора.

Главной причиной роста стал интерес со стороны китайского онлайн-гиганта JD.com, который ведет переговоры об участии в подписке на новые акции. Партнерство может открыть российской компании доступ к обширному ассортименту JD.com и помочь в развитии трансграничной торговли, усиливая её позиции на рынке.

Средства от размещения акций планируют направить на укрепление финансов: снижение долга, пополнение оборотных средств и развитие перспективных направлений, таких как маркетплейс и финансовые сервисы. Это должно повысить устойчивость бизнеса в долгосрочной перспективе.

Параллельно «М.Видео» работает над улучшением сервиса для клиентов. Например, недавнее партнерство с «Яндекс Доставкой» позволяет получать заказы из «М.Видео» в тысячах пунктов выдачи по всей стране. Это делает покупки удобнее для клиентов.

«М.Видео» относится к сектору Retail (Special Lines). Это значит, что компания фокусируется на узком сегменте товаров — бытовой и компьютерной технике, — что требует глубоких знаний и отлаженной логистики. Но в этой нише она конкурирует не только с профильными магазинами, но и с крупными маркетплейсами.

Интересный факт о структуре бизнеса: 100% выручки компания получает за право пользования своим брендом. Платит за это её же операционная «дочка» — ООО «МВМ».

Прогноз стоимости акций М.Видео на основе денежных потоков.

Чтобы спрогнозировать потенциальную стоимость акций «М.Видео», мы применим метод дисконтированных денежных потоков (DCF). Этот подход позволяет оценить компанию сегодня, основываясь на её ожидаемых доходах в будущем.

За основу расчетов мы возьмем официальные финансовые отчетности компании по РСБУ, рассматривая данные с 2022 года по второй квартал 2025 года включительно. Период прогнозирования мы ограничим двумя годами.

Мы предполагаем, что в прогнозном периоде компания будет демонстрировать консервативный ежегодный рост на уровне 2,0%. Для расчета стоимости капитала мы используем средневзвешенные ставки по кредитам: 9,83% в долларах и 15,39% в рублях по данным Банка России на 7 октября 2025 года.

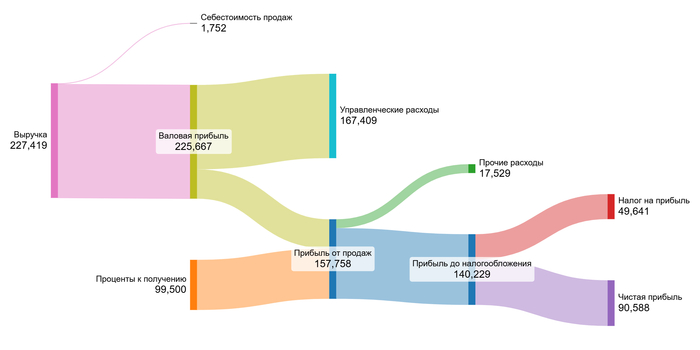

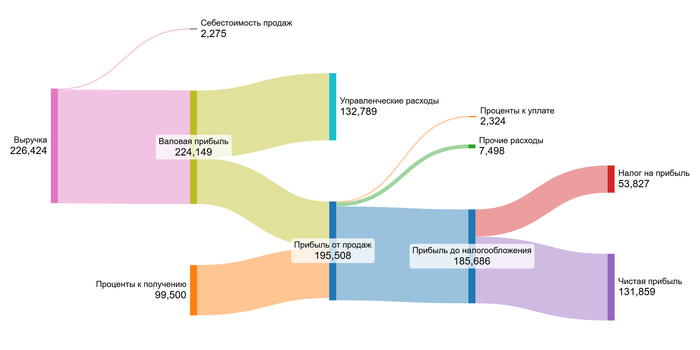

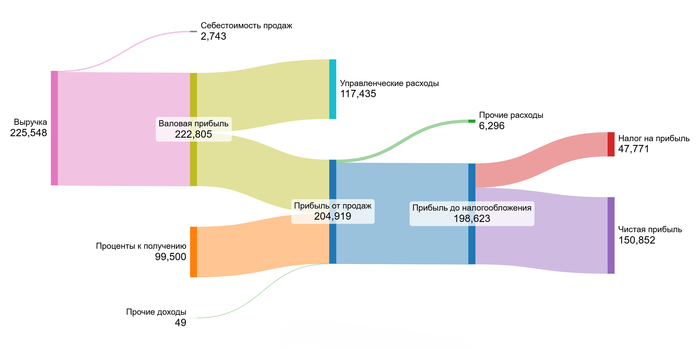

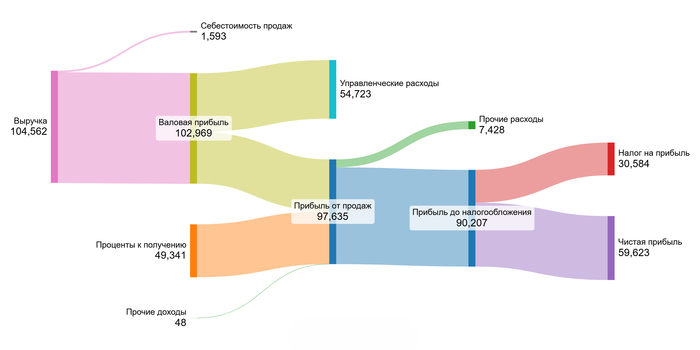

Динамика ключевых финансовых показателей за указанные годы наглядно представлена на диаграммах в галерее ниже.

Выручка демонстрирует умеренную отрицательную динамику, снижаясь с 227,4 млрд руб. в 2022 году до 225,5 млрд руб. в 2024 году. При этом валовая прибыль остается стабильной с маржой около 99%. Ключевая позитивная тенденция — значительный рост операционной эффективности: прибыль от продаж увеличилась с 58,3 млрд руб. до 105,4 млрд руб. за три года благодаря оптимизации управленческих расходов.

Чистая прибыль показывает уверенный рост с 90,6 млрд руб. до 150,9 млрд руб., хотя за первое полугодие 2025 года темпы могли замедлиться. Стабильные процентные доходы и отсутствие долговой нагрузки укрепляют финансовую устойчивость.

Основным драйвером в ближайшие 2 года станет развитие новых направлений — маркетплейса и финтех-сервисов, а также синергия от партнерства с JD.com, которое откроет доступ к расширенному ассортименту и технологиям.

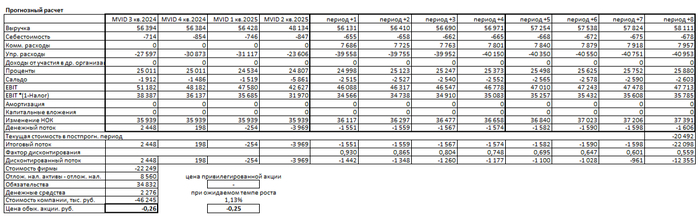

Расчет цены одной акции «М.Видео» мы начнем с анализа исторических денежных потоков. Мы найдем их средние значения за период с 2022 года по второй квартал 2025 года. Поскольку «М.Видео» является холдинговой структурой, нет необходимости детально разбирать долю каждой статьи расходов в выручке. Это позволяет нам перейти к следующему шагу, минуя лишние вычисления.

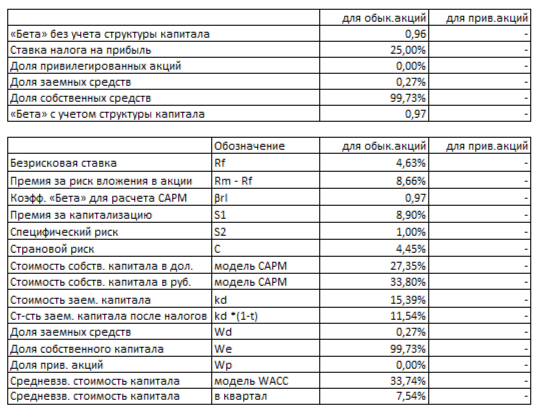

Перейдем к определению средневзвешенной стоимости капитала (WACC), которая является ключевой ставкой дисконтирования в нашей модели.

Для ее расчета мы используем следующие параметры:

Безрисковая ставка принята на уровне доходности 30-летних гособлигаций США — 4,63%.

Премия за страновой риск для России составляет 4,45%.

Премия за риск вложений в акции — 8,66%.

Премия за низкую капитализацию — 8,90%.

Премия за специфические риски компании — 1,00%.

В ходе расчета все долларовые ставки будут конвертированы в рубли для итогового значения.

Рассчитанная нами WACC для «М.Видео» составила 33,74%. Этот показатель указывает на высокий уровень риска инвестиции в компанию. Он существенно превышает средний по отрасли в 26,51%. И это говорит о том, что инвесторы воспринимают «М.Видео» как более рисковый актив, что закономерно снижает итоговую расчетную стоимость компании в нашей модели.

Прогноз стоимости акций М.Видео: два сценария.

Далее мы смоделируем два сценария для оценки компании: в первом она растет в среднем темпе по отрасли, а во втором — исходя из собственной рентабельности и стратегии реинвестирования.

Сценарий 1: Консервативный прогноз

В этом сценарии мы предполагаем, что выручка компании будет стабильно расти на 2,00% в год. Метод DCF суммирует все будущие денежные потоки компании и вычитает ее долги и обязательства — так мы получаем оценку ее реальной стоимости. После этого общая стоимость компании делится на количество акций. Расчет показывает, что в этом случае одна акция «М.Видео» может стоить -0,26 рубля. Это на 100,41% ниже текущей рыночной цены.

Отрицательная стоимость — это серьезный сигнал. Он говорит о том, что текущие долги компании могут быть больше, чем ее способность генерировать будущие доходы. Это не значит, что компания обречена — в будущем она может увеличить прибыль, рефинансировать долг или найти стратегического партнера. Но сейчас инвесторам стоит очень внимательно оценить ее способность обслуживать долг.

Чтобы принять взвешенное решение, недостаточно одного DCF-расчета. Сравнивайте «М.Видео» с другими компаниями по ключевым показателям: темп роста чистой прибыли, динамика дивидендов, рентабельность, коэффициент P/E и дивидендная доходность.

Также важно каждый квартал проверять, улучшаются ли фундаментальные показатели: выручка, прибыль, денежный поток и долг. Регулярное обновление модели поможет вовремя заметить, сбываются ли прогнозы, и решить: покупать актив или пересмотреть ожидания.

Сценарий 2: Ожидаемый темп роста

Здесь мы рассчитываем индивидуальный темп роста компании как произведение доли реинвестируемой прибыли на рентабельность капитала (ROE). Для «М.Видео» этот показатель составил 1,13%.

Если выручка будет ежегодно меняться на 1,13%, то, просуммировав будущие денежные потоки и вычтя обязательства (по логике DCF), мы получим стоимость одной акции на уровне -0,25 рубля. Это на 100,40% ниже рыночной котировки.

Результат снова отрицательный, что указывает на высокую долговую нагрузку относительно прогнозируемых доходов. Это не приговор, но требует особого внимания к финансовому здоровью компании.

Главный вопрос здесь тот же: стоит ли бизнес больше, чем его долги? Пока ответ отрицательный, я предпочитаю дождаться устойчивого улучшения финансовых показателей.

Любые инвестиционные решения сопряжены с рисками. Прошлые результаты не гарантируют будущей доходности. Материал не является индивидуальной инвестиционной рекомендацией или предложением о покупке/продаже финансовых инструментов и услуг. Автор не несёт ответственности за убытки, связанные с операциями или инвестированием в упомянутые финансовые инструменты. Информация не должна рассматриваться как единственный источник для принятия инвестиционных решений. Информация предоставлена исключительно в ознакомительных целях.

Заключение.

Инвесторы разделились: одни испугались допэмиссии, другие — обрадовались интересу JD.com. Наш анализ показал: несмотря на устойчивость бизнеса, «М.Видео» не растёт, не платит дивиденды и сильно переоценена. Даже потенциальное партнёрство с JD.com не компенсирует текущие высокие риски и долговую нагрузку. Этот анализ помог мне понять, что за шумихой в новостях, которая в последнее время окружает компанию, скрывается слабая фундаментальная база.

А как вы думаете, сможет ли сотрудничество с JD.com кардинально изменить ситуацию и нивелировать долговые риски? Делитесь своими мыслями в комментариях!

Если вам было полезно — поставьте лайк и подпишитесь на мой Telegram. Там я по будням разбираю реальные кейсы оценки акций и делюсь логикой, которая помогает принимать взвешенные инвестиционные решения. Удачи на рынке!