Надо продавать не заправки, а ожидания

О размещении

IPO ЕвроТранс действительно уникальное. Компания предлагает своим новым инвесторам половину всех акций, а это значит, что решения на собраниях акционеров могут быть действительно демократичными. Проголосовали - выплатить дивиденды - выплатили. Не совсем так, но близко.

Параметры размещения ЕвроТранс:

· Free float (акции в свободном обращении) – 50%

· Оценка компании: 53 млрд. рублей

· Цель: доп.эмиссия для модернизации АЗС в универсальные станции (с зарядкой для электромобилей), развитие розничного направления.

· Сбор заявок до 20.11.2023

О компании

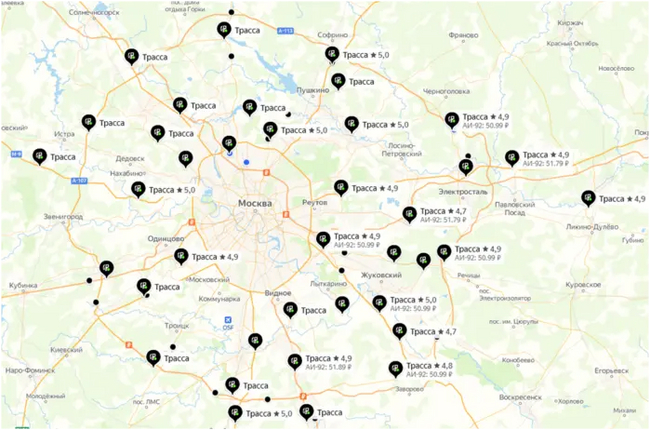

ЕвроТранс более известен по АЗС Трасса. Появились они сравнительно недавно. Если заправки Лукойл и Татнефть я помню с детства, то АЗС Трасса в количестве более 10 штук появились только в 2007 году, а более-менее узнаваемы (50 АЗС) стали в 2014. На сегодняшний день в портфеле компании 55 АЗС, которые находятся преимущественно в Московской области, за МКАД, но внутри ЦКАД.

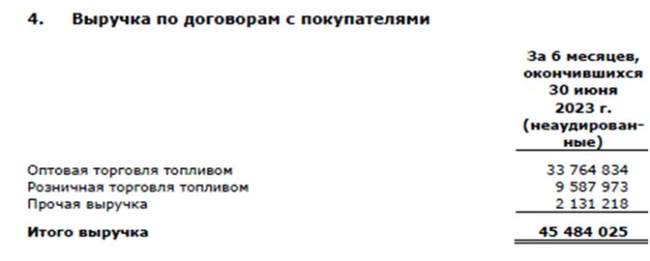

Также, стоит отметить оптовое направление группы, в рамках которого ЕвроТранс продает топливо юр.лицам: строительным компаниям, подрядчикам, арендодателям техники. Опт составляет 2/3 выручки группы. Долю в прибыли не скажу, но оптовое направление обычно менее маржинальное.

Финансы

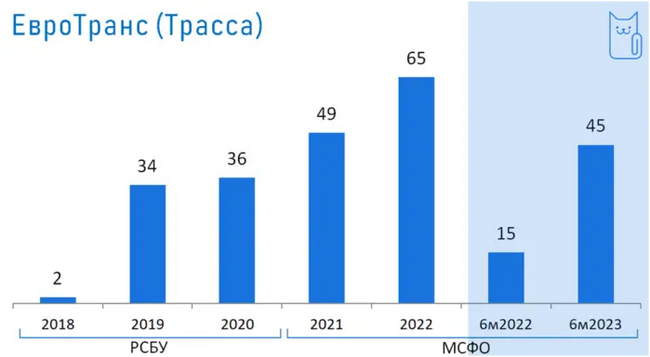

Для IPO ЕвроТранс выпустил МСФО только за 2 последних года. Поскольку дочерние компании куплены только в 2022 году, за 2018-2020 годы вполне репрезентативно взять отчетность РСБУ. Когда смотрите на динамику выручки, не забывайте, что 2/3 бизнеса ЕвроТранс – опт. Если брать чисто розничный бизнес, то в 2022 году его объем 14 млрд. руб. (в среднем 250 млн выручки в год с 1 АЗС), что тоже вполне не плохо.

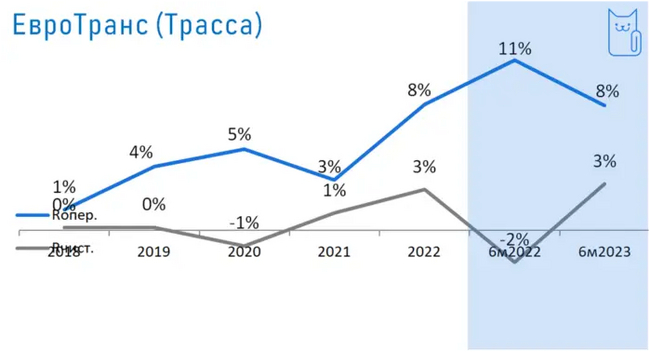

Финансовый результат вызывает опасения, но вполне укладывается в статистику оптово-розничной торговли топливом. Это серьезный рынок с серьезными игроками. Те же ВИНК (вертикально-интегрированные нефтяные компании), которые контролируют процесс от разведки, добычи, и переработки – до продажи на своих же АЗС – имеют маржу 3-5%. В общем, сложный рынок.

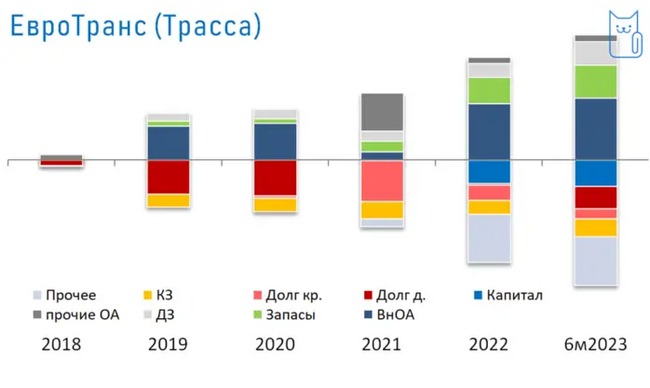

А вот что происходит с балансом – интересно: собственный капитал начал появляться только ближе к IPO: до этого и группа была временами убыточна, и акционеры в нее деньги напрямую не вкладывали.

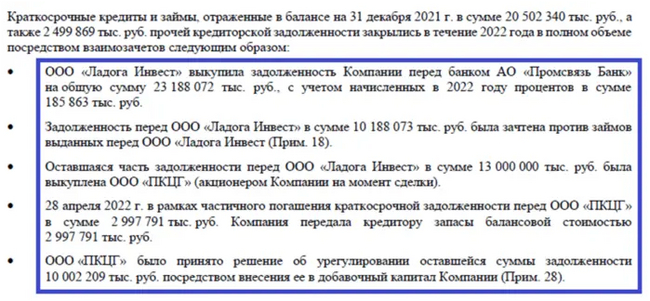

в 2019-2021 годах были какие-то займы с «Ладога Инвест» на сумму 18 млрд. руб. (!). Понятного комментария этому нет. А то, что есть называется двумя словами – «мутные сделки»

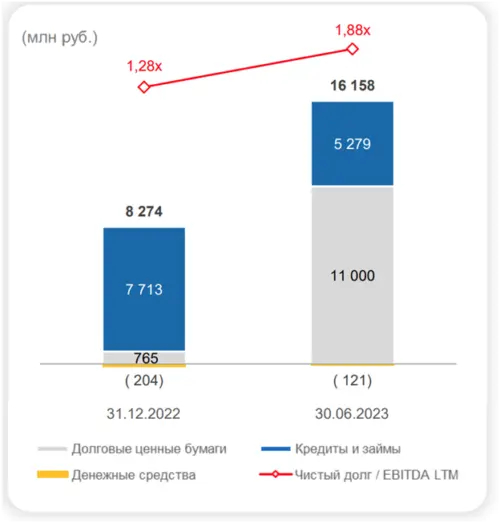

Долг

О долге хочется поговорить отдельно, потому что для проспекта ЕвроТранс показывает 2 варианта его учета: без лизинга, и с ним. Без – все красиво: 1,9 чистый долг/EBITDA LTM

А с лизингом красота исчезает:

Лизинг для ЕвроТранс – это основа бизнеса: все АЗС куплены в лизинг в ГПБ-лизинг на 10 лет. Так что не учитывать его попросту нельзя. Вместе с лизингом, долг больше собственного капитала в 3 раза. А на его обслуживание уходит 20% выручки розничного направления.

Я убираю опт, потому что лизинг относится только к АЗС и направление должно само себя окупать. Опт – не очень понятный и не очень стабильный бизнес с точки зрения объемов и прибыли. У ЕвроТранс нет ни нефтебаз, ни достаточного количества бензовозов, чтобы полноценно осуществлять оптовую деятельность.

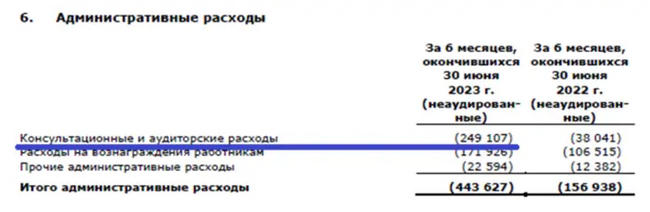

Кстати, кому интересно, консультационные и аудиторские расходы обошлись группе в 250 млн. руб. только за первое полугодие, т.е. еще до прямых расходов на организацию IPO и это без комиссий брокеров.

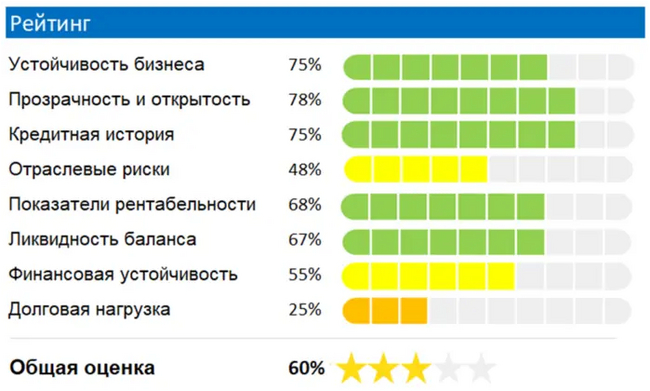

Бизнес хоть и прозрачен, и устойчив, стоит обратить внимание, что все ключевые активы или в лизинге (т.е. пока принадлежат лизингодателю), или в залоге. Отрасль – конкурентна и низко-маржинальна. Бороться с ВИНК бесполезно, розничное направление более-менее можно раскачать, а в опте правят цифры. И всегда условный Лукойл даст цену ниже. Компании уровня «ЕвроТранс» могут покорить сердце оптового клиента только приоритетной доставкой и отсрочкой платежа. Последняя же означает, что могут быть проблемы с оплатой. Вспомните РуссОйл: там половину прибыли съдают резервы.

Кот.Финанс долг считает не популярным образом. Мы соотносим расходы на обслуживание лизинга и кредитов не со всем бизнесом, а только с розничным направлением: лизинг АЗС должен отбиваться розничным бизнесом. Тогда долг будет огромным.

Долг легко отбился бы деньгами от размещения, но компания же планирует развивать заправки для электромобилей, и реализовывать свою инвест.программу

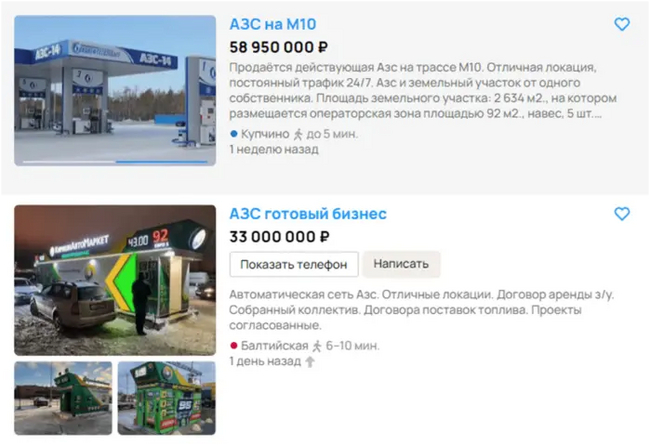

Чтобы понять, покупать компанию, или нет - ответьте себе на вопрос: что вы покупаете и за сколько? Наш взгляд: 55 АЗС, которые к тому же в лизинге, единый бренд, и раздутое по выручке оптовое направление не может стоить 53 млрд. рублей. Это воспроизводимый бизнес и собрать флеш-рояль из АЗС можно дешевле.

Мы приветствуем каждого нового эмитента на бирже и рады новым именам. Но это размещение проходит без нас. Мы очень сомневаемся, что получится продать весь объем частным инвесторам, поэтому считаем, что риск дополнительного навеса акций – очень велик. Его можно реализовать, если продать акции с IPO технической (дочерней компании), а потом продавать акции в рынок.

Кот.Финанс: каждую неделю новые обзоры компаний. Каждый день то, на чем можно заработать.