Тмк. Дело даже не труба...

Вышел отчет за 2024 год у компании ТМК. Если отчет за 6 месяцев я охарактеризовал "Ниже плинтуса", то отчет за 12 месяцев заслуживает характеристики "Верхняя боковушка плацкарта у туалета поезда Москва - Владивосток".

Жадный мажоритарий сам виноват в текущей ситуации, так как наращивал долги ради выплат дивидендов в прошлом.

📌 Что в отчете

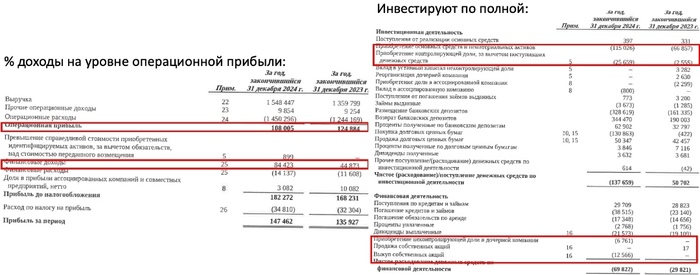

— Выручка. 532 vs 544 млрд рублей, и да, 544 млрд рублей - это результат не за 2024 год, а за 2023 год. Провальный провал 🚫

— Операционная прибыль. -62%, сокрушительное падение с 93 до 36 млрд рублей 🔽

— Долг и дивиденды. У Мечела появился сводный брат - ТМК, который отдал на процентные расходы 69 млрд рублей (при EBITDA 92 млрд рублей и операционной прибыли 36 млрд рублей).

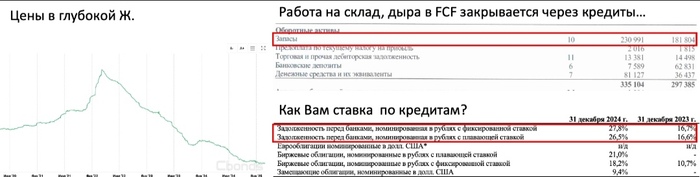

Общий долг компании составляет 381 млрд рублей (краткосрочных кредитов на 259 млрд рублей), а кэш 121 млрд рублей, которого не хватит для закрытия текущих обязательств => компания будет вынуждена рефинансироваться под ставку выше 21% => процентные расходы вырастут = > убыток продолжит увеличиваться = >собственный капитал будет заменяться заемным => дивиденды в следующей жизни ⚠️

Всегда обращаю внимание на долю процентных расходов к операционной прибыли (тут уже клинический случай), так как при сильном снижении маржинальности есть риск того, что компания будет работать на кредиторов, у ТМК тот самый случай ‼️

Любителям больших дивидендов (за счет увеличения долговой нагрузки) от ТМК придется затянуть пояса.

📌 Мнение по ТМК 🧐

Из-за высокой ключевой ставки происходит двойное уничтожение бизнеса ТМК:

1) Бизнесы в России урезают программы капитальных расходов, что ведет к падению доходов черных металлургов и ТМК (производителю труб)

2) В отличии от трех сестер у ТМК чистый долг на 260 млрд рублей, который компания вынуждена рефинансировать под конские ставки. Операционная прибыли уже не покрывают процентные расходы, хотя у компании остался долг, привленный до эпохи 21% ставки!

Вывод: Заботкин, ты доволен? Или надо еще ставочку поднять, чтобы у российских компаний начало пропадать дыхание...

Подпишись, мне будет приятно!