Лукойл не спешит закрывать дивидендный геп

Тяжеловес Лукойл (вес в индексе составляет 15.5%) не спешит закрывать дивидендный геп. А за собой тащит вниз и весь рынок🤨

Обратите внимание, я выкладываю свои посты на разных площадках, потому рекомендую подписаться на мой тг канал, где они все есть в одном потоке. Там я делюсь информацией в онлайн-режиме.

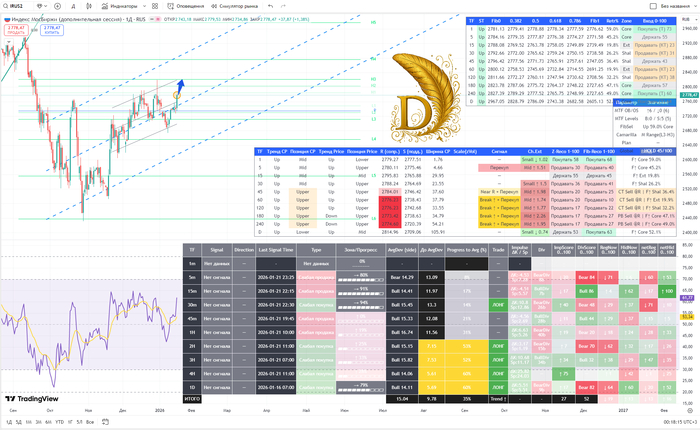

#IRUS #ИНДЕКС технический разбор

❗️ Объемов нет, волатильность низкая. Очень долго и мучительно достраивает до поддержки 2710-2715.

🕯 На дневном тайме пока что формирует расширяющийся треугольник.

➡️ Перед пробитием поддержки, скорее всего, пойдёт набирать объемы, так как объемов мало и рынок двигается еле-еле.

✅ На часовом тайме идёт в канале на понижение.

📈 сейчас есть шанс отскочить до верхней стенки 2 750 и оттуда к уровню 2709, а дальше, если не пробьет, то продолжит набирать объемы и может опять отскочить.

🟢 Нет волатильности - есть неопределенность, поэтому в акции до появления участников рынка лучше не соваться и немного подождать.

😎 Не торопитесь, потерять деньги вы всегда успеете! Чтобы заработать, надо набраться терпения

Не является инвестиционной рекомендацией

🔍 Навигация по каналу https://t.me/+3fp5BOMwTpE3Y2Ey

Что такое индекс Мосбиржи?

Индекс Мосбиржи — это главный ориентир по российскому рынку акций, но для многих он остаётся абстрактным числом из новостей. Разберёмся, что это такое и зачем он вообще нужен частному инвестору.

Индекс — это не акция, не фонд и не отдельный инструмент. Это условное число, которое показывает, как в среднем изменились цены на набор крупнейших акций. Представьте, что вы собрали портфель из самых больших и популярных российских компаний. Одни за день подорожали, другие подешевели, третьи почти не двинулись. Индекс Мосбиржи как раз и показывает, насколько в итоге изменилась стоимость такого усреднённого портфеля.

В расчёт берут не все бумаги подряд, а только те, которые проходят фильтры биржи. Мосбиржа сортирует кандидатов по трем ключевым критериям: размеру капитализации, объему ликвидности и количеству акций в свободном обращении. То есть в индекс попадают бумаги, которыми реально активно торгуют на рынке. Список состоит всего из 50 акций, но его регулярно пересматривают: если кто‑то перестал подходить по критериям, его могут заменить.

Важно понимать, что индекс Мосбиржи — это не «среднее по больнице» в лоб. Каждой акции внутри корзины присвоен свой вес. Чем компания крупнее и чем больше её акций действительно обращается на рынке, тем сильнее она влияет на итоговое значение индекса. Поэтому движение пары огромных эмитентов иногда даёт больший вклад, чем десяток мелких компаний вместе взятых. По сути, индекс отвечает на простой вопрос: насколько изменилась суммарная стоимость этого набора крупных российских акций по сравнению с прошлым днём, месяцем или годом.

Зачем следить за этим числом? Во‑первых, это самый быстрый способ понять, что происходит на рынке в целом. Если индекс за день вырос на 1,5–2%, можно говорить, что был «зелёный» день и большинство крупных бумаг подросло. Если минус 3–4% — значит, было заметное падение, и продавали почти всё подряд. Индекс — это такой термометр, по которому можно за несколько секунд оценить общее состояние рынка, не открывая десятки графиков.

Во‑вторых, индекс — это ориентир для оценки результатов. Управляющие фондами, частные инвесторы и даже роботы обычно сравнивают свою доходность с индексом Мосбиржи. Если портфель за год дал +8%, а индекс +20%, формально вы отстали от рынка: проще было бы купить «средний рынок» и ничего не выбирать. Если же у вас +25% при росте индекса на 15%, вы обыграли бенчмарк — значит, выбранные бумаги и стратегия были удачнее среднего варианта.

В‑третьих, индекс используется как основа для фондов. Существует огромное количество ПИФов, которые стараются повторять состав и структуру индекса Мосбиржи. Управляющая компания просто покупает те же акции в тех же пропорциях, что и в индексе, и затем поддерживает это соотношение. Для частного инвестора такая бумага — простой способ одной покупкой получить долю почти во всём российском рынке акций, не собирая вручную десятки позиций и не следя за пересмотром состава.

Покупка самого индекса в прямом виде невозможна — это число, а не ценная бумага. Но фактически «купить индекс» можно двумя способами: взять фонд, который его повторяет, или попытаться собрать аналогичную корзину акций самому. Второй вариант теоретически возможен, но на практике неудобен: понадобятся крупный капитал, много сделок, учёт комиссий и постоянная ребалансировка при изменении состава индекса.

При этом индекс Мосбиржи не равен всей экономике России. В нём нет малого и среднего бизнеса, он не отражает компании, которые не выходили на биржу, и не показывает теневой сектор. К тому же у индекса есть отраслевые перекосы: значительные доли занимают сырьевые эмитенты и банки, поэтому падение цен на нефть или проблемы в финансовом секторе чувствительно бьют по общей динамике. Плюс российский рынок сильно зависит от геополитики, санкций, валютного и регуляторного режима — всё это тоже видно в поведении индекса.

Если свести всё к одной фразе, индекс Мосбиржи — это компактная цифра, в которой упаковано состояние крупнейших российских публичных компаний. Это удобный ориентир, по которому можно судить о рынке в целом, и база для фондов, позволяющих купить этот «средний рынок» одной сделкой.

Больше постов в тг-канале: t.me/klochcoffee

ОСТОРОЖНО: канал содержит мемы!

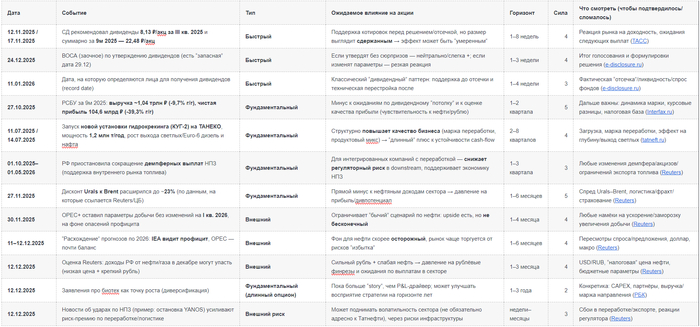

Матрица событий и драйверов по Татнефти (TATN/TATNP)

Сделал обещанную таблицу “Событие → влияние → горизонт → сила драйвера” (с разделением на быстрые и фундаментальные), плюс короткий итог по привлекательности.

Матрица событий и драйверов по Татнефти (TATN/TATNP)

Легенда: Тип = Быстрый (движение на новости/сроки) или Фундаментальный (отчётность/маржа/регуляторика).

Сила: 1–5 (5 — максимально значимо для цены).

Драйверы “быстрые” vs “фундаментальные”

Быстрые (торговые) драйверы ближайших недель

24.12.2025 — решение по дивидендам (главный ближайший триггер). e-disclosure.ru+1

Подход к 11.01.2026 (record date) — чисто рыночная “дивидендная механика”. e-disclosure.ru

Фундаментальные (то, что реально меняет “справедливую цену”)

Нефть/Urals и рубль: дисконт Urals и FX сейчас — главные источники давления на прибыль/дивпотенциал. Reuters+1

Переработка (ТАНЕКО, гидрокрекинг) — ключевой плюс качества бизнеса, но раскрывается не за неделю. tatneft.ru+1

Демпфер — стабилизатор для downstream до мая 2026. Reuters

Вывод по привлекательности “драйверов роста/падения”

Сейчас у Татнефти одновременно:

Сильные “внутренние” драйверы качества (переработка + управляемая дивполитика),

но внешний фон (Urals-дисконт + крепкий рубль + неопределённость по нефти-2026) выглядит более тяжёлым, чем в “комфортные” годы.

Практически это значит:

На коротком горизонте бумага больше будет реагировать на дивидендные решения и движение нефть/рубль. e-disclosure.ru+1

На среднем горизонте — привлекательность зависит от того, начнёт ли внешний фон “отпускать” (сужение дисконта Urals/ослабление рубля) и насколько ощутимо переработка поддержит маржу. Reuters+1

IRUS\IRUS2. Обзор графика индекса МосБиржи на 2-ч фрейме от 12.12.2025

Не является торговой рекомендацией. Продолжение обзора от 10.12.2025

Давай посмотрим, что изменилось по сравнению с прошлым обзором от 10.12.2025

IRUS\IRUS2 индекс МосБиржи.

0) Какой сценарий отработал (продолжение прошлого прогноза)

Если брать именно прошлую развилку под 2735, то рынок выбрал сценарий пробоя вверх: после удержания зоны 2720–2735 прошёл импульс до района 2780 (локальный хай дня). Это уже не “отбой/боковик”, а реализация сценария 3 (пробой 2735) с последующим откатом/перевариванием к ~2758 на текущий момент .

1) Торговые данные за 10–12 декабря 2025 (для IRUS2/IMOEX2)

Важно: “Индекс МосБиржи (доп. сессия)” на практике соответствует MOEX Russia Index all session = IMOEX2 (тикер для расчёта индекса в расширенных сессиях).

Дневные значения (официально зафиксированные):

Дата Open High Low Close Объём % 10 Dec 2025 2720.57 2730.60 2713.19 2721.75 40.49B -0.04% 11 Dec 2025 2725.17 2780.84 2724.23 2758.02 96.59B +1.33%

12 Dec 2025 (текущий день — “live”, close ещё может измениться):

— Last ~2758.02, Open 2725.17, дневной диапазон 2724.01–2780.95, объём ~96.59B (на момент публикации страницы).

2) Что сейчас MTF-структура

Контекст

На графике 2ч цена в верхней части восходящего канала и прямо под “потолком” (зона предложения).

По таблицам: младшие ТФ (1–5м) уже “Sell/CT Sell @R”, а 15м даёт “Перепрод / Buy” — классическая картина локального отката внутри восходящего движения.

Текущая “ось” рынка (ключевой уровень)

2760–2762 — центральная зона: она подсвечена как важная по Фибо/уровням (в т.ч. 60m ~0.5 рядом с 2761.86) и совпадает с логикой “Near R / Break↑ + Перекуп” на части ТФ.

→ Отсюда и текущие качели: либо удержим и снова вынесут к 2780, либо дадут откат для набора.

3) Актуальные поддержки и сопротивления (с приоритетом)

Сопротивления

R1: 2758–2762 — ближайший “потолок” (здесь прямо сейчас идёт борьба).

R2: 2775–2781 — зона локального хая (11–12 декабря максимум в районе 2780).

R3: 2793–2805 — верхние цели по старшим Фибо/структуре (если 2781 пробьют и закрепят).

Поддержки

S1: 2750–2752 — первая зона “подхвата” при откате.

S2: 2741–2743 — более сильная поддержка (в т.ч. по дневной/старшей структуре у тебя рядом важные уровни).

S3: 2734–2735 — ключевой уровень пробоя (ретест = “нормальный” бычий сценарий).

S4: 2713–2718 — нижняя граница “здоровой” коррекции; ниже — уже риск смены локального режима.

4) Сценарии на 1–3 дня и вероятности

🅰 Сценарий 1 — откат/ретест с последующим продолжением вверх (база)

Логика: 1–5м продают от сопротивления, а 15м уже “перепродан” → рынку проще дать откат, снять перегрев и затем попробовать снова.

Маршрут: 2760 → 2750 → (в идеале) 2741–2743 → попытка повторного штурма 2775–2781.

Вероятность: 45–50%.

🅱 Сценарий 2 — боковик под 2760–2780 (переваривание импульса)

Логика: после сильного дня (11-е) рынок часто “жует” диапазон, не ломая ап-тренд.

Диапазон: 2750–2762 снизу/середина и 2775–2781 сверху.

Вероятность: 25–30%.

🅾 Сценарий 3 — продолжение импульса: закреп выше 2781

Условия: удержание 2760–2762 и затем пробой 2780–2781 с закрепом (без мгновенного возврата).

Цели: 2793 → 2805.

Вероятность: 20–25%.

🅳 Сценарий 4 — глубокая коррекция (слом локального импульса)

Триггер: уход ниже 2734–2735 и неспособность быстро вернуть уровень.

Цели: 2718 → 2713 и ниже.

Вероятность: 10–15%.

5) Короткий вывод

Пробой 2735 состоялся (сценарий продолжения вверх реализован), хай отметился в районе 2780.

Сейчас инструмент в зоне сопротивления 2758–2762: младшие ТФ подсказывают, что проще увидеть откат к 2750/2741, чем “сразу ракета”.

Пока 2734–2735 не потеряны, это выглядит как бычий тренд + локальная разгрузка, а не разворот.

Это не инвестиционная рекомендация, а рабочая карта сценариев, которую имеет смысл обновлять по мере появления новых сигналов на MTF-таблицах

IRUS\IRUS2. Обзор графика индекса МосБиржи на 2-ч фрейме от 10.12.2025

Не является торговой рекомендацией. Продолжение обзора от 09.12.2025

Давай посмотрим, что изменилось по сравнению с прошлым обзором от 09.12.2025

IRUS\IRUS2 индекс МосБиржи.

0. Какой сценарий отработал

Из прошлого прогноза:

Сценарий 1 – “формирование дна в зоне 2685–2690 и отскок вверх”

✔ Отработал почти учебно:минимум коррекции = 2688,

от него цена ушла к 2735 (новый пик), то есть дно в зоне 2685–2690 действительно стало опорой.

Сценарий с углублением коррекции к 2660–2630 не реализовался, мы получили именно “buy-the-dip” от первой сильной зоны.

1. Текущее состояние

Сейчас:

Цена около 2723 после отката от пика 2735.

На графике мы:

в верхней части восходящего канала;

прямо в крупной горизонтальной зоне предложения 2720–2735 (которую ты отметил красным прямоугольником).

OBV / CP-таблица:

Почти на всех ТФ цена в Upper.

На 1m, 30m, 45m — сигналы Break ↑ + Перекуп, входы: CT Sell @R | F↑ Core ~55–59% → зона фиксации части лонгов.

Fibo-таблица:

Для 15–60m Retr% 55–88% в зонах Core / XDeep – это верхняя часть отката, “глубоко вверх” по тренду.

По 120m и D мы всё ещё в бычьих Core-зонах, но близко к ключевым уровням (0.5–0.618).

MTF Levels: B:0 / S:6; FibSel: Down 48.8% Core; Global: HOLD 45/100 – глобальный сигнал скорее “держать/частично фиксировать”, чем активно покупать.

RSI-MTF:

5m и 15m показывают “Продажа”,

30m–4H в основном “Слабая покупка”,

дневка – “Нет сигнала / слабая покупка”.

→ Локально перекупленность на младших ТФ, на старших – всё ещё бычий режим, но без запредельного перегрева.

Итого:

Тренд остаётся восходящим, но мы снова упёрлись в мощную зону сопротивления 2720–2735, при этом внутридневные ТФ уже сигналят о перегреве / частичной фиксации.

2. Актуальные уровни поддержки и сопротивления

Сопротивления

R1: 2722–2725 – R на 1m/30m (2722.3 / 2719.2) и текущая цена.

R2: 2728–2735 – R 15m (2728.6), 5m (2737.9), максимум 2735 – верх локальной полки.

R3: 2738–2745 – расширение вверх по 60m/120m (2738+), возможный овершут канала.

Поддержки

S1: 2716–2718 – ближайшая поддержка (S 1m/5m).

S2: 2702–2705 – S 15m, центр предыдущей консолидации.

S3: 2687–2690 – подтверждённое дно последней коррекции и S 30m.

S4: 2672–2675 / 2650–2630 – более глубокие уровни, актуальны только при серьёзном развороте.

3. Сценарии и вероятности (1–3 дня)

🅰 Сценарий 1 – Локальный откат от зоны 2720–2735 (базовый)

Почему:

Много сигналов “Break ↑ + Перекуп / Near R” на 1–60m.

MTF Levels в режиме S>0, Global = HOLD.

Мы прямо внутри жирного горизонтального сопротивления.

Возможное развитие:

Отбой от 2722–2730 с откатом к S1 2716–2718.

При усилении фиксации — движение к 2702–2705.

Более глубокий, но всё ещё “здоровый” для тренда откат – до 2687–2690 (повторный тест дна).

Оценка вероятности: ≈ 50–55%.

🅱 Сценарий 2 – Боковик под сопротивлением 2720–2735

Цена зажимается между S1 2716–2718 и R2 2728–2735.

RSI на 15–60m пилит вокруг 50–60, OBV/CP остаются в Upper, но без новых экстремумов.

Такой сценарий “переваривает” последний рост и даёт рынку время, не меняя существенно уровни.

Оценка вероятности: ≈ 20–25%.

🅾 Сценарий 3 – Пробой 2735 и продолжение импульса вверх

Условия:

Удержание выше 2720–2722 без глубоких откатов.

RSI на 15–60m снова переходит в устойчивую бычью зону (60+), красные сигналы на младших ТФ исчезают.

По OBV исчезают сигналы “CT Sell @R”, появляются новые “Покупать”.

Цели:

Пробой 2735 и выход к 2738–2745 (следующая Фибо-зона и верх канала / овершут).

В случае сильного спроса – потенциал к 2750+ на инерции.

Оценка вероятности: ≈ 20–25%.

(Тренд вверх сильный, но для свежего пробоя нужна новая волна объёмов.)

4. Краткий вывод

Предыдущая идея о формировании дна в зоне 2685–2690 и отскоке полностью отработала: от 2688 рынок ушёл к 2735.

Сейчас мы снова в зоне мощного сопротивления 2720–2735, с признаками перекупленности на части внутридневных ТФ и рекомендациями OBV/Fibo скорее “держать / частично фиксировать”, чем агрессивно покупать.

Базовый сценарий на ближайшее время – остановка роста и локальный откат к 2716–2705, с возможным повторным тестом 2690, без слома глобального ап-тренда.

Прорыв 2735 вверх возможен, но для него нужен новый всплеск спроса; пока вероятность этого уступает сценарию с коррекцией / боковиком.

Это не инвестиционная рекомендация, а рабочая карта сценариев, которую имеет смысл обновлять по мере появления новых сигналов на MTF-таблицах.

ФосАгро (PHOR). Обзор графика на 2-ч фрейме от 09.12.2025

Не является торговой рекомендацией.

За три часа торгов, позиция даёт ~1% смотри базовый сценарий

Сейчас по графику PHOR (ФосАгро) видим сильный нисходящий импульс внутри падающего канала, цена около 6370 – это примерно середина годового диапазона 5408–7378 ₽ (Investing.com)

1. Текущее состояние

Тренд:

По всем ТФ в таблицах статус Down – и по Fib-сетам, и по CP.

Канал на графике чётко нисходящий; цена у нижней границы большого канала и внутри более крутого внутреннего.

Зоны OB/OS и RSI:

В блоке MTF OB/OS – 5 перепроданных ТФ против 1 перекупленного, что говорит о локальной перегруженности продажами.

Таблица RSI: на младших ТФ (1–15m) уже были сигналы «покупка/продажа», на старших (4H, 1D) – режим Bear, прогресс к среднему экстремуму ~50–70%. То есть коротко-срочно перепроданность есть, но на старших ТФ «медвежий» режим ещё не выдохся.

Сводка вашего индикатора OBV-LIN:

FibSet: Down ~35% Shal – по старшим Fibo мы пока в неглубокой фазе коррекции.

MTF Levels B:2 / S:0 – два выраженных покупочных уровня и отсутствие актуальных продаж.

Global: HOLD 59/100 – не «strong buy», а скорее нейтрально-умеренно бычий фон.

2. Ключевые уровни

Поддержки:

6300–6350 – плотный кластер:

S по 3H ≈ 6337, по 4H ≈ 6325, по D ≈ 6309.

Ваша зелёная зона спроса + нижняя граница канала.

Далее по каналу ниже (на горизонте нескольких недель) — ориентировочная область 6150–6200 как следующая зона, если текущая не удержит.

Сопротивления:

6450–6500

R по 2H/4H (6474–6506), плюс Fibo 0.5–0.618 по части ТФ.

6580–6610

R по 3H ~6595, пересечение со средней линией нисходящего канала.

6690–6700

R по D ~6695, верх канала/старшие Fibo (0.618–0.786 по дневному свингу).

3. Сценарии и вероятности

🟢 Сценарий 1. Технический отскок от поддержки

Вероятность: ~55–60% (горизонт 1–5 дней)

Логика:

Цена стоит в зоне мощной поддержки 6300–6350.

Много ТФ в перепроданности, MTF Levels показывает перевес покупочных уровней.

На графике видны хвосты вниз в зелёной зоне – попытки выкупа.

Как может выглядеть:

Удержание 6300+ без закрытий ниже зоны.

RSI на 2H–4H разворачивается вверх из перепроданности.

Движение к 6450–6500, далее при хорошем спросе к 6580–6610.

При этом общий нисходящий канал пока сохраняется – это именно отскок в тренде, а не разворот.

🔻 Сценарий 2. Прорыв поддержки и продолжение падения

Вероятность: ~30–35% (особенно, если 6300 не удержат в ближайшие сессии)

Логика:

Глобальный тренд вниз, дневной технический рейтинг на сторонних ресурсах сейчас в зоне Strong Sell (Investing.com)

На старших ТФ медвежий режим по RSI ещё не полностью отработан (прогресс к AvgDev < 100%).

Тригер:

Устойчивое закрепление ниже 6300 (лучше смотреть закрытия 2H/4H и день).

Цели:

Первая зона – 6150–6200 (нижняя грань канала + потенциальный следующий кластер спроса).

При сильном негативе возможен заход к более низким экстремумам годового диапазона, но это уже сценарий на 2–4 недели и сильные новости/фундамент.

🟣 Сценарий 3. Разворот тренда вверх

Вероятность: ~10–15% (пока слабый)

Условия, при которых можно говорить не просто об отскоке, а о смене тренда:

Формирование разворотной формации над 6300 (двойное дно, база, серия higher lows).

Выход цены выше 6690–6700 с закреплением и сменой статуса в ваших таблицах с Down на Up по CP и FibSet.

RSI на день уходит из медвежьего диапазона, OB/OS нормализуется.

Тогда цели по росту могут сместиться в район 7000+, ближе к верхней части годового диапазона.

4. Вероятность роста/падения (обобщение)

Краткосрочно (1–5 дней):

Вероятнее сначала увидеть отскок вверх от зоны 6300–6350 к 6450–6500 – около 55–60%.

Вероятность немедленного продолжения падения без заметного отскока – 40–45%.

Среднесрочно (2–4 недели):

Пока структура каналов и индикаторов остаётся медвежьей, шанс, что после отскока цена ещё раз вернётся тестировать или пробивать 6300, я бы оценил 60–65%.

Устойчивый разворот с пробоем 6700 вверх прямо с текущих уровней – небольшой, 30–35%.

5. Краткий вывод

Акция в явном нисходящем тренде, но сейчас стоит на сильной поддержке 6300–6350 в зоне локальной перепроданности.

Базовый сценарий – технический отскок к 6450–6500 (возможно до 6580–6610) с сохранением общего «медвежьего» контекста.

Ключевой риск – пробой 6300: тогда открывается дорога к 6150–6200 и, возможно, ниже.

Для реального разворота тренда нужно закрепление выше 6700 и изменение картинок по вашим МТF-таблицам; пока до этого далеко, поэтому подход разумный – работать от уровней и сценариев, а не «влюбляться» ни в рост, ни в падение.

Это не инвестиционная рекомендация, а рабочая карта сценариев, которую имеет смысл обновлять по мере появления новых сигналов на MTF-таблицах.