Под конец августа мы фиксируем дефляцию. Потреб. спрос наконец-то снизился, но цены на бензин/бытовые услуги продолжают увеличиваться

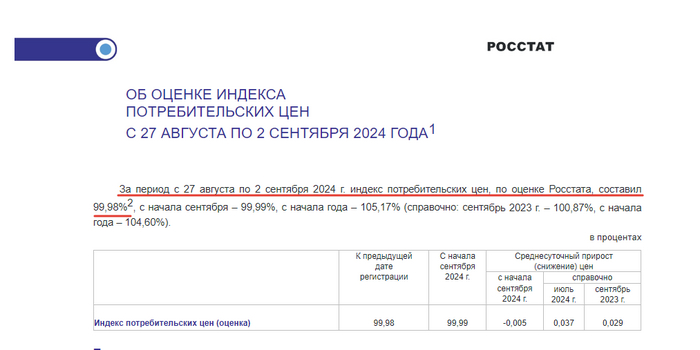

Ⓜ️ По данным Росстата, за период с 27 августа по 2 сентября ИПЦ снизился на 0,02% (прошлые недели — 0,03%, 0,04%), с начала сентября -0,01%, с начала года — 5,17% (годовая — 8,9%). Недельная дефляция зафиксирована впервые с февраля 2023 г. (снижение цен составило 0,02% из-за падения цен на огурцы), в этот раз плодоовощному сезону (инфляция к концу лета обычно снижается из-за нового урожая, но 4 недели этого не происходило) помогло падение цен на авиабилеты (-8,8%, летний сезон окончен). Интересно, как Росстат пересчитает месячную инфляцию августа (недельная корзина включает мало услуг, а они росли в цене опережающими темпами), если рост составит 0,2%, то это выведет нас на ~9 saar (это месячная инфляция без сезонных факторов, умноженная на 12), что многовато и явно не вписывается в планы регулятора по году (6,5-7%). Поэтому регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

🗣 Данные по производству нефтепродуктов скрывают 15 неделю подряд (скрывают — жди беды), напомню вам, что вес бензина в ИПЦ весомый ~5%. Розничные цены на бензин подорожали за неделю на 0,21% (прошлые недели — 0,22%, 0,28%), дизтопливо на 0,04%. Несмотря на то что Россия продлила запрет на экспорт бензина до конца 2024 г., рост цен продолжился, биржевая цена 92 сейчас находится на максимумах этого года (в период с конца мая по июль включительно запрет отменяли, тогда рост и начался).

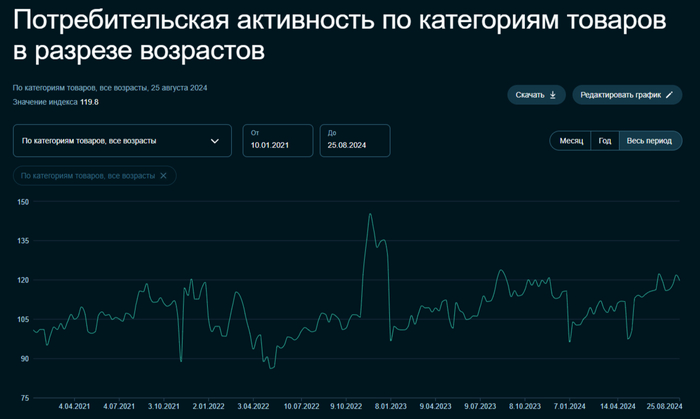

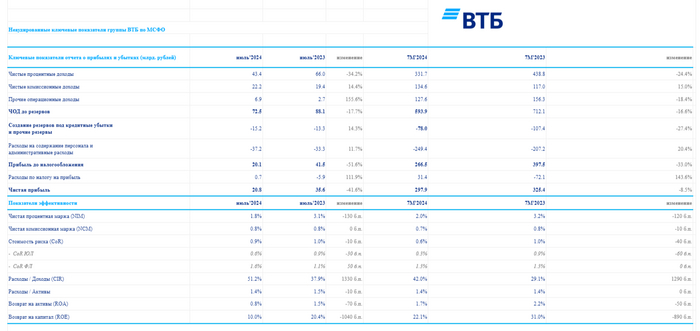

🗣 По данным Сбериндекса потреб. спрос под конец августа наконец-то показал снижение. Предварительные данные по потреб. кредитованию в июле — 208₽ млрд (+1,4% м/м, в июне — 291₽ млрд), в июле 2023 г. — 255₽ млрд. В автокредитовании продолжается безумство — 111₽ млрд (+5,1% м/м, в июне — 87₽ млрд). Ипотечных кредитов было выдано на 356₽ млрд (в июне 788₽ млрд), в июле 2023 г. выдали 647₽ млрд. Отчёт Сбербанка за июль подтверждает снижение в ипотечных кредитах, но не в потреб. кредитах: портфель жилищных кредитов вырос на 0,9% за месяц (в июне 2,9%), в июле банк выдал 208₽ млрд ипотечных кредитов (в июне 415₽ млрд). Портфель потребительских кредитов увеличился на 1,2% за месяц (в июне 1,1%), в июле банк выдал 281₽ млрд потреб. кредитов (в июне 277₽ млрд). У ВТБ чувствительное снижение прибыли — 20,8₽ млрд (-41,6% г/г) и % доходов — 43,4₽ млрд (-34,2% г/г). Похоже, меры ЦБ начали действовать (льготную ипотеку свернули/видоизменили семейную, повысили надбавки к коэффициентам риска по необеспеченным потребительским кредитам/установили впервые надбавки по автокредитам, а 1 сентября 2024 г. надбавки к коэффициентам риска по необеспеченным потребительским кредитам вновь повысят), но необходимо время.

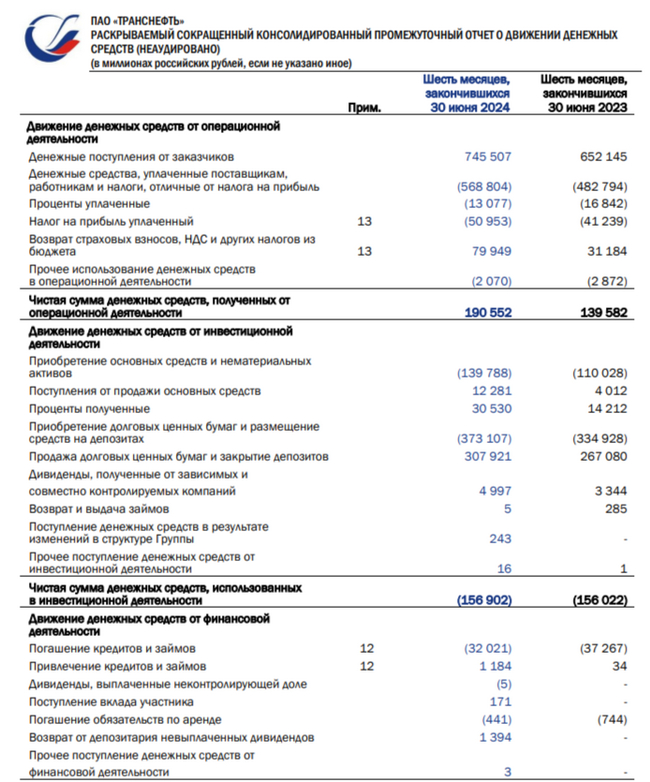

🗣 Теперь регулятор устанавливает самостоятельно курсы валют с учётом внебиржевых данных (четверг $ — 88,9₽, но непонятна дика волатильность). С учётом того, что правительство пересмотрело оценку бюджетных доходов в этом году и спрогнозировало курс $ — 94,7₽ на 2024 г., а НГД доходы сократило из-за снижения цены на сырьё (прогнозируется по 65$), то сегодняшняя цена Urals удовлетворяет многих — 69$ (спотовая цена на сегодняшний день). Цена за бочку по новому бюджету составляет ~6155₽.

📌 Макроэкономический опрос аналитиков показал: инфляцию по году увеличили с 6,5% до 7,3%, а ключевую ставку с 16,8% до 17,1%. С одной стороны, у нас дефляционная неделя/снижение потреб. спроса/охлаждение кредитования, с другой стороны, рост цен на бензин/бытовые услуги/месячный пересчёт инфляции/снижение цены на нефть (курс необходимо двигать, при этом поддержка ₽ ослабевает со стороны Минфина в виде продажи валюты). Думаю, в сентябре ставку сохранят и посмотрят дальнейшие данные (к середине осени, возможно, опять всё полыхнет).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor