Лига биржевой торговли

Как победить в себе лудоманство

Коллега - начинающий инвестор, задал в нашем уютном чатике вопрос о том, как побороть в себе внутреннюю жадность, желание поторговать.

Попробую рассказать как это было у меня, какие варианты я тут вижу.

Пришел я на рынок в далёком уже 2016 году (а точнее самом его конце). Шел я к этому довольно долго, почти 10 лет (но это тема для отдельного поста), и наконец всё свершилось. Я открыл счёт у брокера, установил терминал, разобрался с ключами, завел деньги (смешно звучит но тогда даже эти простые действия были не столь просты), и стал торговать. В общем-то, вообще ничего не понимая в этом...

Торговал я с переменным успехом, фактически интрадеил, но уже через пару дней, вдруг обнаружил, что на моей торговле больше заработал брокер, чем я сам. И интрадеить я прекратил.

Вторым этапом стали уже какие-то чуть более осознанные, и гораздо более редкие спекуляции. Что-то в плюс, что-то в минус, но в среднем, топтание на месте.

Закончить с этим, помогло то, что купленный и проданный с прибылью в несколько тысяч с бумаги Норникель, уехал далеко далеко в верх (я конечно не плакал как маленький Баффет, но было обидно). Какие-то бумаги, напротив, дали ощутимые минуса.

В итоге, постепенно, читая литературу и всё больше и больше узнавая о фондовом рынке, накапливая информацию и знания о компаниях, я постепенно пришел к той стратегии, которой придерживаюсь вот уже более 8 лет.

За это время, параллельно, я видел, как многие из моих коллег, которые баловались спекуляциями, реально обнулились. При чем, не зависимо от их стратегий...

Что только укрепило меня в правильности моего пути. Товарищи трейдеры исчезали, а я продолжал идти к цели.

Но при этом я абсолютно не агитирую, что мой путь верный. Мой путь - это мой путь, а каждый, наверное, должен протоптать свою дорогу и пройти по своим граблям.

В свете этого, вижу следующее решение - если уж очень хочется активно поторговать - попробуйте. Единственное, что лучше постараться делать это "на свои" без плеча. Возможно это даст какую-то дополнительную доходность, возможно нет. Возможно пару раз акции уедут не в нужную сторону, и придет некоторое успокоение.

Чуть более спокойный вариант - это не выходить полностью из позиции, а торговать определенной частью бумаг. Или вовсе завести себе отдельный счёт для спекуляций, на котором и лудоманить понемногу. Опасность в том, что при удачном исходе, в какой-то момент вам захочется большего, а там, рано или поздно, и маржинкол не за горами.

Ещё более лайтовый вариант - это взять блокнот и записывать свои виртуальные сделки. Продал по столько, купил по столько. Столько-то прибыль, столько-то комиссия, столько-то налог. Записывать так сделки год и посмотреть на результат. И даже если он будет хороший, не факт, что на реальном счёте удастся повторить схожий результат.

Блокнот также можно заменить и виртуальным счётом у брокера, но это может не дать ощущения и оценки реальных прибылей и потерь.

А далее, попробую донести главную, на мой взгляд, мысль, о том, куда стоит прилагать усилия инвестору.

14.08.2025 Станислав Райт — Русский Инвестор

Совкомбанк на поддержке

Добрый день, коллеги.

По итогам встречи Путина и Трампа в Анкоридже не было заключено существенной сделки по Украине, на что Индекс Мосбиржи реагирует сегодня коррекцией на 2% к цене закрытия.

На этом фоне стали интересно выглядеть акции Совкомбанка, скорректировались сегодня до уровня восходящей поддержки. Можно попробывать лонг до уровня горизонтального сопротивления в районе 17,39 рублей.

Всем успешных торгов.

По следам отчетов — ВК, ИКС 5, Озон, Интер РАО

Горячий сезон отчетов продолжается, поэтому пришло время для очередного экспресс-обзора.

Как и в прошлой части, в этом обзоре будет минимум скучных цифр, зато будут важные нюансы и моя авторская оценка. Все-таки некоторые компании есть в моем портфеле, и мне как инвестору важно их оценить. Ну что, поехали! :)

✅ ВК — «опять двойка». Компании создали тепличные условия, но с таким руководством все бесполезно. Ее выручка выросла на 12% (ниже инфляции!), при этом прибыли снова нет, а денежный поток ушел в минус на 11 миллиардов.

Благодаря допэмиссии долг снизился до 65 млрд. рублей, но это лишь временная затычка. Если компания продолжит в том же духе, то новая «допка» не заставит себя долго ждать — дыру в финансах снова закрывают за счет кредитов.

✅ ИКС 5 — «четыре с минусом». Несмотря на неплохой рост выручки (+21,2%), чистая прибыль снизилась на 18,9%. Все дело в растущих издержках — растут расходы на персонал (сразу +28%), вложения в Capex и процентные расходы.

Но есть и пара позитивных моментов — маржинальность во 2 квартале выросла до 6,2%, плюс компания выкупила 10% акций у нерезидентов (с 50% скидкой). Так же нас может ждать еще один дивиденд, хоть в моменте это и давит на прибыль.

✅ Озон — «спорная четверка». Выручка летит в космос — рост сразу на 63%, а прибыль впервые вышла в плюс. По другим показателям все тоже круто — растет число клиентов, кол-во заказов и рентабельность по GMV (с 1,6% до 4,1%).

Но если копнуть чуть глубже, то всплывают интересные подробности. Коммерция остается убыточной, а прибыль формируется за счет финтеха — средства на счетах клиентов дают процентный доход. А еще компания крутит деньги продавцов.

Такой вот вечный двигатель, который пока исправно работает :)

✅ Интер РАО — «твердая четверка». Выручка растет на уровне инфляции — плюс 12,4%, а рост прибыли замедлился до 4,3%. Ну а как может быть иначе, когда операционные расходы растут на 12,9%, а капитальные затраты — сразу на 60,6%!

Компания выходит на пик инвест. программы, что требует огромных вложений. В такой ситуации очень хорошо, что у нее есть кубышка — правда ее размер сократился с 416 до 360 млрд. рублей. Поэтому процентные доходы ожидаемо идут вниз.

На этом пока все — следующая часть выйдет после очередной партии отчетов.

*****

Приглашаю вас в свой канал Финансовый Механизм — там вы найдете еще больше материалов и мыслей по рынку.

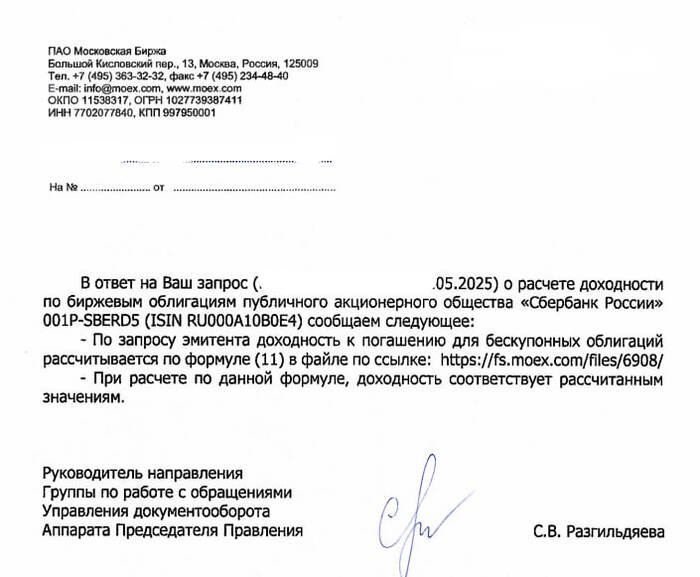

Сбер договорился с Мосбиржей, как правильно завышать доходность их облигаций

Не могу перестать с этого угорать: Сбербанк не так давно выпустил бескупонные облигации, которые дают доходность за счет дисконта. И Мосбиржа не так давно поменяла подход к методологии расчета доходностей к погашению по некоторым облигациям… Совпадение? Не думаю!!

В общем, сейчас по официальным данным Мосбиржи у Сберовских дисконтных облигаций гордо красуется доходность 17% годовых до 2030 года. Только вот считается эта доходность не по нормальным правилам расчета доходности к погашению (где денежные потоки дисконтируются с учетом сложного процента), а просто «по тупому» — путем арифметического деления прироста на оставшийся срок до погашения.

А если считать по-правильному, то вместо красивой доходности 17% получилось бы всего 12,9% — на 4,1% годовых меньше (см. подробнее у Владимира Савенка)… Мне кажется, любой приличный регулятор за такие фокусы с введением инвесторов в заблуждение должен был бы вставлять эмитенту быстро и стремительно. Но тут, вишь ты, даже сама Мосбиржа охотно подмахивает.

Так вот, дотошный Михаил из нашего сообщества отправил запрос в Мосбиржу на тему «Почему вы так криво считаете доходность по облигациям Сбера, что она получается сильно завышенной? Вы там вообще нормальные??»

На что Мосбиржа прислала гениальный ответ (см. скрин), который можно подытожить так: «Нас таким образом считать доходность попросили уважаемые люди со стороны эмитента бумаги. Поэтому у нас лапки, ничего сделать не можем!»

Думаю, Сбербанку не стоило останавливаться на таком скромном запросе. Могли бы уж сразу вежливо попросить Мосбиржу внести в официальную методологию, что «при расчете доходности по сберовским бумагам применяется корректировочный домножающий коэффициент х3». Ненуачё? Инвестор всё схавает.

Уважаемые коллеги-блогеры, кто там ходит по пресс-конференциям ЦБ — вы не хотите в следующий раз у Эльвиры Сахипзадовны поинтересоваться, окей ли ей, что Мосбиржа координирует усилия по введению инвесторов в заблуждение вместе с самими эмитентами? Насколько подобные вещи поднимают доверие населения к фондовому рынку? 🤔

P.S. Шутку про то, что за отмазывание кривой методологии назначили ответственную по фамилии Разгильдяева — пожалуйста, придумайте сами.

Переговоры в Анкоридже: портфель вплотную приблизился к рублевому депозиту

До встречи в Анкоридже остаются считанные часы, а доходность портфеля уже +16,12% с начала года — почти на уровне годовой процентной ставки по банковским депозитам.

Опорные позиции:

— Газпром нефть: +3,33%

— Полюс: +22,94%

— ФосАгро: +16,95%

Итог: портфель не только сравнялся с депозитом, но и сохраняет потенциал роста. Решения в Анкоридже могут стать новым импульсом. Продолжаем держать позиции.

НАШ ТГ КАНАЛ: https://t.me/+KvGj2ztTTNMxNTMy

Стоит ли покупать «дорогие» акции?

Пока рынок замер в ожидании встречи, предлагаю немного пройтись по теории и подкрепить ее практикой :)

Во всех умных книгах написано, что покупать лучше дешевые акции — из-за низкой оценки у них хороший потенциал, а значит и доходность будет высокой. В то же время нужно избегать дорогих бумаг, ведь те вряд ли дадут хорошую прибыль.

Если бы все действительно было так, то инвестировать было бы очень просто. Находишь акции с низким P/E, покупаешь их и зарабатываешь больше рынка. Но на практике все гораздо сложнее, и некоторые «недооцененные» акции так и остаются дешевыми.

Такая ситуация называется «ловушкой стоимости» — внешне бумаги выглядят дешево и перспективно, но внутри нет драйверов для переоценки. Зато есть куча проблем и нюансов — долги, кризис в отрасли, плохое управление и жадные владельцы.

Все это работает и в обратную сторону. Акция может казаться дорогой, но при этом годами быть лучше рынка — это уже не просто жадность инвесторов, а что-то более серьезное. Например, перспективный сектор, быстрые темпы роста, уникальность и т. д.

На нашем рынке тоже есть такие компании:

✅ Т-Технологии — P/B = 1,4х

Стоит дороже других банков — у того же Сбера P/B = 0,9х. При этом «желтый» гораздо быстрее и эффективнее — за 5 лет кол-во клиентов выросло в 5 раз, а прибыль росла по 28% ежегодно. При этом рентабельность даже сейчас превышает 30%.

В секторе ни у кого нет таких результатов, так что высокая оценка выглядит оправданно.

✅ Мать и Дитя — P/E = 8,7х

Во время коррекций эти акции почти не падают и остаются дорогими. Все из-за уникальности этого бизнеса — компания работает в защитном секторе, развивается за счет естественного роста и M&A-сделок, не имеет долгов и уже платит дивиденды.

Очень жаль, что эти бумаги не дают купить подешевле :)

✅ Лента — P/E = 8,8х

С начала года акции выросли на 50% и стали самыми дорогими в секторе. Но ведь и бизнес максимально эффективен — в 1 полугодии LFL-продажи выросли на 12,3%, трафик — на 4,3%; маржа при этом выросла до 7,5% (лучшая среди ритейла!).

Если компания сохранит текущие темпы, то ее оценка к концу 2025 года снизится до P/E = 6х.

✅ ФосАгро — P/E = 7,5х

Это гораздо дороже, чем у других сырьевых компаний. Все дело в ее уникальности — она имеет полный цикл производства и выпускает более 50 марок удобрений, которые расходятся по 102 (!) странам мира. В этом плане у нее нет конкурентов.

Финансовая ситуация тоже налаживается — рост прибыли ускорился, а девальвация может стать еще одним драйвером.

Получается, что нельзя смотреть только на одну оценку. Нужно копнуть глубже и понять, почему компания стоит именно столько — и чаще всего ее оценка окажется оправданной.

Поэтому «дорогие» акции зачастую становятся дороже, а «дешевые» — еще дешевле :)

*****

Приглашаю вас в свой канал Финансовый Механизм — там вы найдете еще больше материалов и мыслей по рынку.