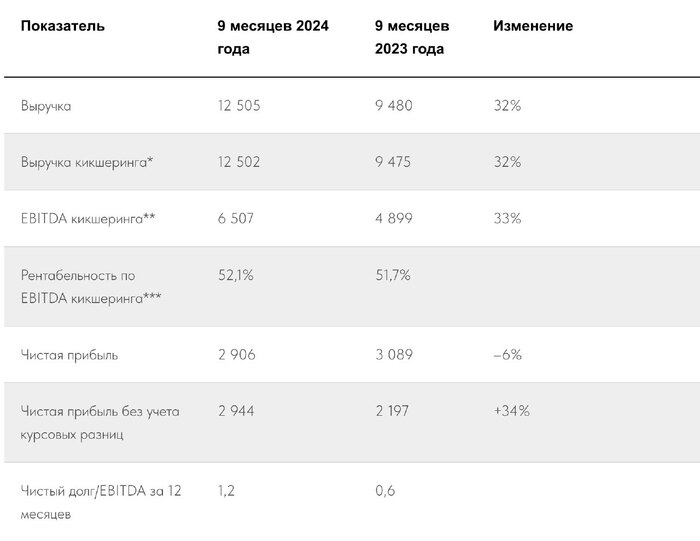

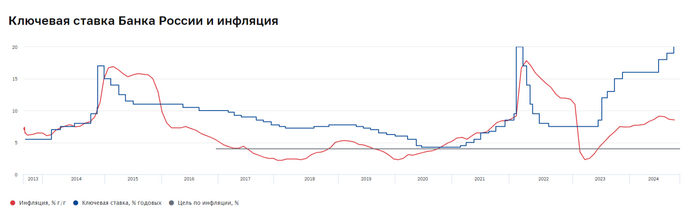

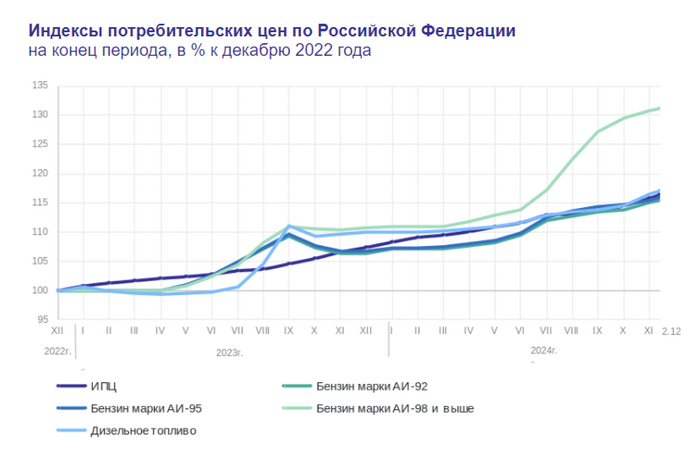

Ⓜ️ По данным Росстата, за период с 26 ноября по 2 декабря ИПЦ вырос на 0,50% (прошлые недели — 0,36%, 0,37%), с начала декабря 0,14%, с начала года — 8,34% (годовая — 9,01%). Недельки ноября показали рост ИПЦ в 1,51% и это без месячного пересчёта (в этом году он почти всегда выше, потому что недельная корзина включает мало услуг, а они растут в цене опережающими темпами), пока это выводит нас на 18% saar (месячная инфляция без сезонных факторов, умноженная на 12) — это просто ужасающие цифры. Самое интересное, что в данном расчёте недели в корзине отсутствовал подсчёт цен на авиабилеты (самолёт вносит весомый вклад в ИПЦ), то есть без учёта самолёта рост составил 0,5%, боюсь представить, какие цифры бы вышли с ним. Прогноз ЦБ по средней ставке до конца года, который он поднял до 21-21,3% и допустил повышение ставки в декабре до 23%, можно перечёркивать и ожидать ставку выше. Отмечаем факторы, влияющие на инфляцию:

🗣 Из потребительских цен на нефтепродукты следует, что розничные цены на бензин подорожали за неделю на 0,38% (прошлая неделя — 0,35%), дизтопливо на 0,40% (прошлая неделя — 0,49%), динамика удручающая (вес бензина в ИПЦ весомый ~5%). Известно, что Россия продлила запрет на экспорт бензина до конца 2024 г. (в период с конца мая по июль включительно запрет отменяли, тогда рост и начался). Но видимо не сделав вывода из прошлых действий, правительство разрешило производителям бензина экспорт с 1 декабря. Ждём дефицита?

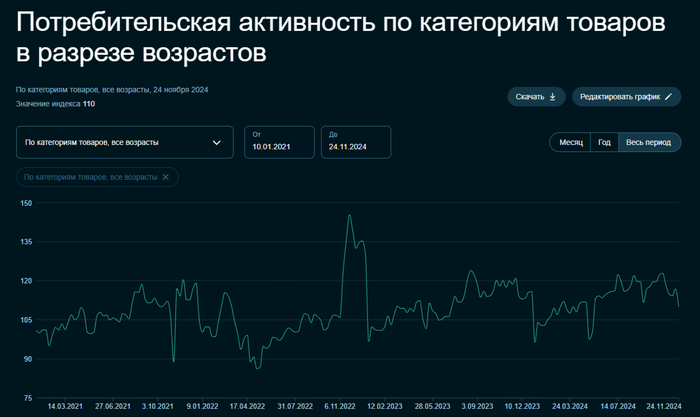

🗣 По данным Сбериндекса потребительский спрос начал своё снижение, но впереди прекрасный декабрь.

🗣 Уже известно, что регулятор охладил розничное кредитование (отмена льготной ипотеке/видоизменение семейной, повышения ключевой ставки до 21%, с 1 ноября повысил макронадбавки по кредитам с ПДН 50+), но проблема остаётся в корпоративном. Отчёт Сбербанка за октябрь это только подтверждает: портфель жилищных кредитов вырос на 0,9% за месяц (в сентябре 1,1%), в октябре банк выдал 206₽ млрд ипотечных кредитов (-56,6% г/г, месяцем ранее 222₽ млрд). Портфель потребительских кредитов снизился на 1,5% за месяц (в сентябре -0,6%), в октябре банк выдал 131₽ млрд потреб. кредитов (-47,2% г/г, месяцем ранее 181₽ млрд). За месяц корпоративным клиентам было выдано 2,3₽ трлн кредитов (годом ранее — 2,1₽ трлн). Так как корп. кредиты в основном выдаются с плавающей ставкой, то делаем вывод, что бизнес готов кредитоваться под +21%, при этом портфель прирос на 865₽ млрд, а значит, большая часть была взята на рефинансирование. Отчёт ВТБ: кредиты юр. лицам увеличились за 10 м. до 16,43₽ трлн (+2,5% м/м, +17,2% г/г), выдача выше, чем год назад. ЦБ рассматривает возможность введения макропруденциальных надбавок по кредитам крупным компаниям с высокой долговой нагрузкой, видимо, признав, что корп. кредитование является сейчас главным проинфляционным фактором.

🗣 Теперь регулятор устанавливает самостоятельно курсы валют с учётом внебиржевых данных ($ — 104,24₽). Недавно получен пакет санкций, который повлиял мгновенно на экспорт (SDN лист для ГПБ) и ₽ обвалился. Проблема только в том, что мы перешагнули рубеж 100₽ за $ и это оказывает давление на инфляционную спираль.

🗣 Минфин повысил оценку дефицита бюджета на 2024 г. до 3,3₽ трлн с 2,1₽ трлн. Лишние траты — это весомый плюс в инфляционную спираль.

📌 В декабре нас ожидает повышение тарифов РЖД, всплеск потребительского спроса в преддверии праздников, девальвация ₽ и повышение цен на авиабилеты (не зря самолёт убрали из корзины), с учётом цифр ноября и кричащих проинфляционных факторов (цены на бытовые услуги растут высокими темпами, корпоративное кредитование показывает рост, ослабление ₽, топливный кризис и расширение дефицита бюджета), повышение ставки до 23% может быть и мало!

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor