BNS - или каким будет курс доллара в декабре?

Автор статьи - https://t.me/buynotsell.

***

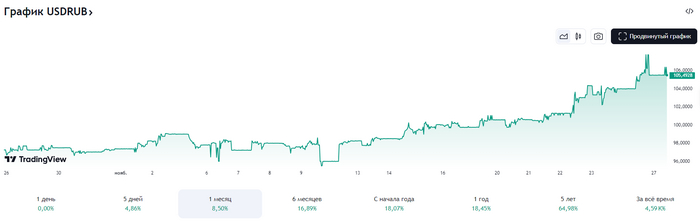

Курс весь год болтался где-то в районе 85-90 рублей за доллар, но в ноябре совершил резкий рывок на 8% и на 27.11 официальное значение было установлено на уровне 105,06 (на рынке Форекс доллар и вовсе достиг уровне валютного кризиса в марте 2022 года - 107 рублей).

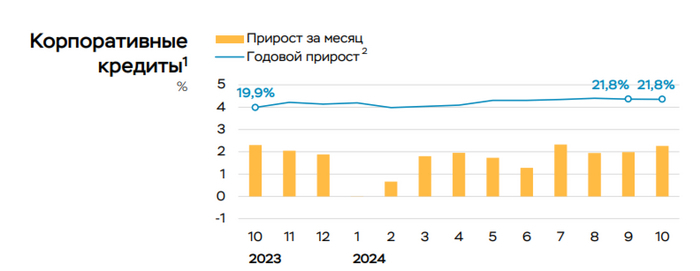

Главная причина - дефицит валютной ликвидности. Из-за санкций сокращаются экспортные потоки и поступления валюты в страну. А после введения санкций на Газпромбанк, о которых писал в своем посте, еще сильнее усложняется и дорожает процесс проведения валютных платежей.

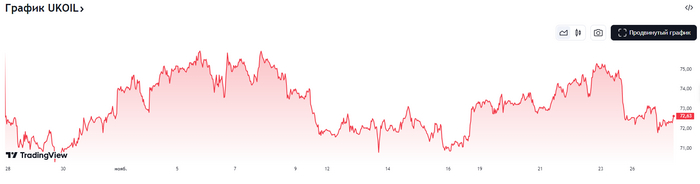

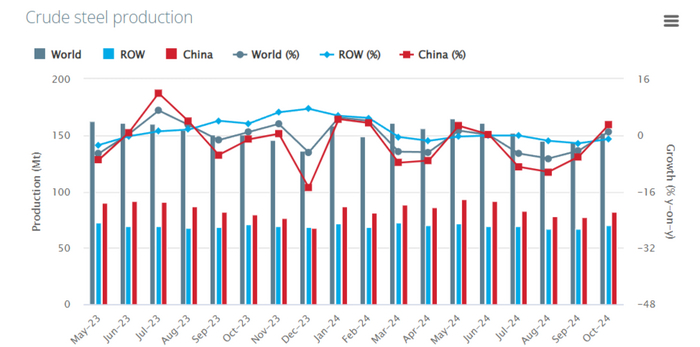

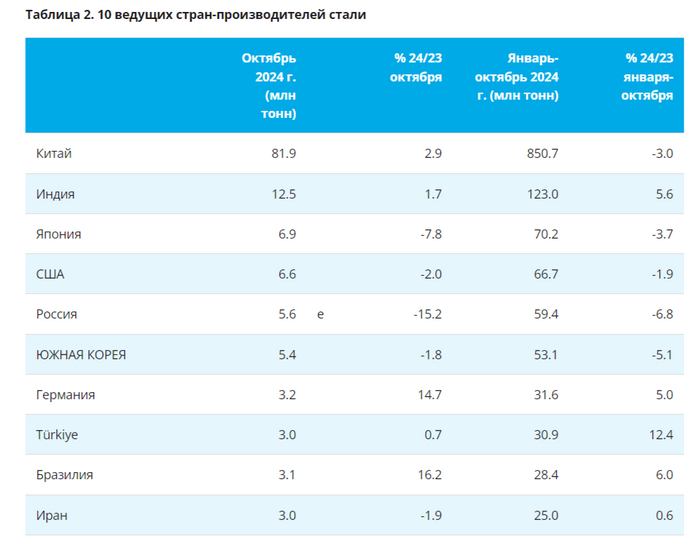

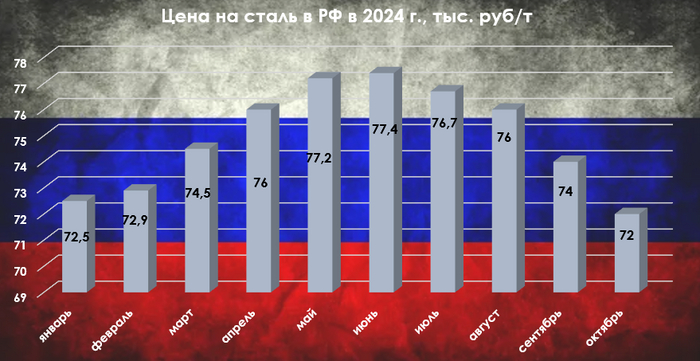

На рост цен на нефть надеяться не приходится, поскольку конфликт на Ближнем Востоке в данный момент идет к мирному урегулированию, а ситуация для рубля может усугубиться, если Brent упадет ниже $70 за баррель.

Основные факторы влияния на курс:

Рост импорта - повышенный спрос на валюту со стороны импортеров перед Новым годом провоцирует еще больший дефицит валютной ликвидности.

Налоговый период - платежи экспортеров в бюджет могут поддержать рубль в декабре.

Государственное вмешательство - нужно понимать, что рост курса = рост инфляции, войну которой объявил российский ЦБ. Регулятор уже отмечал, что каждые 10% ослабления рубля дают +0,5% к инфляции.

Как власти могут вмешаться? Через повышение нормативов продаж валютной выручки экспортерами - данный механизм уже использовался ранее. Однако по комментариям властей кажется, что их, наоборот, все устраивает:

26 ноября министр финансов Антон Силуанов заявил, что считает текущий курс доллара благоприятным для российских экспортеров.

Ну и любимое - к прогнозам курса доллара в декабре (берегитесь, впереди очень много "точности"):

Синара - 96 рублей;

ИК Цифра брокер - 97-100 рублей;

БКС - 99-107 рублей;

Финам - 105-107 рублей;

Велес Капитал - 110 рублей;

Альфа-Форекс - 115-120 рублей.

Я все-таки ожидаю, что власти в ближайшее время будут вынуждены вмешаться, т.к. повторение марта 2022 года и изъятие рублевой ликвидности населением из банков приведет к разгону и инфляции и может вывести ситуацию из под контроля ЦБ.

***

Веду канал https://t.me/buynotsell в Telegram, где разбираю новости финансов (и не только).

Подписывайтесь, чтобы не пропустить ничего интересного.