Лента vs Магнит . Завтра vs Сегодня

Вышло в последнее время две интересные новости у компаний Ленты и Магнита, которые показывают радикальную разницу между компаниями!

Я считаю, что действия Магнита иррациональны в текущей ситуации, а в Ленте есть хорошие шансы на успех с их подходом. Ладно, пора переходить к новостям!

📌 Дивиденды Магнита

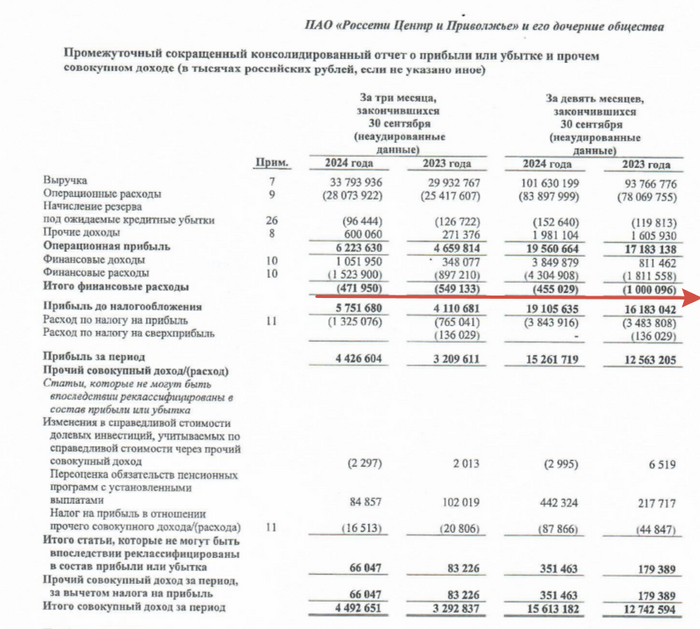

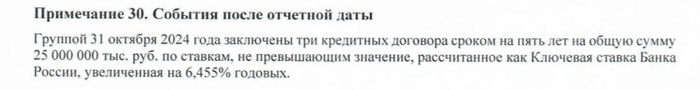

Магнит неожиданно объявил огромный дивиденд в размере 560 рублей (12% доходность) на акцию. Почему огромный? На конец июня компания имела краткосрочный долг в 186 млрд рублей (кэша было на 113 млрд), который был взят давно под низкие ставки, поэтому у компании есть два варианта: либо гасить его, либо рефинансировать под ставку 25%. К сожалению компания выбрала второй вариант!

В июле компания уже выплатила дивидендами 412 рублей (с учетом казначейского пакета 30 млрд), а на текущу выплату нужно еще 40 млрд. Из компании уйдет 70 млрд, хотя их было бы более разумно направить на гашение долга. Дыра в 100 млрд будет обходиться в дополнительные 25 млрд процентных расходов в год. Удачи с таким подходом!

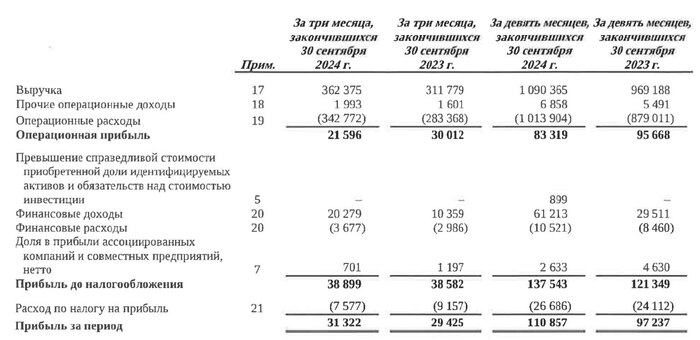

Лента дивиденды не платит, а активно гасит старый дешевый долг, направляя свободный кэш туда! В 3 квартале загасили 15 млрд кредитов и займов. Тут выбирают не кормить кредиторов под конские проценты. Разумно!

Внимание вопрос! Где ситуация с чистой прибылью будет лучше через некоторое время с такими подходами?

📌 Покупка Улыбки Радуги

У Ленты уже супер-буст в этом году из-за покупки Монетки в прошлом году, и компания решила не останавливаться на достигнутом, купив сеть ''Улыбка Радуги''. Да, сделка не даст огромного прироста по EBITDA, но несколько процентов на дороге не валяются.

У Магнита операционная прибыль ни выросла ни на рубль год к году! И это при такой инфляции, караул! Нужно срочно тратить деньги на развитие/сделки M&A делать, но компания выбирает выводить деньги из компании в виде дивидендов. Хм, кажется, в Магните паршивый менеджмент.

И зачем мне иметь такую акцию в портфеле? Большой дивиденд? Посмотрим сколько будет гэп закрываться с учетом плохих операционных результатов и наращиванием долга.

Вывод: текущие дивиденды от Магнита очень больно аукнуться компании в будущем, Лента все больше выходит на 2-ое место среди акций ритейлеров!

Подпишись, мне будет приятно!