Дедолларизация. Продолжим...

Вчера на канале было представлено мнение представителя Рокфеллеровских кругов. Пытались найти какую-нибудь кремлевскую мурзилку, но опять ничего не получилось. Вышли на летописца Ротшильдов - Ниала Фергюсона. Гражданин славен (не без критики, конечно) своими литературными историческими работами, в частности двухтомником «Дом Ротшильдов», который очень сильно хвалили разные многие. По совместительству профессор Гарвардов, СНС Оксфордов, Гуверов и Стенфордов. Ненавидит России так, что кушать не может.

Ну что ж, послушаем эту сторону.

И снова эссе гражданина начинается с цитирования бразильского президента Да Силвы. Все мы помним, читали, слышали.

Не ново, говорит гражданин Фергюсон.

Вспоминаю размышления другого президента более полувека назад.

Соглашение, согласно которому доллару придается трансцендентная ценность как международной валюте, больше не основывается на его первоначальной основе. ...Тот факт, что многие государства принимают доллары... для того, чтобы компенсировать дефицит [американского] платежного баланса, позволил Соединенным Штатам бесплатно выплачивать долги иностранным странам. Действительно, то, что они должны этим странам, они платят... в долларах, которые они сами могут выпускать по своему усмотрению. ...Эта односторонняя льгота, приписываемая Америке, помогла распространить идею о том, что доллар является беспристрастным международным [средством] обмена, в то время как это кредитное средство, присвоенное одному государству.

Президент Франции Шарль де Голль, 4 февраля 1965 года. Именно жесткая позиция де Голля по отношению к доллару побудила его министра финансов Валери Жискара д'Эстена произнести запоминающуюся фразу “чрезмерные привилегии”.

В общем, разговоры о том, что все сыты по горло господством доллара, не новы. Тема настолько повторяющаяся в финансовой журналистике, что уже можно выявлять цикличность в использовании фразы «чрезмерные привилегии». Последние пики, по данным Google, пришлись на 2007, 2011 и 2014 годы. И термин «дедолларизация» идет по аналогичному пути.

Впервые я (Фергюсон) написал статью на эту тему почти два десятилетия назад, в июне 2004 года. Моей темой был серьезный вызов доминированию доллара, брошенный созданием единой европейской валюты.

“Для Соединенных Штатов, - многозначительно написал я, - вопрос заключается в следующем: как долго может продержаться долларовый стандарт? Пока доллар находится на подъеме, Соединенные Штаты могут продолжать иметь огромный торговый дефицит и дефицит бюджета, не беспокоясь о серьезных экономических последствиях. Но если доллар потеряет свой статус мировой резервной валюты и подвергнется более резкому падению, это может иметь серьезные последствия. К сожалению для американцев, сам масштаб дисбалансов наряду с появлением подходящей альтернативы — евро — сделали это вполне вероятным”.

Таким образом, читатели поймут, почему моя первоначальная реакция была скептической на любые новые заявления о том, что крах доллара неизбежен. Но вот они снова здесь — не только Лула, но и группа широко уважаемых экономических комментаторов. По словам Питера К. Эрла из Американского института экономических исследований, “судьба доллара как языка общения в мировой торговле в долгосрочной перспективе, возможно, уже решена”. По мнению Эрла, во всем виновато чрезмерное использование американцами финансовых санкций. Чем больше США используют свою власть, чтобы отключить экономики своих противников от долларовой платежной системы, тем больше другие страны хотят снизить свою подверженность этому риску.

“Готовьтесь к многополярному валютному миру”, - таково было послание Джиллиан Тетт в недавней статье Financial Times.

Из-за таких тенденций, по словам Стивена Джена из Eurizon SLJ Capital, доллар уже “потерпел ошеломляющий крах”. “Доллар США теряет свою долю рынка в качестве резервной валюты гораздо более быстрыми темпами, чем принято считать”, - написала Джен в недавней исследовательской заметке, которую подробно цитирует Робин Риглсворт в FT. “Основной причиной падения резервного статуса доллара США в 2022 году, возможно, стала паническая реакция на то, что права собственности оказались под угрозой” из-за замораживания валютных резервов России.

Но то же самое было и с падением курса евро по отношению к доллару 19 лет назад. Итак, давайте подробнее рассмотрим эти данные. Это правда, что, по общепринятым меркам, на доллар сейчас приходится меньшая доля международных резервов, чем в 1999 году — с чуть более 70% тогда до 59%. Однако, как отметил Брэд Сетсер из Совета по международным отношениям, если вы перенесете ось X обратно в 1995 год, то увидите, что доля доллара в международных резервах сегодня выше, чем была тогда.

В любом случае, главный сдвиг, произошедший с 1990-х годов, заключается в том, что евро стал второй по популярности резервной валютой в мире.

Тот факт, что страны еврозоны присоединились к США в введении финансовых санкций против России, значительно ослабляет аргумент о том, что именно чрезмерное использование санкций американцами подрывает доминирование доллара. Как отмечает Сетсер, вторжение на Украину и последующие санкции, похоже, не оказали заметного влияния на распределение резервов, даже если принять во внимание различные фонды национального благосостояния, которые также накапливают активы в иностранной валюте. Китайцы фактически увеличили свои запасы так называемых “агентских” облигаций, выпущенных государственными структурами США, такими как Федеральное жилищное управление и Правительственная национальная ипотечная ассоциация.

Убедительные данные были предоставлены на прошлой неделе Брентом Доннелли из Spectra Markets, который использовал статистику Банка международных расчетов, чтобы показать, что, когда дело доходит до доли основных валют в глобальных транзакциях, привилегии доллара по-прежнему «чрезмерны».

Нетрудно объяснить, почему китайский юань имеет такую небольшую долю международных резервов: “контроль за движением капитала” - это единственные два слова, которые вам нужно сказать, чтобы закончить дискуссию.

Бывший министр финансов Ларри Саммерс хорошо отозвался обо всем этом еще в 2019 году. “Вы не можете заменить что-то ничем”, - сказал он. Какая другая валюта предпочтительнее доллара в качестве резервной и торговой валюты, “когда Европа - это музей, Япония - дом престарелых, Китай - тюрьма, а биткоин - эксперимент”?

Если вы последовательно структурно выступаете за сильный доллар (как я) и вам нравятся подобные вещи (как и мне), я также могу порекомендовать обнадеживающие выводы моих коллег по Bloomberg Opinion Тайлера Коуэна и Джона Отерса. Иностранцам просто нравятся наши ткани зеленого цвета с их суровыми лицами основателей и причудливой масонской иконографией, утверждает первый. “Дедолларизации вообще не происходит”, - говорит последний, потому что “доллар - это самая чистая грязная рубашка”.

Говорить о том, что мы живем в постоянно меняющемся мире, - это клише. Но если что—то не меняется в течение полувека — доллар является доминирующей валютой, и некоторых иностранных лидеров это возмущает.

Конечно, в истории есть много вещей, которые оставались неизменными в течение 50 лет, а затем внезапно изменились. Именно это делает историю труднопрогнозируемой. Вот почему люди любят цитировать фразу из романа Хемингуэя "И восходит солнце":

- Как вы обанкротились? - спросил Билл.

- Есть два способа, - сказал Майк. - Постепенно, а потом внезапно.

Но нет никаких оснований полагать, что резервные валюты теряют свой статус каким-либо подобным образом. Переход от доминирования фунта стерлингов к доминированию доллара был постепенным, даже если он периодически прерывался кризисами фунта стерлингов. Это случалось примерно раз в десять лет, с 1931 года до, ну, прошлого года. И, несмотря на все кризисы, на фунт стерлингов по-прежнему приходится около 5% мировых резервов.

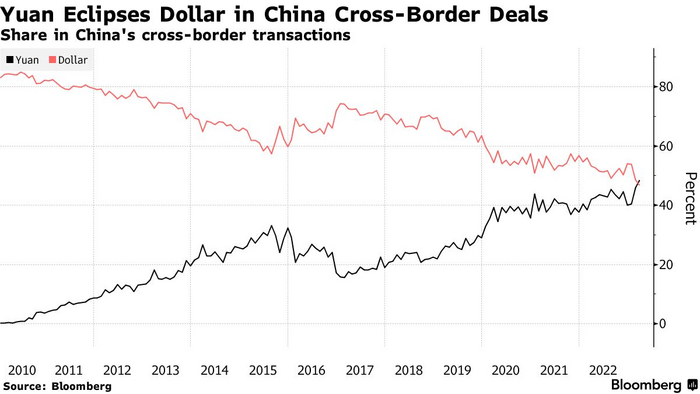

Итак, что нам нужно искать, так это признаки того, что может начаться еще одно такое постепенное изменение. Точно так же, как создание евро в 1990-х годах проложило путь новому серебряному призеру в гонке резервных валют, так и — если присмотреться повнимательнее — есть значимые признаки того, что китайская валюта набирает достаточный импульс, чтобы стать значимым претендентом на бронзу, скажем, в 2043 году, обогнав иену и фунт стерлингов.

В новой важной статье экономический историк из Беркли Барри Айхенгрин и соавторы назвали это “нетрадиционным путем юаня к статусу резервной валюты”. Их аргумент заключается в том, что Китаю не нужна полная финансовая либерализация, включая открытый счет движения капитала, для расширения международного использования своей валюты.

Во-первых, быстрый рост своповых линий центрального банка порождает “уверенность в том, что юани можно получить у центрального банка Китая”. Во-вторых, распространение офшорных рынков юаня “убеждает управляющих резервными фондами центрального банка и других инвесторов в том, что они могут конвертировать юани в доллары по стабильным и предсказуемым курсам”.

Масштабы обоих этих событий поражают. Примерно с 2009 года Народный банк Китая, центральный банк страны, заключил двусторонние соглашения о валютных свопах на общую сумму 3,7 трлн юаней (550 млрд долларов) по меньшей мере с 39 центральными банками. С 2010 года, когда впервые была разрешена торговля юанем в Гонконге, оффшорные рынки появились еще в 24 городах по всему миру. К июлю 2021 года на оффшорных счетах было размещено 1,25 трлн юаней (200 млрд долларов) — на порядок меньше, чем оффшорные долларовые депозиты, но не ничего.

Еще одной причиной, по которой доллар медленно вытеснял фунт стерлингов, было то, что американские финансовые технологии опережали британские. Нечто подобное происходит и сегодня: Китай стал пионером в создании платформ онлайн-платежей в гораздо большем масштабе, чем все, что есть у нас на Западе. Как отмечает мой коллега из Стэнфорда Даррелл Даффи, на хваленую цифровую валюту центрального банка Китая (e-CNY) смотреть не стоит. Alipay, который обрабатывает на три порядка больше транзакций, чем e-CNY, и уже имеет большое международное присутствие, включая 2,2 миллиона пользователей в США.

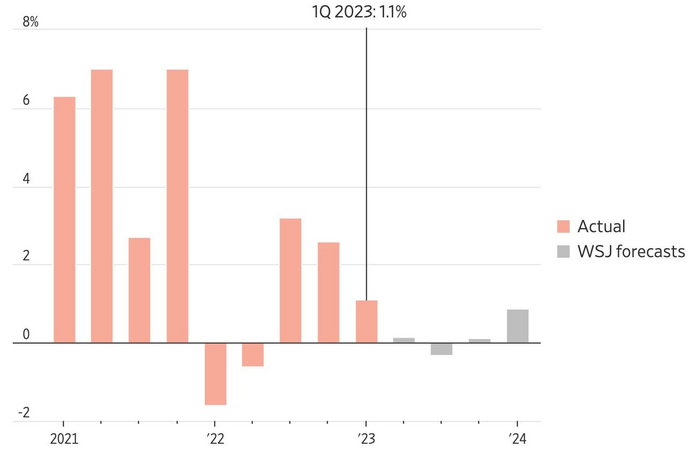

Между тем, у правительства США дефицит значительно выше, чем тот, о котором я писал в 2004 году. И, в отличие от двух десятилетий назад, Федеральная резервная система монетизирует значительную часть дефицита. В то время баланс ФРС составлял 6% ВВП. Сейчас, после последовательных раундов количественного смягчения и других интервенций, он вырос до 35%. Всплеск инфляции в США в 2021-23 годах невозможно объяснить без ссылки на серьезные ошибки фискальной и денежно-кредитной политики.

Одним из поразительных последствий этих событий стал значительный скачок долларовых цен на золото, которые выросли более чем на 50% за последние пять лет, в то время как казначейские облигации США подешевели на 8%. Джон Мейнард Кейнс, как известно, назвал золотой стандарт “варварским пережитком”, но нет ничего варварского в том, что непроцентный актив превосходит доходный. Данные Всемирного совета по золоту красноречивы на этот счет. Согласно самым последним данным, еврозоне принадлежит 30% от общего объема мировых официальных запасов золота, США - 23%, в то время как России и Китаю вместе принадлежит всего 12%.

Однако крупнейшими покупателями золота в период с 2002 по 2023 год были Россия (1876 метрических тонн) и Китай (1525 тонн), далее с некоторым отставанием идут Турция, Индия и Казахстан. Лидерами продаж за тот же период стали еврозона (минус 1726 тонн) и Швейцария (минус 1158 тонн).

Далее Фергюсон предлагает посмотреть на реальный эффективный обменный курс доллара (нижний график на картинке). И дает нам проценты повышений и снижений за разные временные периоды. В целом же повышение данного показателя говорит о снижении конкурентоспособности страны. Ибо её товары становятся дороже. Но Фергюсон пытается здесь сделать другой вывод, дескать посмотрите, как сильны наши лапища упруг доллар. Туда-сюда, туда-сюда. А раз он так упруг, а не жёсток, то вот вам и ответ, отчего денежная система основанная именно на нём работает с 1971. Всё потому, что долларовая система имеет «эластичный якорь» - фиатный доллар, предложение которого в первую очередь определяется внутренними экономическими соображениями.

Вот это, конечно, очень хорошо. Мировая денежная система определяется внутренними экономическими соображениями страны-эмитента. Я забыл сказать, что Фергюсон любитель Британского колониализма. Ну а где один, там и другой.

Заканчивается же эссе следующим абзацем

Другие валюты вполне могут составить конкуренцию: евро, юань — и (кто знает?) возможно, будущая “валюта БРИКС”, о которой Лула мечтал в Шанхае. Но не ожидайте, что “дедолларизация” будет следовать двухэтапной модели Хемингуэя. Мир меняет свой денежный якорь только одним способом. Постепенно.

Сразу видно, гражданин писатель. Мыслью по древу растекается богато. Однако некоторые экономисты считают, что в экономических вопросах гражданин категорически слаб. Но тут важно, чьи интересы гражданин так бодро текстом выражает.

Что в сухом остатке? А в сухом остатке из щелей сквозит в общем-то единственный аргумент - быстро все равно ничего не получится. Противоположная возможность сразу переводится в разряд клише. Что достаточно странно для «историка». Если только он не ангажирован. Собственно, в совершенно недалекой исторической перспективе, буквально в прошлом веке, буквально за несколько лет случались настолько масштабные и поворотные события, что сложно и сравнить с чем-то. Ну, к пример, Владимир Ильич Ленин за несколько лет снёс всю систему мирового колониализма, в результате чего её до сих пор выстраивают на новый лад. Ну, к примеру, за 20 лет была с нуля выстроена индустриальная держава, которая победила в самой масштабной войне человечества объединённый Запад. Элементарно, на глазах у всех появилось куча независимых государств. Собственно, не видно причин, по которым не может появится новая платежная система.

Да, не по щелчку пальцев. Но в итоге движения начинают просматриваться. И сам Фергюсон об этом говорит. Да и заключительный абзац не что иное, как «а я говорил».

*****************************

И сразу же...

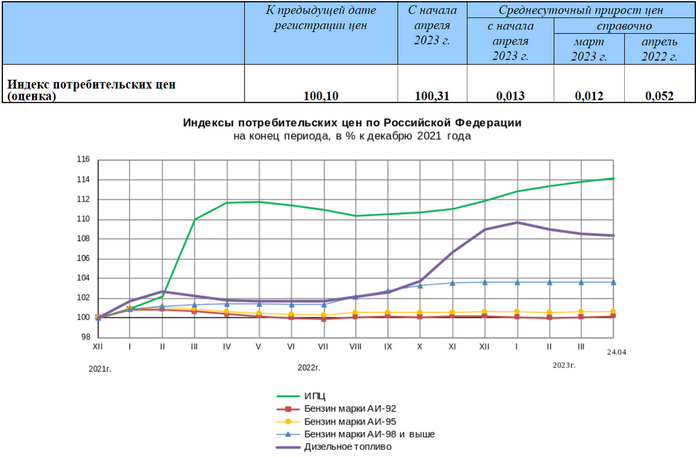

сейчас такая картина.

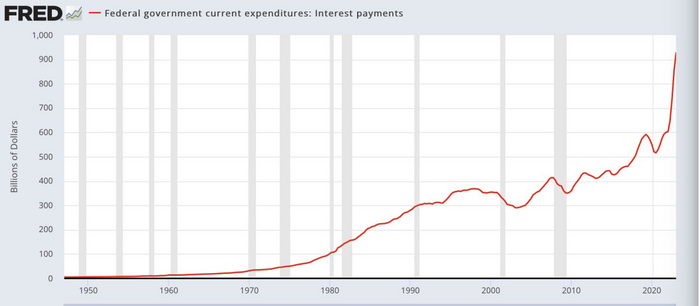

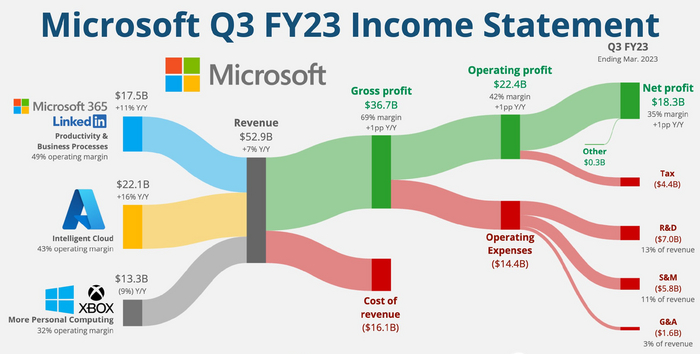

Текущие расходы федерального правительства США - процентные платежи по долгу в настоящий момент составляют 929 млрд $.

Это на 80% больше, чем в третьем квартале 2020 года.

Экстраполяцией заниматься, конечно, не хорошо, но... ставки-то никуда не деваются, а посему кривая и дальше поедет вверх.

*************************

Там у немцев кукушка плотно так начала съезжать.

То Бербок начинает учить китайское руководство демократиям и свободам, то вот теперь...

Германия ведет переговоры об ограничении экспорта химических веществ в Китай, которые используются для производства полупроводников

По словам людей, знакомых с вопросом, это предложение является частью пакета мер, который обсуждает правительство канцлера Олафа Шольца, которые ограничат доступ Китая к товарам и услугам, необходимым для производства передовых полупроводников.

По словам источников, попросивших не называть их имен, поскольку обсуждения носят частный характер, если такой шаг будет реализован, немецкие компании, такие как Merck KGaA и BASF SE, не смогут продавать некоторые из своих полупроводниковых химикатов в Китай.

Шольц придерживается более ястребиного подхода к Пекину, поскольку канцлер пытается найти баланс между поддержкой масштабных экономических интересов Германии в Китае и проблемами национальной безопасности и прав человека. Но отношения между Европой и Китаем ухудшаются.

Шольц и министр экономики Роберт Хабек тесно взаимодействуют по этому вопросу с европейскими союзниками и США, которые настаивают на глобальной блокаде доступа Китая к ключевым технологиям, включая полупроводники. Официальные лица в Берлине заявили, что со стороны Вашингтона нет никакого давления по этому вопросу, а скорее есть сильное желание работать вместе и сплотить ряды в борьбе с Китаем.

Во что превратилась мощная Германия? Стыдно смотреть... фу.

***************************