Сегодня разберем самую большую, но не самую однозначную нефтяную компанию в России – это Роснефть. Посчитаем дивиденды за 5 лет, посмотрим на цифры и какие перспективы есть у компании, и чем она может понравиться инвестору.

🛢️ «Роснефть» – крупная российская нефтегазовая компания, лидер нефтяной отрасли в России. Специализируется на разведке, добыче, производстве, переработке, транспортировке и продаже нефти, природного газа и нефтепродуктов.

Еще больше интересного в моем телеграм-канале. Подписывайтесь, чтобы не потеряться, в нем рассказываю о своих покупках, обозреваю актуальные новости, делюсь своим опытом инвестирования.

Когда встает вопрос, покупать акции той или иной компании (по крайней мере у меня), это не про купить сегодня, а продать завтра и заработать разницу, вопрос больше в фундаментальных вещах, таких как: бизнес-модель, кто управленец, какой сектор, и какие у этого сектора перспективы на ближайшие 10-20 лет. Сегодня сделаем дивидендную прожарку Роснефти, посмотрим на перспективы самого большого нефтяника в стране.

❗ Предыдущие прожарки компаний, преимущественно дивидендных:

📊 Цифры за 1П 2025

● Выручка компании: 4,263 трлн ₽ (-17,6%)

● EBITDA: 1,054 трлн ₽ (-36,1)

● Прибыль (относящаяся к акционерам): 245 млрд ₽ (-68,3%)

● Капитальные затраты – 769 трлн ₽ (+10,5%)

Вырос только один показатель, и тот капитальные затраты.) По цифрам все грустно, но это было очевидно. Крепкий рубль и дешевая нефть сделали свое дело. Оставалось только ждать насколько сильно финансовые показатели будут плохими или ужасными.

Дивидендная политика

Согласно дивидендной политике Роснефти, целевой уровень дивидендных выплат составляет не менее 50% от чистой прибыли по МСФО, целевой периодичностью является выплата дивидендов по меньшей мере два раза в год.

Ожидаемый дивиденд

Нет повести печальнее на свете, чем в 2025 году смотреть на дивиденды Роснефти.

УК Доход прогнозирует промежуточный дивиденд в 10,94 ₽ за акцию, что дает дивдоходность на уровне 2,65%. Исходя из чистой прибыли дивиденд составляет 12,9 ₽, что не сильно внушает оптимизма. Но имеем то, что имеем.

💰 Дивиденды за последние 5 лет

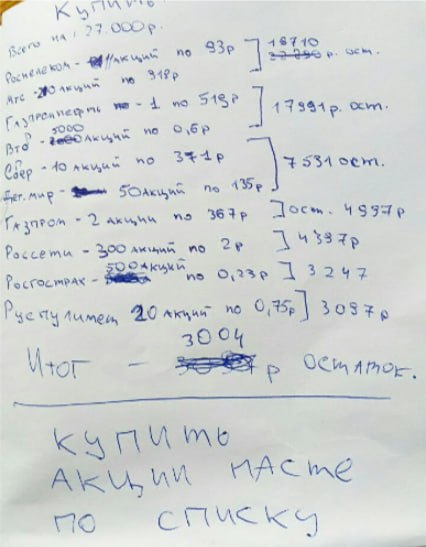

Давайте посчитаем, сколько бы мы получили дивидендов, если бы вложили в компанию 100 000 ₽ 5 лет назад.

На 100 000 ₽ в январе 2021 года мы могли купить 218 акций, сейчас даже побольше))

В итоге, за 5 лет, уже очищенными от налогов, инвестору бы капнуло 37 530 ₽. Окупаемость вложений составила бы 37,5%, а сам капитал бы уменьшился на 15 000 ₽.

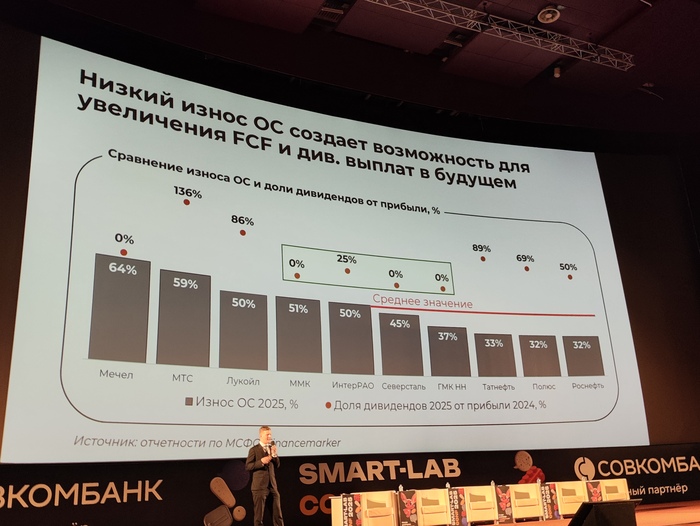

У Лукойла и ФосАгро дела обстояли, ну очень даже получше.

Результаты прошлого не обязательно могут повториться, и возможно, компании даже в будущем поменяются местами. Но об этом мы смело заявим только когда увидим это в зеркало заднего вида, ибо хрустальным шаром мы не владеем.

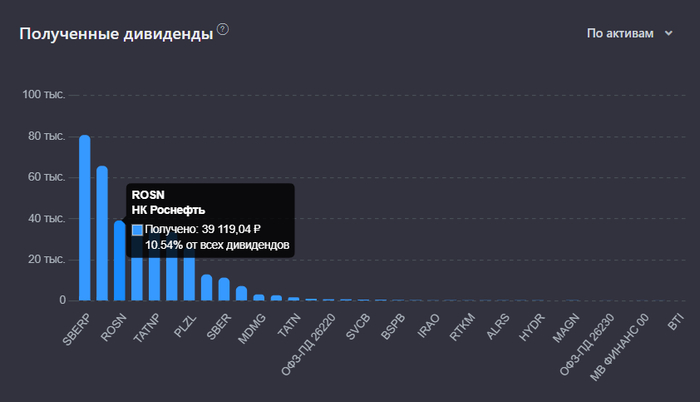

Личная доходность и окупаемость вложений

На сегодняшний день в моем портфеле 445 акций компании. Средняя цена покупки – 454 ₽.

● Вложено в компанию Роснефть – 202 267 ₽

● Дивидендов получено – 39 119 ₽

● Окупаемость вложений – 19,3%.

Ведется данная статистика для понимания, когда акции той или иной компании выйдут на самоокупаемость, а еще приятно смотреть, когда твой вложенный рубль когда-то с каждым годом приносит все больше и больше прибыли, “старыми деньгами” могут стать только качественные, хорошие бизнесы со стабильными дивидендами, которые со временем становятся только больше, красота!

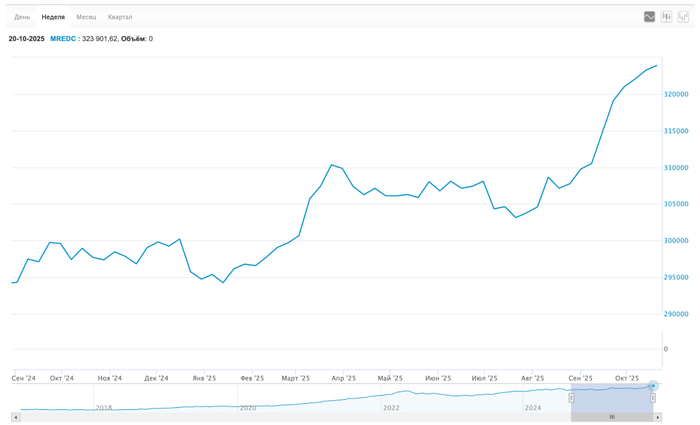

📉 Что с ценой акций?

Смотреть на котировки акций – грустное зрелище, хуже было только в сентябре 2022 года. Кто-то может использовать это, как возможность запрыгнуть в прошлое на машине времени и набрать акций желтого нефтяника, а кто-то может пройти стороной. Каждый решает сам.

😐 Что имеем в итоге?

Флагманский актив Роснефти, планируется первый этап ввода проекта в 2026 году. Запасов нефти на 7 млрд тонн. Огромный потенциал, который ждет своего часа. Также стоить отметить себестоимость добычи: 3 доллара за баррель н.э.

Восток Ойл – это из серии “когда”, а не “если”. Вот сейчас 100% добываемого отправляется 100% желающим приобретать. Запасы нефти на свете ограничены, инвестиции в разведку, технологии и добычу в мире последние лет 20 были слабые на фоне “зеленой повестки” и что вообще скоро ветряные мельницы с солнечными панелями заменят эту вашу нефть.

Шиза прошла, а недоинвестиции остались, а тут вам Восток Ойл с его запасами и нормальными инвестициями. Да, всякое может произойти, но это ставка на то, что в мире будет структурный дефицит нефти и те, кто держат акции Роснефти в долгую, например, как я, торгуем эту идею.

Сама же компания Роснефть обладает преимуществом в лице господина Сечина, благодаря этому человеку Роснефть будут спасать любыми способами. И плюс, и минус компании одновременно.

На сегодняшний день из-за перепроизводства нефти и наращивания добычи от стран ОПЕК+, цена на бочку черного золота соответствующая – низкая. Добавьте к этому дисконт на нашу нефть, издержки логистические, санкции, и крепкий рубль. Просто комбо. Дальнейшее ослабление рубля и увеличение цены на нефть упростят компании жизнь.

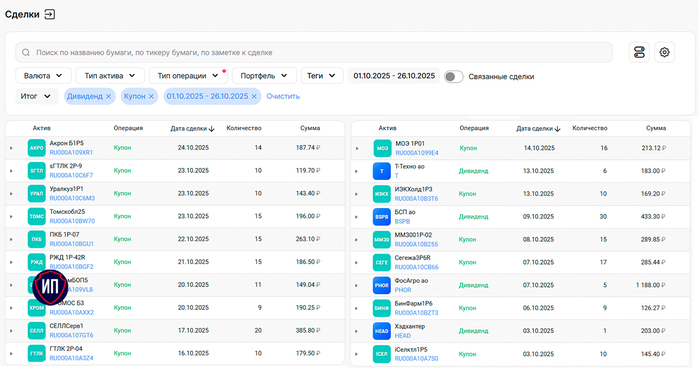

💼 В моем портфеле 11 компаний, каждой компании отведен свой вес согласно моей стратегии инвестирования, которую я доработал, допилил и представил вам, мои дорогие читатели.

✅ Также интересно будет для инвестора в дивидендные акции:

Поставьте лайк 👍, если вам понравилось, для меня это самая лучшая поддержка!

Подписывайтесь на мой телеграм-канал про дивиденды, финансы и инвестиции.

🔥 Читайте меня там, где вам удобно: Смартлаб | Пульс | Телеграм | Дзен