Один метр жилья в Москве теперь стоит, как целая квартира в 2012-м

Я в некотором непрекращающемся афиге, дорогие товарищи.

Нет, я, конечно, предполагал, что цены на новостройки (да и вообще на жильё) снижаться не будут и продолжат расти, но чтобы так...

🚀«Финансы Мэйл.ру» сообщают, что 2025 год продемонстрировал рекордную за последние 5 лет динамику роста цен на первичном рынке жилья в границах «старой» Москвы. Ранее об этом писал и Коммерсант.

Годовой прирост составил 29% – это максимальное значение за весь анализируемый период.

Чтобы узнавать о важных финансовых новостях было ещё быстрее и удобнее, подписывайтесь на мой телеграм.

😱800 тыщ (!!!) за метр

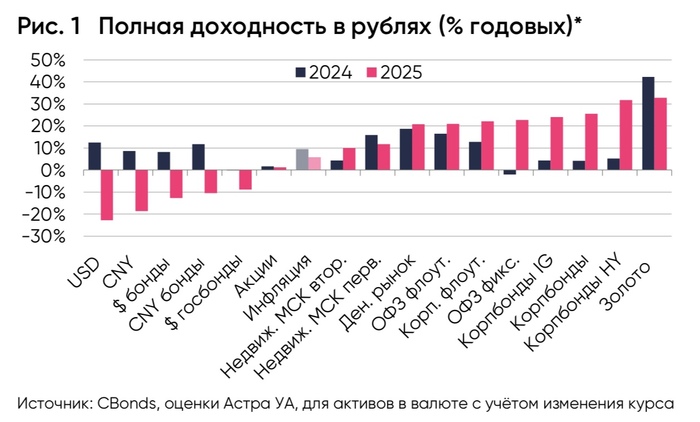

В абсолютных цифрах средняя стоимость квадратного метра в «старой» Москве (в целом по всем сегментам рынка) за год увеличилась с 619 тыс. до 800 тыс. ₽. Рост сразу на 29% (при номинальной инфляции в 5,6%).

Между тем в 2021 году цены в среднем повысились на 21%, в 2022 — на 5%, в 2023 — на 15%, а в 2024 — на 17%.

🤦♂️При этом эксперты рынка считают, что всё закономерно. Мол, волноваться не о чем, ситуация логичная и вполне рыночная.

«Рекордный рост средневзвешенного показателя на 29% — это не признак перегрева рынка, а скорее следствие его глубокой структурной трансформации и накопившихся дисбалансов, — Руслан Сырцов, управляющий директор компании “Метриум”».

И называет причины:

● Структурный сдвиг. Доля более доступного масс-сегмента в общем объеме предложения сокращается, в то время как доля дорогого жилья бизнес- и премиум-класса растет.

● Вымывание дешевых объектов. Покупатели, стремившиеся успеть в «уходящий поезд», в 1-ю очередь раскупали самые недорогие квартиры, что привело к росту средней цены за счет более дорогого оставшегося предложения.

● Карт-бланш для застройщиков. Они получили возможность более уверенно повышать цены, т.к. на фоне ограниченного предложения на один лот теперь претендует гораздо больше покупателей, чем год назад.

🤷♂️Короче, ничего личного, просто бизнес. А где вы с семьёй будете жить (да хоть под мостом) — это застройщиков не касается.

💥Взрывной рост в масс-сегменте

По итогам 2025 г. средняя стоимость кв. метра в новостройках стандарт- и комфорт-класса поднялась с 323 тыс. до 410 тыс. ₽. После символического снижения на 1% в 2024 году, в 2025 году цены выросли сразу на 27%. Ранее, в 2021 году, рост составлял 25%, в 2022 — всего 1%, а в 2023 — 24%.

👇Аналитики тут тоже с умным видом находят причины.

● Сработал эффект отложенного спроса. Многие покупатели, занявшие выжидательную позицию в период неопределенности, вернулись на рынок.

● Выросла себестоимость. Застройщики столкнулись с удорожанием материалов и проектного финансирования.

● Возник дефицит предложения. Предложение на рынке сократилось в 2 раза за год. В 2024 г. девелоперы придерживали вывод новых проектов, что привело к формированию дефицита на фоне оживившегося спроса в 2025 году.

🤔Что я думаю по этому поводу

Честно говоря, кроме нецензурщины — ничего.

Восемьсот. Тысяч. За метр. ВОСЕМЬСОТ, МАТЬ ЕГО!!!🤯

🏠Я помню, что в 2010-2014 годах активно и на постоянной основе мониторил рынок недвижимости, поскольку в тот момент передо мной стояла задача накопить средства и купить свое первое жильё.

🏗️Так вот, в 2012-2013 годах за 800-900 тыс. ₽ можно было извернуться и взять полновесную «студию» метров в 20 на этапе котлована в ближней зоне Петербурга — например, в начинающих тогда застраиваться Мурино и Кудрово. Цены в бюджетных ЖК в тот момент начинались от 35 тыс. ₽ за метр.

Да, Кудрово и Мурино — это, конечно, не «старая Москва», но даже в сложившихся респектабельных районах Питера относительно приличную однушку можно было отхватить за 2,5 млн ₽. А сейчас это — три метра площади внутри МКАД. То есть хватит максимум на компактный совмещенный санузел.

🎯Подытожу

Я не курю, но глядя на такие совершенно неадекватные цифры, порой хочется сделать затяжку.

🤬Это ж надо было так на корню угробить сам принцип «доступного жилья», который на моей памяти много лет пропагандировался властями всех уровней. Абсолютно бездарной и разрушительной безлимитной льготной ипотекой, проектным финансированием, эскроу-счетами...

Ещё раз — при официально декларируемой инфляции в 5,6%, жильё (самая важная и базовая вещь в жизни каждого человека) подорожало за год почти на 30%!

И это несмотря на все проблемы с экономикой, демографией, плохими продажами у застройщиков, заградительными ипотечными процентами в прошлом году.

🎬Видеомем на тему стоимости квартир в Москве — здесь.

😟Ощущение, что где-то ситуация с рынком жилой недвижимости явно свернула не туда. И нам это наверняка предстоит расхлёбывать — скорее всего, в ближайшие годы.

👉Подписывайтесь на мой телеграм про инвестиции, акции и финансы в целом — там все обзоры, подборки, качественная аналитика, новости и инвест-юмор.