Про стратегию (это не я, меня попросили)

Одно из моих верных решений - сделать открытыми комментарии к постам в телеграм канале. Потому что, в том числе благодаря этому, есть возможность обменяться мнением с огромным количеством других людей о тех или иных моментах, которые меня волнуют.

А так же - узнать, что интересует людей какую тему можно "подсветить" (естественно, исходя из собственного опыта и собственных знаний, потому что я обычный человек, "Твой Сосед", живущий обычной жизнью и ни разу не эксперт, но имеющий некоторый опыт).

Недавно, в комментариях там под постом об изменении капитала за год, меня попросили написать про стратегию инвестирования, что это за зверь и с чем её едят. Ну что ж, я попробую.

Вообще, слова "стратегия" можно заменить на слово "план". Потому что стратегия подразумевает некую последовательность наших действий и принятия решений в создании капитала в общем и в инвестирование в частности.

Как составить её, ту самую стратегию? Это одновременно и просто, и сложно. Сложность в том, что мы не знаем, какой по итогу результат у нас будет в будущем. Но никто не мешает нам вносить корректировки в наш план, если мы видим, что двигаемся не туда или не с той скоростью.

Вот следующие вещи, с которыми нам необходимо определиться:

1) что мы хотим от инвестирования - получать денежный поток (стабильный или не очень) или нам более важен рост капитала? Или и то, и другое?

2) определиться со сроком, когда мы хотим получить результат;

3) определиться с желаемым размером этого самого результата, который мы хотим получить;

4) насколько нам важна ликвидность наших средств (условно, будет ли мы изымать часть нашего капитала, например, на отпуск, или нет/сможем ли мы быстро продать актив, чтобы купить новый);

5) к каким просадкам по нашему портфелю мы готовы (или вообще, готовы ли мы к ним);

6) какой у нас изначально капитал (потому что инвестирование с 10 тыс. рублей и инвестирование с 10 млн рублей - это немного разное инвестирование, потому что в случае с 10 млн доступно больше инструментов на выбор);

7) заносим сразу весь капитал и больше не пополняем его или у нас буду периодические пополнения (определиться с частотой пополнения и размером этих самых пополнений);

8) определить свои действия при большой резкой просадке портфеля (условно, что мы делаем, если наш капитал за один день просел на 30%);

9) проводим или не проводим ребалансировку (изменение долей активов) своего портфеля, как часто и при каких условиях мы это делаем, сколько времени уделяем на управление нашим капиталом.

Вроде ничего не забыл.

Это те вопросы, которые нужно задать себе, если мы собираемся начать инвестировать наш капитал, а не просто складывать его под подушку (хотя складывание средств под подушку тоже можно назвать стратегией).

Исходя из ответов на эти вопросы уже начинаем выбирать инструменты, в которых мы будем размещать наш капитал и выбираем долю этих самых инструментов. Например, вклад в банке из топ-10 крупнейших банков будет значительно менее рискованным (и менее доходным) вложением, чем купить облигации компании с кредитным рейтингом "С" (ниже рейтинга вроде нет). Но это не значит, что кто-то не будет покупать эти рискованные облигации. Причём, возможно и такое, что человек, положивший деньги на депозит в крупный банк и человек, купивший "мусорных" облигаций - это один человек.

Какими инструментами пользоваться и в каких долях - решать только вам.

Нефтегазовые доходы за год не добрали 2,4 трлн руб., снижение ключевой ставки в феврале под вопросом

📈 Вашему внимаю, представляю очередной еженедельный обзор, в нём разберём:

Тайм коды:

00:00 | Вступление

00:29 | Нефтегазовые доходы в декабре 2025 г. — снижение продолжается, за год не добрали 2,4 трлн рублей. К бюджету на 2026 г. большие вопросы.

09:40 | Аэрофьюэлз новое размещение облигаций, стоит ли участвовать?

14:09 | Объём ФНБ в декабре 2025 г. подрос, но на инвестиции потратили довольно много и помогли Газпромбанку. Ликвидной части хватит на 11 месяцев!

18:20 | Сбербанк отчитался за декабрь 2025 г. — процентная маржа растёт, темпы кредитования сверхвысокие. Считаем потенциальный дивиденд!

23:55 | Инфляция к середине января — высокие темпы сохраняются и, похоже, останутся до конца января. О снижении ставки в феврале можно забыть.

30:43 | Аукционы Минфина — спрос всё ещё слабый, инфляционные данные не дают шанса. Банкам не хватает ликвидности, это видно по РЕПО аукционам.

34:38 | Заключение, мысли по рынку

P.S. Также выставляю видео на альтернативных площадках:

▶️ YouTube — https://youtu.be/v-lhTVMcyHk

▶️ ВК.Видео — https://vk.com/svoiinvestor

▶️ Яндекс.Дзен — https://dzen.ru/svoiinvestor

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Аукционы Минфина — спрос всё ещё слабый, инфляционные данные не дают шанса. Банкам не хватает ликвидности, это видно по РЕПО аукционам

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился ниже 117 пунктов, с учётом инфляционных данных индекс остался почти неизменным — 116,73 пункта:

🔔 По данным Росстата, за период с 13 по 19 января ИПЦ составил 0,45% (прошлые недели — 1,26%, 0,2%), с начала месяца 1,72%, с начала года — 1,72% (годовая — 6,46%). Темпы января продолжают находиться на высоком уровне (эффект от повышения НДС, тарифов РЖД никуда не ушёл), стоит отметить прекращение дефляции в ценах на бензин, подорожание техники (сильный ₽ не помогает) и рост цен на плодоовощную корзину. При таких темпах января мы выйдем на 2% по месяцу — это более 20% saar, то есть за один месяц план ЦБ будет выполнен наполовину (ожидают 4-5% по году, но не забываем, что в октябре будет сверх повышение ЖКХ), проблема ещё в том, что высокие темпы останутся, так как в недельках ещё не учтён рост ЖКХ на 1,7% и подорожание иномарок.

🔔 В 2026 г. Минфин планирует разместить в ОФЗ 6,5₽ трлн (в иностранной валюте в объёме, эквивалентном не более 1$ млрд, проинфляционный фактор). Такая сумма выглядит довольно оптимистично на фоне курса $ и цены Urals (в 2025 г. разместили более 8₽ трлн). Дефицит федерального бюджета по итогам 2025 г. составил 5,645₽ трлн или 2,6% ВВП (дефицит составил 1,369₽ трлн в декабре), в 2026 г. дефицит планируется в 3,786₽ трлн (1,6% ВВП), слишком обнадеживающе. Проблема вырисовывается и в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к 21 января потрачено 1,6₽ трлн, при доходах в 400₽ млрд.

Также мы имеем несколько фактов о рынке ОФЗ:

✔️ Согласно статистике ЦБ, в ноябре основными покупателями ОФЗ на вторичном рынке стали НФО — 40,3₽ млрд (октябрь — 47,3₽ млрд), физические лица продолжили снижать свой аппетит на покупки — 20,6₽ млрд (октябрь — 21,1₽ млрд). Крупнейшими продавцами стали вновь СЗКО — 89,4₽ млрд (в октябре — 68₽ млрд). На первичном рынке крупнейшими покупателями 2 месяц подряд стали СЗКО выкупив 61% всех выпусков (в основном покупки флоатеров). В ноябре участники активизировались на вторичном биржевом рынке ОФЗ, среднедневной объём торгов ОФЗ повысился по сравнению с октябрём с 38,8₽ млрд до 44,2₽ млрд.

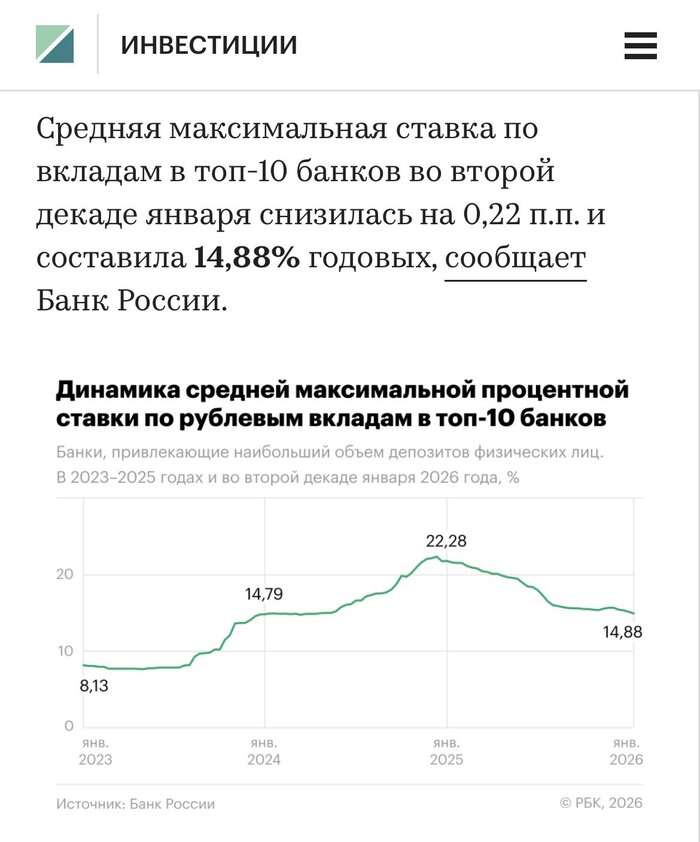

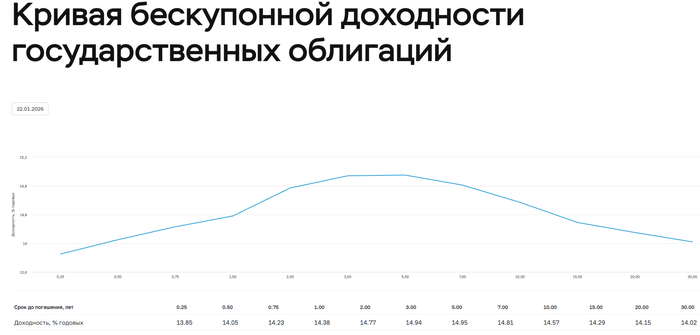

✔️ Доходность большинства выпусков подросла до 14,7% (ОФЗ 26238 торгуется по 58,498% от номинала с доходностью 14,08%, вот вам и "безрисковый" актив). Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то во I декаде января она составила 15,102% снизившись (годичные ОФЗ дают доходность выше 14,5%). То есть, банки (при этом стоит учитывать нехватку ликвидности для ускорившегося кредитования) и рынок ОФЗ прайсят дальнейшее снижение ставки.

А теперь к самому выпуску:

▪️ Классика ОФЗ — 26228 (погашение в 2030 г.)

▪️ Классика ОФЗ — 26230 (погашение в 2039 г.)

Спрос в 26228 составил 56,9₽ млрд, выручка — 12,3₽ млрд (средневзвешенная цена — 79,87%, доходность — 14,64%). Спрос в 26230 составил 74,6₽ млрд, выручка — 32,6₽ млрд (средневзвешенная цена — 61,71%, доходность — 14,71%). Минфин заработал за этот аукцион 44,9₽ млрд (в прошлый — 21,9₽ млрд). Министерство планирует разместить ОФЗ в I кв. 2026 г. на 1,2₽ трлн (разместили 65,8₽ млрд, осталось 9 недель и динамика удручает).

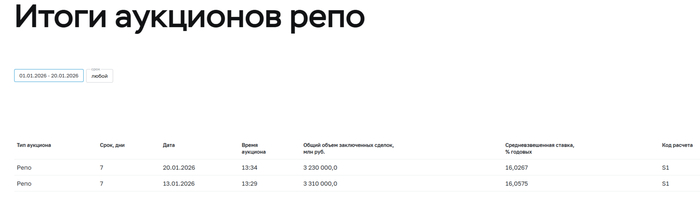

📌 При таких тратах дефицит бюджета необходимо чем-то восполнять, ставка пала на ОФЗ, но сможет ли рынок переварить займ в 9-10 трлн, если НГД просядут (₽ крепок, цена Urals на низких уровнях из-за наращивания добычи ОПЕК и санкций, НГД за 2026 г. запланированы на уровне 8,9₽ трлн, но бюджет может недополучить +3₽ трлн с сегодняшними вводными). Также очередной недельный аукцион РЕПО показал, что ликвидности банкам не хватает (в январе банки привлекли 6,540₽ трлн, отдали 3,310₽ трлн, на последнем аукционе спрос составил 4,855₽ трлн, но выдали только 3,230₽ трлн).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

Ответ на пост «Как клиент отсудил у банка почти 50 млн за то, что его вклад выдали другому человеку»6

В догонку к ответу, что многие случаи краж со счетов проходят не без участия сотрудников Банка. Историю знаю из личного рассказа сотрудника Банка.

В конце 90-х - начало 2000-х многие фирмы носили платежки "руками" (печатали даже на печатной машинке) и Банк не мог обязать ставить клиент-банк на комп и все отправлять электронно, то есть клиенты взаимодействовали с банком, так как могли себе позволить. И даже из клиент-банка распечатывали и несли на бумаге в разных случаях, например, при блокировке счета (лично знаю). А потом сотрудник банка ручками, на основании бумажных платежек, делал проводки уже в системе банка.

Их было трое: девушка – оператор банка, мужчина – собственно мозг этого всего и сожитель девушки, и их общий друг, на которого зарегали несколько фирм. За точность города не ручаюсь, все-таки более 20 лет прошло, но город был, кажется, Новосибирск, Зеленый Банк.

Девушка находила «молчащие» фирмы, которые давно не делали никаких проводок и с их счетов руками переводила деньги на подконтрольные фирмы по поддельным платежкам. Продолжалось это года два. Вывели на тот момент десятки миллионов, а может и сотни миллионов, точная сума – тайна следствия. Потом она уволилась из Банка без проблем. Они все купили себе новые документы, и девушка и ее сожитель сделали пластические операции. А их друг, директор всех этих фирм, просто уехал за границу со своей долей. Ну а те двое, сожители, переехали в Питер, купили там большую квартиру и зажили широко, но скучно. Да и деньги имеют свойство кончаться. И они, уже вдвоем решили провернуть уже обкатанную схему. Девушка снова устроилась оператором в Зеленый Банк, уже в Питере. Но СБ Банка схему уже раскопали, следствие было начато, и их уже ждали.

Взяли их на второй день. Дали сроки им двоим, уже не помню какие (третьего так и не нашли, самый умный оказался, что уехал). Кое-что об этом событии появилось в СМИ. Так что вот, как оно бывает. Ничего о том, вернули ли хоть какие-то деньги – мне не известно. Может кто-то слышал об этом или помнит эту историю, дополняйте.

И после этого стали насильно пихать цифровую подпись и клиент-банк повсеместно.

+ 75 000 ушли на брокерский счет

Закупка №4

План на месяц выполнен.

По покупкам:

Взял 12-й актив в портфель — Северсталь (37 акций). Место под нее освободилось еще после продажи ПИК (закрыл тогда в +20%). Сейчас уже -7% от того результата.

Северсталь взял осознанно. Компания достойно тащит тяжелый цикл, и в портфеле, который собирается с прицелом на 2038 год (расскажу подробнее про стратегию позже), ей точно есть место.

Остальной кэш раскидал по текущим позициям равными долями.

Итого портфель 507 000:

457 000 в акциях

50 000 вклад под 30% на полгода.

Напоминаю про свой вызов.

Дедлайн: ноябрь.

Цель: 1 млн капитала и 1000 подписчиков в ТГ.

Если не справляюсь — раздаю 200 000 рублей (10 призов по 20к) подписчикам в (вот тут Телеграм).

Ответ SourseX в «Как клиент отсудил у банка почти 50 млн за то, что его вклад выдали другому человеку»6

Вы только что прочитали историю о бесполезности СБ данного банка, хотя вообще есть польза в СБ? По моему не малому опыту работы в IT сфере я встречал всего двух нормальных адекватных "безопасников" (в ИТ безопасности), все остальное это или люди с синдромом вахтера в стиле "держи и не пущай" или какие-нибудь отставные силовики с крайне раздутым ЧСВ и бесполезным функционалом, которые скорее мешают работать сотрудникам, чем реально защищают от внешних угроз...

Годичный инвестиционный эксперимент

Устав отмахиваться от инфоцыган про то, что деньги под подушкой для дебилов, депозиты для дураков, а нормальные пацаны ловко крутятся на фондовом рынке; я пошёл туда. В самую бездну.

Но не залпом. Я труслив от природы, поэтому пошёл полунаучным экспериментальным путём. В январе 2025-го открыл брокерский счёт. Закинул туда 20 000 рублей. Разложил их по корзиночкам. Поставил напоминалку, что в январе 2026-го нужно всё продать, деньги вывести и тщательно проанализировать результаты. Готов рассказать, чем всё закончилось.

Для ЛЛ: 10% годовых. Ещё и думать приходится.

Я не опытный инвестор. По книгам и блогам примерно представляю себе что такое ценные бумаги, и чем акции отличаются от облигаций. За год опыта у меня прибавилось, но там огромное не паханное поле знаний. Есть подозрение, что с большой долей случайности. То есть там всё ближе к покеру и блэк джеку, чем к лотерее. Хотя возможно это только так кажется, и это чистая лотерея.

На заведённые в систему деньги я купил акции Газпрома, акции Алросы и всякие разные облигации. Как учат в энторнетах, часть взял надёжные ОФЗ и РЖД, часть доходные коммерческие. Облигации брал короткие и очень короткие. Освобождающиеся деньги опять вкладывал в облигации. К осени короткие облигации стали не интересны и я стал аккумулировать деньги в паевом фонде Ликвидность.

Хуже всего себя показали акции. Я взял две добывающие компании из разных отраслей и промахнулся. Ни одна из компаний не выплатила диведенты. Хотя на начало 2025-го года обе описывались как перспективные. Внезапно оказалось, что эксперты в интернете могут ошибаться.

Газпром просел летом. Я особо не переживал. Надеялся, что к январю акции выйдут в ноль или даже в небольшой плюс, как в предыдущем финансовом году. Увы, не фортануло. Продал с небольшим минусом.

С Алросой всё гораздо грустнее. Она добывает алмазы. Когда покупал, аналитики ждали всяческого роста, потому что рынок отлихарадило, индусы распробовали наши алмазы, и дальше только безудержный рост. Акции Алросы за год просели на 30%. Это значит, что если вы купили акции на 1000 рублей, то через год продали их за 700. И ничего с этим не поделать. Инфоцыгане рекомендуют ждать дольше. 10 лет. А если за 10 лет не выросли, значит ждать ещё дольше. Мантра такая же, как с недвижимостью: акции всегда растут на длинном промежутке времени.

Но были и плюсы. Во-первых, я узнал как сильно могут просесть ценные бумаги за год. Во-вторых, заинтересовавшись происходящим, узнал много нового про рынок бриллиантов и алмазов. Если в двух словах, то количество бриллиантов в мире неуклонно растёт, а количество дураков остаётся прежним. Демографический кризис.

Облигации показали себя гораздо лучше. Они буквально всё спасли. В начале года в облигациях была просадка, и накупил я их очень вовремя. Это тоже лотерея. Поэтому купоны получились вкусными. Номиналы возвращались, перевкладывались. Изначально я не планировал продавать облигации раньше, чем срок окончания эксперимента. Но к осени облигации ОФЗ выросли на 20%. Я понял, что больше из них мне не выжать и продал, что бы зафиксировать прибыль.

Если бы я всадил все деньги в фонд Ликвидность, то получил бы процент как по банковскому вкладу, но без головняков. Если бы всё всадил в облигации, то ушёл бы в хороший плюс. Но это лотерея. Никто не знает, что в течение года выстрелит, а что утонет.

Уберите от экранов компьютеров гуманитариев, мы переходим к цифрам. 15 января 2026-го мой портфель в приложении стоил 22021 рубль. То есть на 2021 рубль больше, чем в него было заложено денег год назад. В ноябре он стоил ещё больше. Рублей на 500. Но угадать пик это или начало роста — не возможно. В декабре со счёта списали подоходный налог.

16 января я начал продавать все ценные бумаги через рыночные заявки. Лимитными заявками можно было бы поднять ещё 0,5-1%. Но хотелось посмотреть, что будет если деньги выводить как можно быстрее. После всех сделок на брокерском счету оказалось 22006 рублей.

На банковский счёт вывелось 21966 рублей. За год чистая прибыль составила 9,98% процентов, что по сравнению с банковским вкладом очень мало. Зато я помог государству. С меня удержали 294 рубля подоходного налога. Их я уже вычел из чистой прибыли. 21966 рублей — это итоговая сумма. Налог почему-то получился 14,95%, а не 12. Не знаю почему, не стал разбираться.

Очень повезло, что я начал выводить деньги в пятницу. Это дало ещё один минус брокерскому счёту. В пятницу мне система показывали на брокерском счету 22006 рублей, но почти все они были заблокированы. Пришлось гуглить. Деньги можно забрать только на следующий день. На следующий день деньги разблокировались. Я подал заявку на вывод средств, и всё опять застряло. В выходные дни банковские роботы отдыхают. Деньги перелетели на банковский счёт рано утром в понедельник. Этот момент стоит учитывать. Деньги с депозита можно получить одним днём.

Выводы

Опыт интересный, эксперимент удачный. Почти без потерь я пощупал, как оно там устроено на самом деле.

Штука хоть и проиграла за год банковскому вкладу, но интересно следить, покупать продавать. Огорчаешься, когда что-то уходить сильно вниз. Я очень обрадовался, что на ОФЗ получил 20% за их своевременную продажу. Есть ощущение управления деньгами.

Но по цифрам швах. Накопительный банковский счёт в 2025 году: в начале года 16%, в конце года 9%. Срочный банковский вклад: в начале года 21%, в конце года 16%. Это Сбер и Альфа. В маленьких банках будет ещё +1-2%. Времени и нервов депозит требует на порядок меньше.