НЛМК . Уже не 250

Совсем недавно инвесторы радостно покупали акции НЛМК по 250 рублей ради дивиденда в 25 рублей, а сейчас акция стоит не 250, а 150, но почему-то такого ажиотажа нет, хотя дела у компании идут не хуже чем раньше. Где логика?

📌 Что в отчёте?

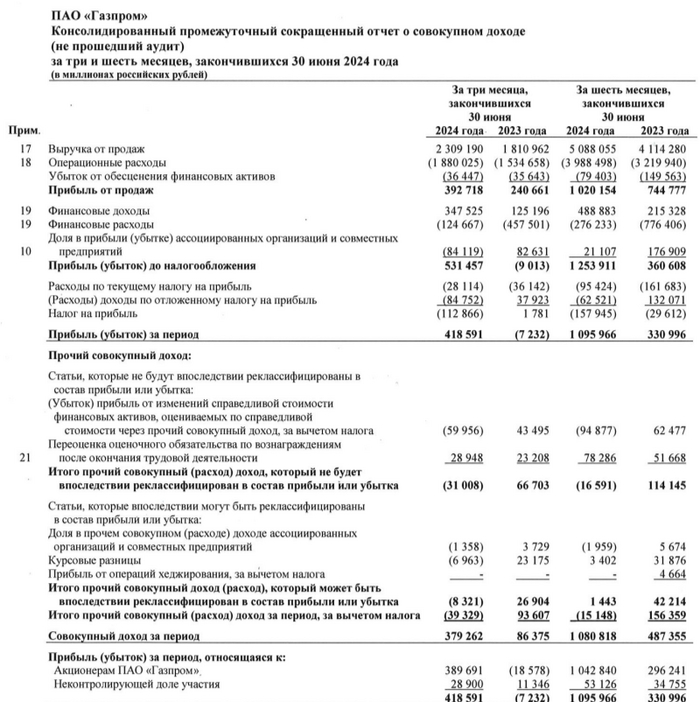

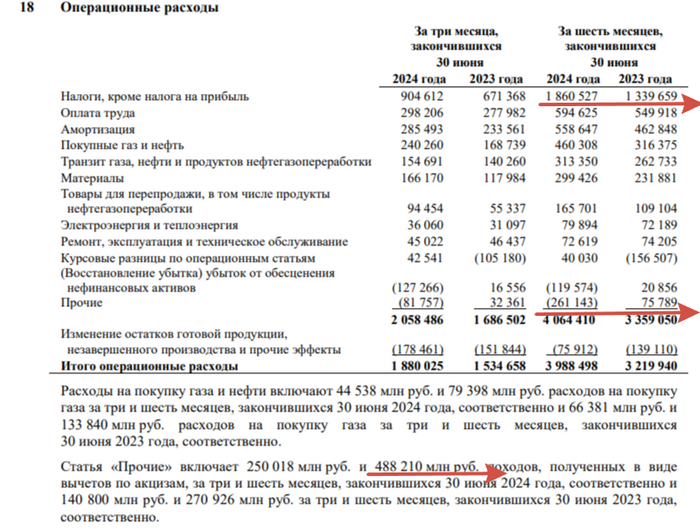

— Выручка и операционная прибыль. Выручка выросла с 444 до 518 млрд, но более важно то, что компания смогла конвертировать это в рост операционной прибыли с 122 до 132 млрд ✔️

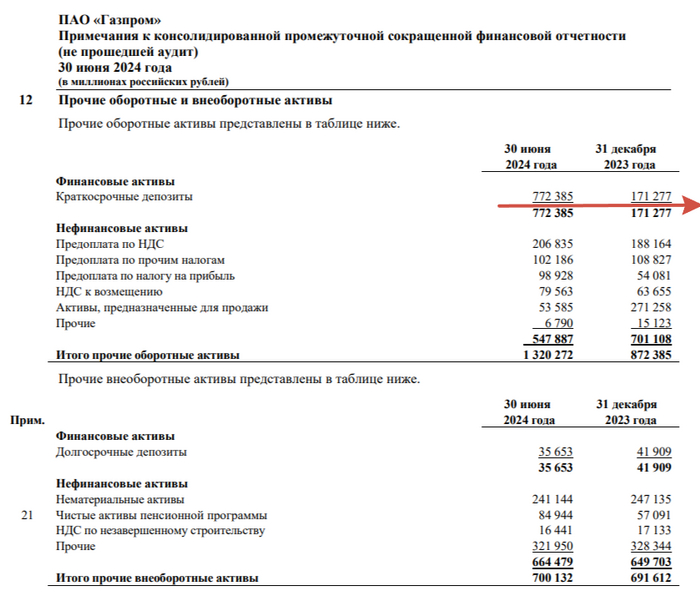

— Долг. У компании долга на 88 млрд, а кэша на 168 млрд. И важно понимать, что долги у компании взяты давно по низким валютным ставкам, а кэш лежит под высокие рублёвые ставки! Это просто замечательно для компании и ее акционеров 🔝

— FCF и дивиденды. У компании вырос Capex с 34 до 45 млрд, поэтому FCF упал до 63 млрд. Компании ничто не мешает выплачивать весь FCF на дивиденды, поэтому дивиденды за 2024 год могут быть в районе 20 рублей ✔️

Интересно, что лучше: купить акцию по 250 рублей ради разового повышенного дивиденда в 25 рублей (компенсировали пропуск дивидендов за 2022 год) или акцию по 140 рублей ради дивиденда в 20 рублей? Вопрос риторический!

📌 Какие риски ⚠️

Понятно, что отчет отчётом, а о рисках не надо забывать:

— Стройка. Все металлурги тесны связаны со строительным сектором, а дела там идут не очень, поэтому возможно ухудшение ситуации в ближайшем будущем.

— SDN и санкции. НЛМК - это единственная компания из трёх сестер, которая не попала в SDN-лист, так ещё имеет приличное количество зарубежных активов + реализует свою продукцию на Западе ‼️

— Цены на сталь. Цены на сталь в Китае 🇨🇳 сильно упали, поэтому в России с лагом во времени, но вероятно тоже снижение!

— Закрытость. Компания в отличии от Северсталь 💿 и ММК 💿 ушла в глухую оборону: с инвесторами не общается, отчётность публикует поздно, квартальные дивиденды не платит!

📌 Мое мнение по НЛМК 🧐

Я свои акции продал по 225 рублей, потому что не видел смысла дальше держать нерастущий бизнес, который даёт доходность сильно ниже безрискового актива.

Имхо, но по текущим уже можно аккуратно формировать позицию в акции для дивидендного портфеля.

Вывод: по текущим я уже смотрю в сторону НЛМК, хотя риски есть и они выше чем у Северстали и ММК + черных металлургов надо покупать во время депрессии в секторе, но не факт, что эта депрессия будет!

Подпишись, мне будет приятно!