Хэдхантер: Всё потеряно или дивиденды спасут? Разбор сенсационного отчета 2025

📉 «Лучший год позади?» — именно так инвесторы обсуждают акции одного из лидеров HR-рынка. Компания опубликовала отчет за первый квартал, и цифры заставили многих схватиться за голову. Но не спешите списывать Хэдхантер со счетов: в истории есть не только риски, но и козыри. Давайте разбираться!

📊 Цифры, которые заставляют задуматься

Результаты I квартала 2025 — как американские горки:

Выручка: 9,6 млрд руб. (+11,7% г/г) — рост есть, но темпы замедляются.

Чистая прибыль: 4,4 млрд руб. (-13% г/г) — тут уже не до радости.

Рентабельность EBITDA: упала с 58,3% до 51,2% — макроэкономика «кусается».

Почему так? Компания столкнулась с двойным ударом:

Рынок труда замер — компании реже ищут сотрудников, спрос на услуги HR-гиганта снижается.

Высокие ставки ЦБ — проценты по депозитам упали, а из-за спецдивидендов 2024 года «кубышка» Хэдхантера заметно опустела.

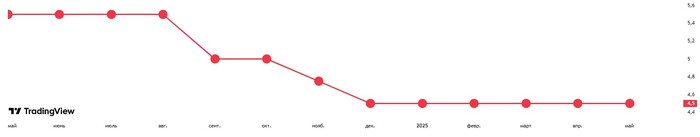

💣 Макрошторм: Когда ждать солнца?

Главный враг Хэдхантера сейчас — макроэкономика. Пока ставки остаются высокими, бизнесы экономят на найме, а инвесторы нервничают. Но есть и надежда:

Прогноз компании: рост выручки на 8-12% в 2025 году.

Планы по рентабельности: удержать EBITDA выше 50%.

Сценарий «если»: снижение ключевой ставки может вдохнуть жизнь в рынок труда.

Ждем сигналов от ЦБ. Пока ставки на пике — лучше наблюдать со стороны.

💰 Дивиденды-2025: Спасательный круг?

Хэдхантер делает ставку на выплаты акционерам:

Два дивиденда в год — по итогам каждого полугодия.

Первая выплата: 200 руб. на акцию (ожидается скоро).

Итог за год: возможно, суммарно 400-500 руб. — это 13-16% дивидендной доходности при текущей цене.

Но! Дивиденды — не панацея. Если котировки продолжат падать, даже щедрые выплаты не компенсируют убытки.

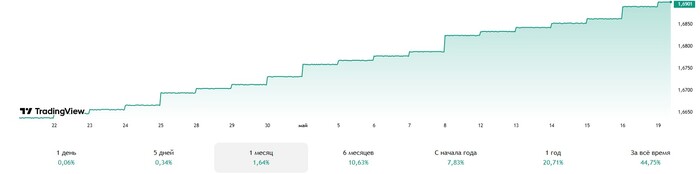

📉 Технический анализ: Куда движется цена?

График акций напоминает серпантин:

Ключевой уровень: 3000 руб. — психологическая поддержка.

Тренд: нисходящий с начала года. Пробой 3000 руб. может обрушить котировки до 2500 руб.

Стратегия: «Пока тренд вниз — не ловим нож. Ждем разворота или явных сигалов силы».

🎯 Итоги: Стоит ли верить в Хэдхантер?

Минусы:

Замедление роста выручки.

Давление на прибыль из-за макро.

Риски дальнейшего падения акций.

Плюсы:

Дивидендная щедрость.

Сильные позиции на рынке.

Потенциал роста при смягчении ставок.

Наше мнение: Хэдхантер — не для слабонервных. Это игра на долгую перспективу с оглядкой на действия ЦБ. Пока держим паузу, но дивиденды добавляют искру надежды.

💬 А вы как думаете?

Голосуйте в комментариях:

👍 «Куплю на дивиденды!»

👎 «Бегу от таких активов»

🤔 «Подожду до конца года»

Расскажите, верите ли вы в восстановление Хэдхантера? Или считаете, что лучшие дни компании уже позади? 💥

P.S. Не инвестиционная рекомендация. Цена акций может падать и расти. Действуйте осознанно!

🔔 Подпишитесь и обязательно заходите в ТГ канал, чтобы не пропустить новый разбор!