Разбор эмитента: ТМК

Сегодняшний герой нашего разбора - ТМК, Трубная металлургическая компания. Если вы хоть раз интересовались промышленными гигантами России, то наверняка слышали об этом эмитенте, ведь это лидер российского рынка по производству стальных труб, которые используются прежде всего в нефтегазовой отрасли. Продукция компании активно применяется в химической промышленности, машиностроении, строительстве и даже в энергетике.

Фактически, ТМК можно назвать экосистемой в мире металла. В состав компании входит около 50 заводов, и этот масштаб впечатляет. Производственные мощности распределены по всей стране - от Урала до Центральной России, что делает ТМК не просто поставщиком, а системообразующим элементом отечественной промышленности.

Сегодня 95% продукции реализуется внутри России, и это не случайность. Да, американские санкции ограничили возможности экспорта, но и до их введения доля российских покупателей была около 70%.Основные заказчики ТМК - Роснефть, Газпромнефть, Сургутнефтегаз и другие нефтегазовые холдинги. Это надёжные партнёры, обеспечивающие компании стабильный спрос.

С другой стороны, такая зависимость делает бизнес чувствительным к состоянию нефтегазового сектора. Если добывающие компании сокращают капитальные расходы, это мгновенно отражается на ТМК.

Акции компании торгуются на Московской бирже под тикером TRMK и входят во второй котировальный список.

Дивиденды

Согласно дивидендной политике, ТМК направляет не менее 25% чистой прибыли по МСФО на выплаты акционерам. При этом фиксированной периодичности нет - выплаты могут происходить один или два раза в год, в зависимости от результатов.

В последние годы менеджмент стремился платить дивиденды дважды в год, что радовало инвесторов стабильностью. Но 2024 год стал непростым: финансовый результат ушёл в минус, и совет директоров рекомендовал дивиденды не выплачивать.

Риски

Геополитическая обстановка.

Зависимость от нефтегазовой отрасли.

Решения ОПЕК+ по добыче нефти и газа.

Выводы

ТМК - типичный пример того, как внешние факторы могут изменить судьбу успешного бизнеса. Ещё недавно это был фаворит инвесторов, компания, показывающая уверенный рост и сильную отчётность. Но после августа 2023 года ситуация резко изменилась. На фоне ослабления нефтегазового сектора и ужесточения кредитных условий бумаги ТМК просели с 260 рублей до текущих 117 рублей.

По итогам 1 полугодия 2025 года выручка компании снизилась на 14,3% г/г, до 237 млрд. рублей. Высокая ключевая ставка ЦБ сыграла свою роль: несмотря на стабильный объём долга, расходы на обслуживание выросли на 50% год к году до 43,8 млрд. рублей. Финансовый результат также ухудшился - убыток составил 3,3 млрд. рублей.

При этом показатель чистый долг/EBITDA поднялся до 3,2х. Это ещё не тревожный сигнал, но и назвать такую долговую нагрузку низкой нельзя. Несмотря на сложности, у компании остаются сильные стороны и перспективы. Главный драйвер на ближайшие два года - участие в строительстве газопровода Сила Сибири-2. Газпром работает с несколькими поставщиками, но ТМК традиционно считается одним из ключевых партнёров.

Параллельно позитивный фон создают планы ОПЕК+ по наращиванию добычи углеводородов. Рост объёмов добычи = рост спроса на трубы.

Кроме того, менеджмент ТМК активно работает над повышением эффективности: оптимизация логистики, контроль издержек и локализация производства дают шанс улучшить рентабельность уже в 2026 году.

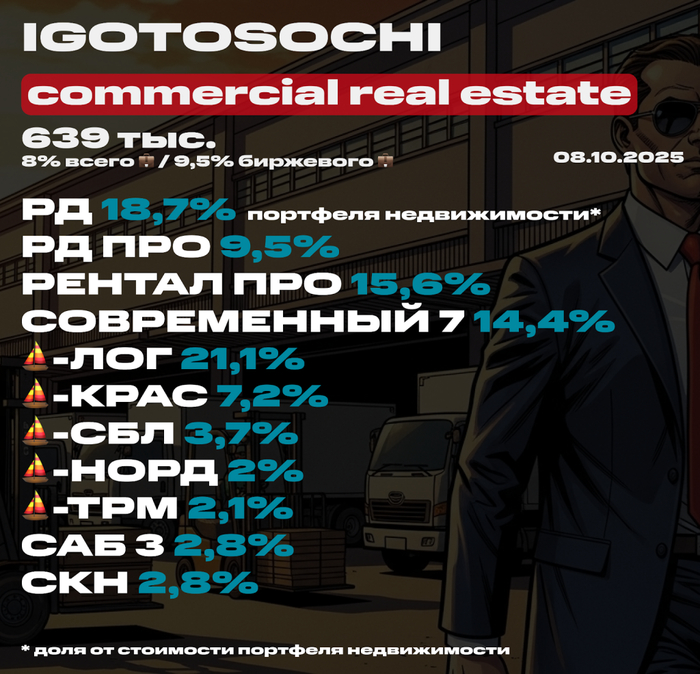

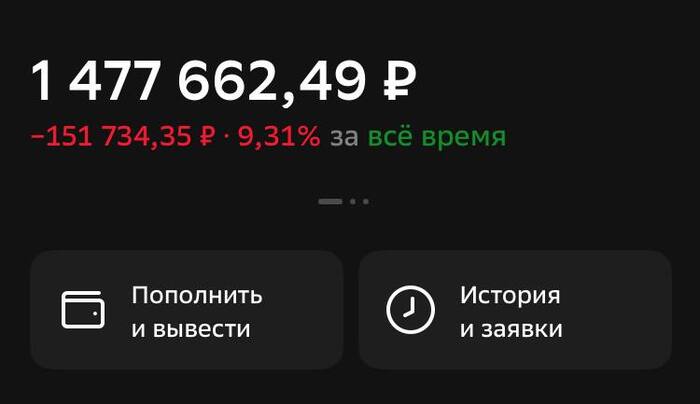

⭐В моем инвестиционном портфеле акции ТМК конечно же присутствуют еще с тех далеких дивидендных пор. Сейчас удельный вес бумаг сократится до 0,8%. Докупать вроде бы сейчас не планировал, но рынок подкидывает каждый день новые идеи.

Не инвестиционная рекомендация.

🔥 Чтобы не пропустить новые разборы акций, обзоры свежих выпусков облигаций и тренды фондового рынка скорее подписывайтесь на телеграм-канал. Там еще много полезной авторской аналитики и весь мой пассивный доход.