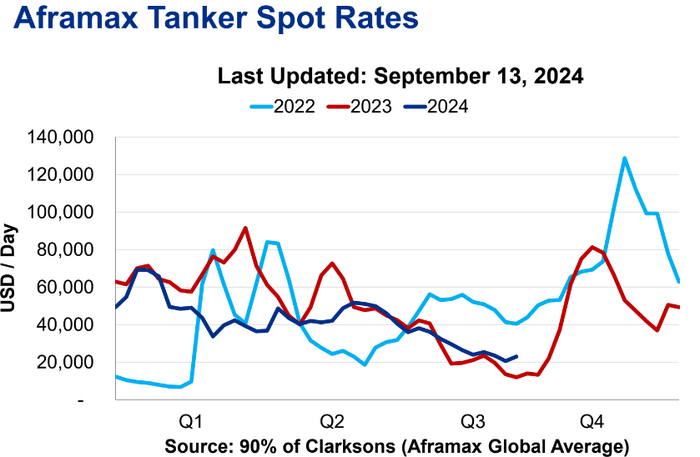

⚓️ Бизнес Совкомфлота зависит от цены на фрахт и курса $. Известно, что СКФ возит российскую нефть на 30-40% дороже мировых цен, поэтому у российской флотилии цена фрахта на сегодняшний день равна ~42-45$ тыс. в сутки, цена держится выше, чем в 2023 г. за аналогичный период (снижение цен на фрахт в летний период не в новинку, сезонность связана с использованием ледоколов, которых у СКФ достаточное кол-во). Недавний отчёт эмитента за I п. 2024 г. показал, что II кв. был провальным, но III кв. тоже будет под давлением, есть надежда на IV кв. (преодоление санкций, теневой флот, взлёт цен на фрахт и девальвация ₽). Давайте рассмотрим +/- на сегодняшний день для СКФ:

➖ Согласно отчёту ОПЕК+, РФ в августе сократила добычу нефти на 29 тыс. б/с, до 9,059 млн б/с, но превысила план в рамках договорённостей по сделке ОПЕК+ на 81 тыс. б/с (сокращение на 471 тыс. б/с с II кв. по III кв.). Помимо этого, страны ОПЕК+ достигли договорённости об отсрочке на два месяца увеличения нефтедобычи (с начала 2024 г. сокращение на 2,2 млн баррелей в сутки и до сентября, теперь до декабря).

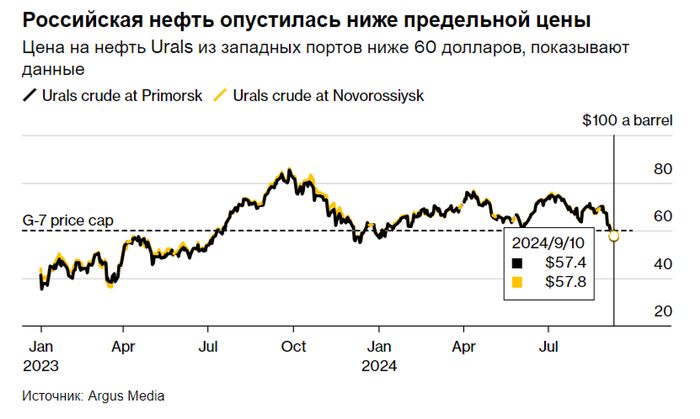

➖ Цены на Urals опускались ниже предельной цены в 60$, после данной отсечки в игру вступают греки с их флотом и отбирают некую часть перевозок.

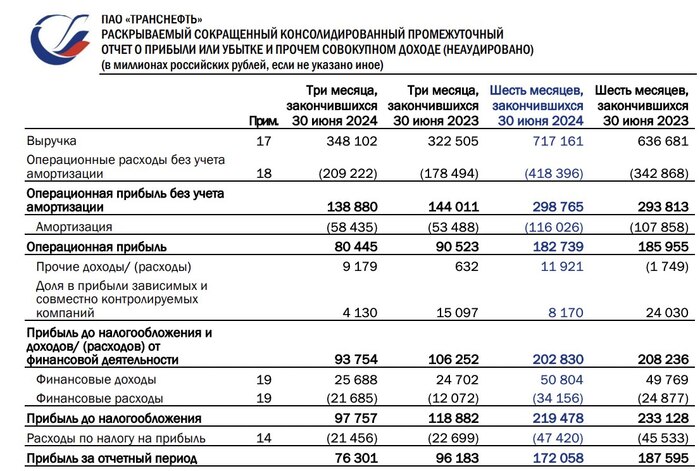

➖ Самые опасные, это февральские санкции США. Тогда их ввели против СКФ и 14 нефтяных танкеров, к которым компания имела отношение (корабли простаивали, цена фрахта для санкционных кораблей была без премии или вообще со скидкой). Как итог, опер. расходы за I п. 2024 г. увеличились, поэтому опер. прибыль катастрофически просела — 366,8$ млн (-44,6% г/г).

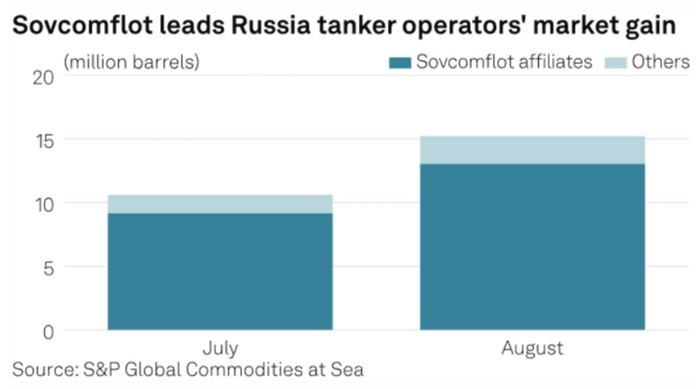

➕ СКФ обходит санкции (компания увеличила в августе морские поставки нефти по сравнению с июлем). Многие санкционные корабли ходят без флага и поставляют нефть в Азию, а теневой флот РФ насчитывает 700 кораблей.

➕ Компания нарастила свою денежную позицию в I п. 2024 г. до 1,48$ млрд (на конец 2023 г. было 1,25$ млрд). Долг эмитента сейчас составляет 1,46$ млрд (на конец 2023 г. было 1,51$ млрд), как вы понимаете чистый долг в отрицательной зоне. Поэтому разница финансовых расходов/доходов в значительном плюсе — 12,3$ млн (в прошлом году -21,9$ млн), долги валютные — % низкие, а депозиты, наоборот, ₽ и при такой ключевой ставке, компания зарабатывает на своей кубышке.

➕ С учётом корректировки эмитент заработал за I п. 2024 г. 6,6₽ на акцию в виде дивидендов (скоррект. чистая прибыль: 31,5₽ млрд, -26% г/г), и это при санкционном давлении. Если удастся его обойти (уже выходит), то уверен, что операционные расходы сократятся, а выручка подрастёт, условные 12-14₽ за год компания в состоянии выплатить (див. доходность 12-14%, но мы знаем, что положение компании сверх стабильное и FCF хватает, чтобы увеличить payout).

➕ Ждём ввода 2 танкеров ледового класса в 2025 г. (будут возить СПГ для Арктик СПГ-2). Если всё же получится, то это дополнительная прибыль.

➕ Минфин прогнозирует профицит НГД в сентябре — 162₽ млрд, но так как в августе случился перебор 10,9 млрд, то ведомство направит на покупку иностранной валюты и золота в сентябре — 172,9₽ млрд. С учётом зеркалирования всех операций ФНБ продажа валюты в сентябре сократится до 0,2₽ млрд в день (в августе продавали по 7,3₽ млрд), а значит, можно ожидать ослабление ₽.

➕ Переработка нефти в РФ в период с 1 по 4 сентября составила 5,33 млн б/c. Это на ~190 тыс. б/с ниже среднего уровня большей части августа и является самым низким недельным средним показателем с середины июля (атаки на НПЗ, плюс плановые ремонты с осени).

📌 Риски компании известны: сокращение поставок из-за санкций, снижения добычи нефти и цены на сырьё. Но, есть чем противопоставить: цена на фрахт восстанавливается, ₽ ослабевает, кубышка приносит весомые % и санкции всё же обходят. Идея в акциях точно не угасла, но необходимо держать руку на пульсе (отслеживать данные).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor