Аукционы Минфина — спрос на ОФЗ находится на должном уровне, банкам ликвидности не хватает!

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 117 пунктов, с учётом инфляционных данных индекс и возможных переговоров, индекс возрос до 117,94 пунктов:

🔔 По данным Росстата, за период с 11 по 17 ноября ИПЦ составил 0,11% (прошлые недели — 0,09%, 0,11%), с начала месяца 0,26%, с начала года — 5,08% (годовая — 7,20%). Темпы ноября относительно прошлой недели замедлились (прошлый расчёт недели был за 5 дней), повторить "подвиг" прошлого года не получится и это радует (в ноябре 2024 г. инфляция составила 1,43%). Опрос инФОМ в ноябре показал, что ожидаемая инфляция повысилась с 12,6 до 13,3% (на фоне повышения НДС и топливного кризиса), а наблюдаемая с 14,1 до 14,5%. В октябре ЦБ снизил ключевую ставку до 16,5%, рассказав нам про проблему повышенных ИО и что на недельные темпы инфляции влияют разовые факторы — топливо/плодоовощная продукция.

🔔 Минфин увеличил займ за 2025 г. в ОФЗ до 6,981₽ трлн (погашения — 1,416₽ трлн) — это рекорд. В ноябре были реализованы дополнительные флоатеры, которые принесли 1,6₽ трлн выручки (инфляционный всплеск гарантирован). Дефицит федерального бюджета по итогам 10 месяцев составил 4,190₽ трлн или 1,9% ВВП (дефицит составил 403₽ млрд в октябре), поэтому предполагаемые сентябрьские правки увеличивают дефицит до 5,737₽ трлн. Проблема вырисовывается и в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к 14 ноября потрачено 1,2₽ трлн, при доходах в 0₽.

Также мы имеем несколько фактов о рынке ОФЗ:

✔️ Согласно статистике ЦБ, в октябре основными покупателями ОФЗ на вторичном рынке стали НФО — 47,3₽ млрд (сентябрь — 69,7₽ млрд), физические лица снизили свой аппетит на покупки — 21,1₽ млрд (сентябрь — 57,8₽ млрд). Крупнейшими продавцами стали вновь СЗКО — 58,6₽ млрд (в сентябре — 73,2₽ млрд). На первичном рынке крупнейшими покупателями наконец-то стали СЗКО выкупив 52,4% всех выпусков. В октябре участники снизили активность на вторичном биржевом рынке ОФЗ, среднедневной объём торгов ОФЗ снизился по сравнению с сентябрём с 41,6₽ млрд до 38,8₽ млрд.

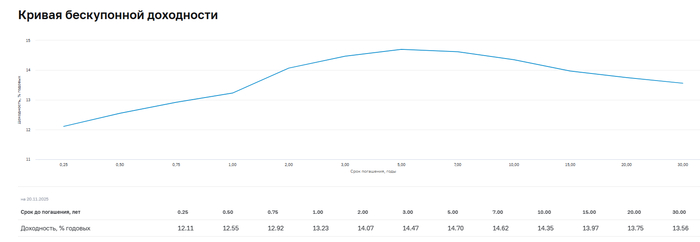

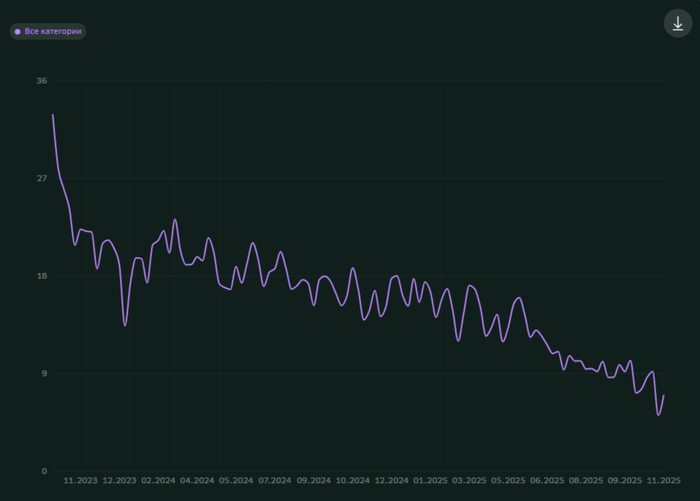

✔️ Доходность большинства выпусков установилась на отметке в 14,5% (ОФЗ 26238 торгуется по 59,076% от номинала с доходностью 13,9%, вот вам и "безрисковый" актив). Если рассматривать данные ЦБ о средней max ставке по вкладам физ. лиц до 1 года в топ-10 банках, то во I декаде ноября она составила 15,319% снизившись (годичные ОФЗ дают доходность выше 13,5%). То есть, рынок ОФЗ и банки закладывают дальнейшее снижение ставки.

А теперь к самому выпуску:

▪️ Классика ОФЗ — 26249 (погашение в 2032 г.)

▪️ Классика ОФЗ — 26253 (погашение в 2038 г.)

Спрос в 26249 составил 178,4₽ млрд, выручка — 118,7₽ млрд (средневзвешенная цена — 85,86%, доходность — 14,91%). Спрос в 26253 составил 48,3₽ млрд, выручка — 19,1₽ млрд (средневзвешенная цена — 92,75%, доходность — 14,75%). Минфин заработал за этот аукцион 137,8₽ млрд (в прошлый — 1,753₽ трлн). Минфина увеличил план заимствований на IV кв. 2025 г. до 3,8₽ трлн (разместили 2,918₽ трлн, осталось 5 недель).

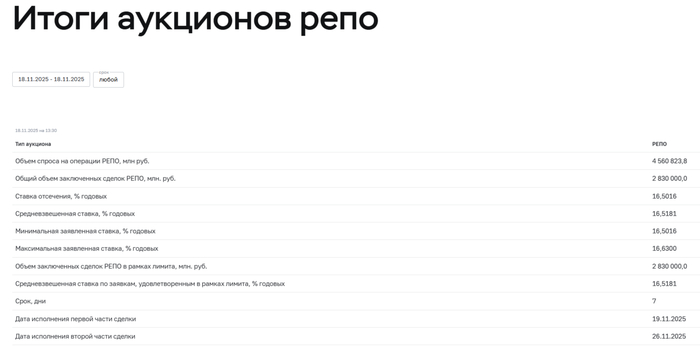

📌 При таких тратах дефицит бюджета необходимо чем-то восполнять, ₽ крепок, ставка пала на ОФЗ, что вполне логично (цена Urals на низких уровнях из-за наращивания добычи ОПЕК и санкций). Минфин не стал дожидаться декабря, как в прошлом году, а выставил на аукцион новые флоатеры уже в ноябре (происходит расчёт купона срочной версии RUONIA), схема была поддержана ЦБ через РЕПО. Очередной недельный аукцион РЕПО показал, что ликвидности банкам не хватает (в ноябре банки привлекли 8,110₽ трлн, отдали 5,280₽ трлн, на последнем аукционе спрос составил 4,560₽ трлн, но выдали только 2,830₽ трлн, ликвидности банкам не хватает).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor