Почему российский рынок акций лихорадит? Что с портфелем?

Российский рынок акций остаётся под давлением на фоне закрытия длинных позиций. Участники продолжают сокращать кредитное плечо, что приводит к резким распродажам в отдельных бумагах. По характеру движений видно, что с четверга активируются маржин-коллы.

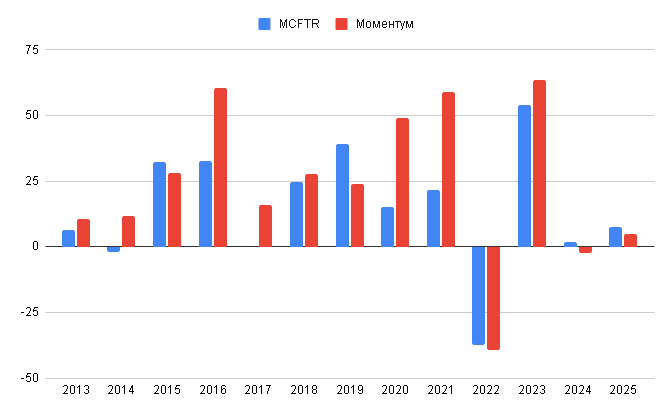

Промежуточные переговоры завершились, но значительных изменений не произошло. Заявления Путина 27 марта, Пескова и Карасина 28 марта лишь подтвердили это. На фоне вышеперечисленного, а также снижения цен на нефть и укрепления рубля, индекс МосБиржи за неделю потерял более 5%, вернувшись на уровни, с которых началось Трампорали в феврале.

С начала недели занимал только короткие позиции после жёсткой риторики ЦБ РФ в прошлую пятницу. Во вторник на американском докладе по итогам переговоров РФ и США в Эр-Рияде, рынок вырос на 1,5% всего за 30 минут. Роботы и розничные инвесторы бросились закрывать шорты и покупать акции, что привело к резкому росту рынка.

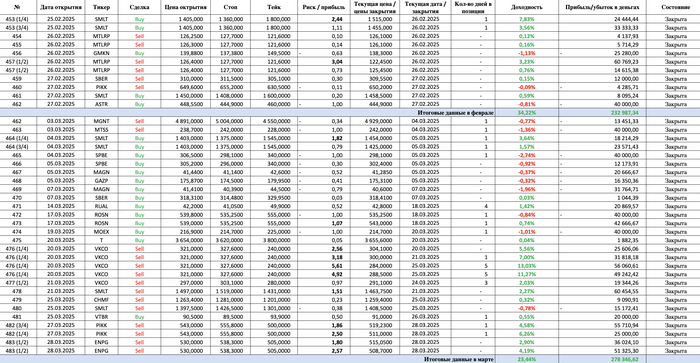

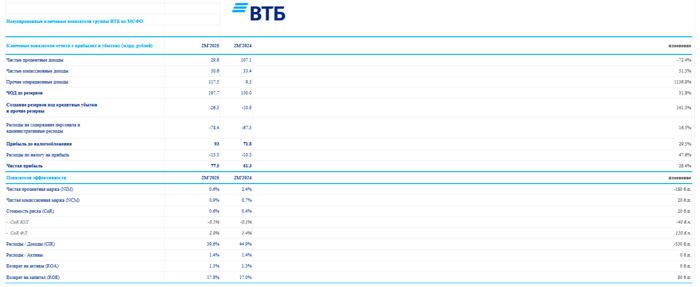

В итоге мне пришлось закрывать прибыльные короткие позиции в спекулятивном портфеле, часть около нуля, а часть даже в минус. На заголовках о SWFIT я открыл лонг в акциях ВТБ. Когда рынок переварил позитив от США и снова развернулся вниз. На утренней сессии были попытки роста, но они все встречались активными продажами. По этой причине я закрыл спекулятивный лонг в ВТБ в плюс и начал искать точки входа в шорт по рынку.

Эта неделя могла стать одной из лучших за последние месяцы – рынок прочитал правильно, большинство шортов дошли до моих целевых ориентиров. Но в ряде случаев упустил точки входа и не додержал позиции до целей, фиксируюя прибыль по мере движения котировок.

Во-первых, на мои дейсвтия оказывает давление психология – всегда после таких «вторников» ждёшь новостей, которые могут снести стопы и пропускаешь движения. Во-вторых, важные движения в последнее время происходят в утреннюю сессию, когда много ложных пробоев.

Торговать по 16 часов в день – не вариант, никакой личной жизни не будет. И так, стал вставать, смотреть открытие торговой сессии утром, чтобы на проливах фиксировать прибыль. Но открывать с раннего утра позиции, ещё не решился.

В результате спекулятивный портфель вырос на +4,75% или на +217 918,6 руб. – до 4 803 681,92 руб. Индекс МосБиржи за это время упал на -5,20%. Нужно продолжать работать над психологией и дисциплиной.

День 77. Каждый пост — мой путь. На рынках с 2011 г. Ушёл с должности начальника аналитики в брокерской компании ради трейдинга и свободы. С 2025 г. я веду дневник трейдера, где фиксирую мысли, заметки и результаты для дисциплины.

Оперативно публикую посты в моем телеграм-канале, где больше 20 000 подписчиков.

С уважением, Дмитрий! Основатель сервиса по анализу акций Finrange.