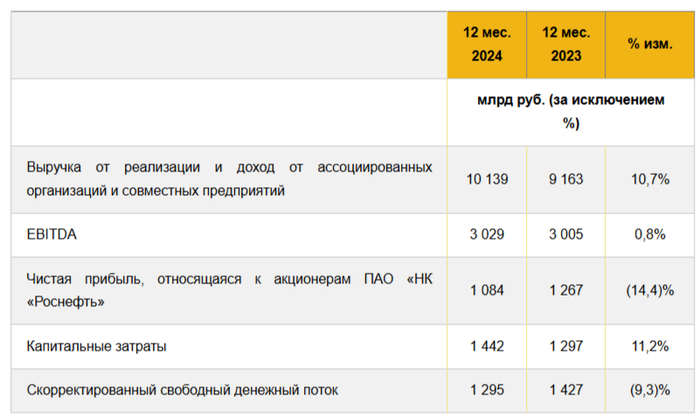

Роснефть опубликовала финансовые результаты по МСФО за 2024 г. В IV кв. проявились всё те же проблемы, что и в III кв. (% расходы, переоценка налога и курсовые разницы), но в целом 2024 г. компания провела достаточно хорошо, учитывая с какими проблемами она столкнулась (сокращение добычи сырья РФ, санкционное давление, высокая ключевая ставка, повышение налога на прибыль и атаки на НПЗ). Перейдём к основным показателям компании:

🛢 Выручка: 10,1₽ трлн (+10,7% г/г), IV кв. 2,5₽ трлн (-2,2% г/г)

🛢 EBITDA: 3₽ трлн (+0,8% г/г), IV кв. 708₽ млрд (+17,6% г/г)

🛢 Чистая прибыль: 1,1₽ трлн (-14,4% г/г), IV кв. 158₽ млрд (-17,3% г/г)

🟡 Операционные результаты. Добыча нефти: 184 млн тонн (-5% г/г, в IV кв. добыто 45,7 млн тонн, на уровне III кв. — 45,5), РФ со II кв. по III кв. включительно должна была сократить добычу нефти, и её экспорта совокупно на 471 тыс. б/с, но из-за того, что в эти кварталы РФ добывала выше целевого показателя (добыча должна была составить 8,979 млн б/с), она до конца года компенсировала превышение квоты. Добыча газа: 87,5 млрд куб.м. (-5,6% г/г, в IV кв. добыто 20,5 млрд куб.м., компания сохранила статус крупнейшего независимого производителя газа в РФ). Переработка нефти: 82,6 млн тонн (-6,1% г/г, в IV кв. — 19,9 млн тонн, низкий показатель связан с ремонтными работами на НПЗ).

🟡 Как же так получилось, что выручка по году выросла, если добыча и переработка просела? Повлияло ослабление ₽ (средний курс $ в 2024 г. — 92,5₽, в 2023 г. — 85,2₽) и рост цены на Urals (средняя цена Urals в 2024 г. — 68$, в 2023 г. — 63$), а ещё компания продаёт марку нефти ESPO (налог с продажи нефти платят от цены Urals, поэтому спред в 4-8$ Роснефть клала себе в карман, а она главный поставщик данного сорта). Затраты и расходы возросли до 8₽ трлн (+14,7% г/г, темпы выше, чем у выручки), на рост повлияли несколько статей: производственные и опер. расходы — 895₽ млрд (+32,6% г/г, причём такой рост показан без роста в объёмах добычи) и НДПИ/НДД — 3,6₽ трлн (+15,3% г/г). Как итог, опер. прибыль сократилась до 2,1₽ трлн (-2,4% г/г).

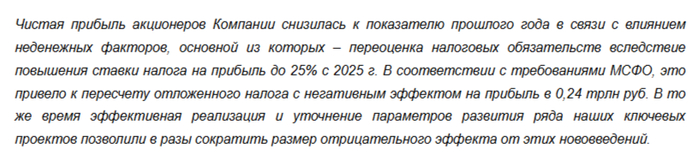

🟡 Чистая прибыль так просела из-за пересчёта отложенного налога (-240₽ млрд), курсовой переоценке валютного долга (в 2024 г. ₽ ослаб по отношению к $ более чем на 8,5%) и $ расхода по кредитам, они выросли в 1,5 раза.

🟡 Соотношение Чистый долг/EBITDA составляет 1,2х (0,9x было на конец 2023 г.). Рост показателя связан с выплатой итоговых дивидендов за 2023 г., а также обесценением нац. валюты.

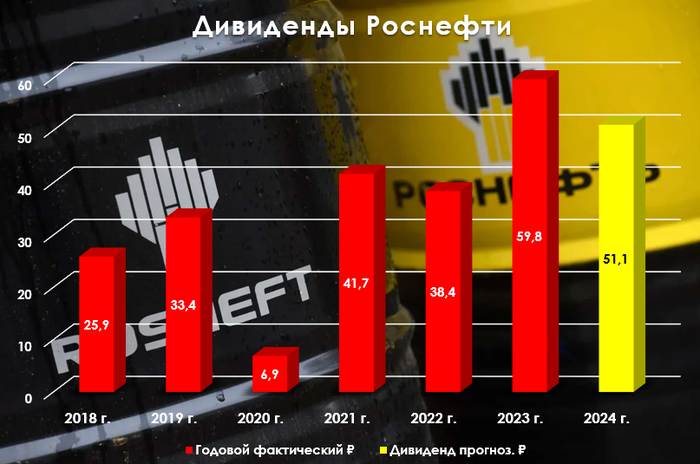

🟡 OCF составил 2,465 трлн (-10,9% г/г), а СAPEX составил — 1,442₽ трлн (+11,2% г/г, компания значительно сократила инвестиции во II полугодии из-за повышения ключевой ставки, стало дорого занимать, эффективность проектов модернизации НПЗ снизилась), скоррект. FCF уменьшился до 1,3₽ трлн (-9,3% г/г), как вы можете заметить денег хватает на дивиденды и на гашение долга. Роснефть выплатила за I полугодие 2024 г. 36,47₽ на акцию (50% от ЧП по МСФО), за II полугодие эмитент заработал 14,67₽ дивидендов на акцию (див. доходность 2,7%).

🟡 Выкуп акций: Роснефть успешно выкупила с рынка около 2,6 млн собственных акций по средней цене в 443,7₽.

📌 I кв. 2025 г. получается удручающим для нефтяной отрасли, продолжающееся укрепление ₽ (тут у Роснефти преимущество из-за долго в валюте, будет переоценка), январские санкции и снижение цены Urals (опускалась ниже 60$) явно давят на заработки. Изменился и расчет цены нефти Urals для налогов, теперь преимущество в продаже ESPO по налогу нет. Главная надежда компании — это Восток Ойл, первый этап ввода проекта запланирован на 2026 г., у данного проекта сохранен налог на прибыль в 20% и вычет по НДПИ был увеличен (частично компенсируют кап. затраты), с его полноценным вводом в 2030 г. FCF должен увеличится вдвое. Поэтому покупка акций на сегодняшний момент, это расчёт на раскрытие потенциала Восток Ойла.

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor